Bitcoin crasht – 3000% Gewinn mit Gold?

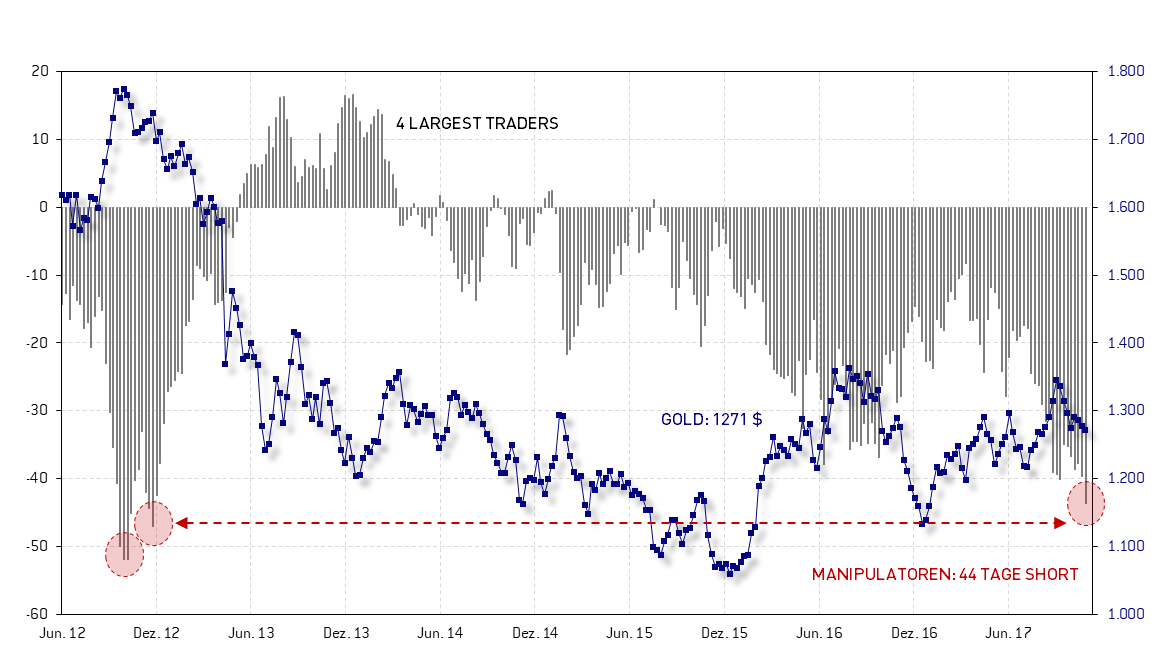

Die Edelmetalle kamen zum Ende der letzten Woche unter Verkaufsdruck. In den beiden Vorwochen fielen uns bereits verdächtige Bewegungen bei den großen Händlern auf, die darauf hinweisen, dass der Anstieg des Gold- und Silberpreises möglicherweise bewusst ausgebremst wurde. So wurde die Shortposition der großen Händler auf 44 Tage der Weltproduktion ausgeweitet. Ein Long Drop von spekulativen Longpositionen der Bullen, wie am vergangenen Freitag, war letztlich nur eine logische Konsequenz der Enttäuschung über den ausgebliebenen Anstieg.

Ende letzter Woche gab es auf n-tv einen Themenschwerpunkttag über Bitcoin mit vielen Artikel und Tipps, wie man am besten in „Kryptowährungen“ investiert und es wurde sogar als neues Geld der Zukunft bezeichnet. Als wäre dies der perfekte Kontraindikator schlechthin, fiel der Handelswert eines Bitcoin-Anteils an der Software um 30% über das Wochenende von 7.900$ auf unter 5.400$.

Verdacht auf einen manipulativen preisdrückenden Eingriff am Goldmarkt

Verdacht auf einen manipulativen preisdrückenden Eingriff am Goldmarkt „Bitcoin Cash“, eine modifizierte Kopie der Bitcoin Software, vervierfachte sich hingegen im Preis als der Bitcoin crashte und hielt kurze Zeit den zweiten Platz in der Rangliste der wertvollsten „Kryptowährungen“ mit einer Marktkapitalisierung von 32 Mrd. US Dollar. Das Kuriose an dieser Kryptowährung ist, dass diese erst seit Ende Juli existiert und praktisch noch keinerlei Anwendung bzw. Akzeptanzstellen im echten Handel besitzt. Lediglich Spekulanten kaufen sich gegenseitig die Anteile an der Software ab und treiben den Preis nach oben, ohne dass es eine fundamentale Basis in der Anwendung dafür bisher gäbe, die es wenigstens beim Bitcoin gibt. Derart spekulative Manien sahen wir zuletzt zum Hoch der Immobilienblase in 2007 und am Ende des neuen Marktes im Jahr 2000. Es heißt immer „diesmal ist es anders und es ist etwas ganz Neues“, doch letztlich ist es immer nur dummes Geld, das von Gier getrieben an das Smart Money umverteilt wird.

16 Mio. Menschen in Deutschland von Armut bedroht – Mit dieser Strategie genießen Sie einen Altersabend im Wohlstand!

Nach Aussagen der Bundesregierung soll die Wirtschaft in Deutschland mit einem Wachstum von 2% in diesem und 2,2% im nächsten Jahr vermeintlich gut laufen. Dennoch seien 16 Mio. Menschen in diesem Land von Armut bedroht. Dass vielen Erwerbstätigen trotz zweier Jobs kaum Früchte ihrer harten Arbeit bleiben, liegt ausschließlich an den der hohen Steuer- und Abgabenlast, die nach der OECD die zweithöchste unter allen westlichen Industrienationen ist. Dass die Ursache der Armut bei den zu hohen Steuern liegt, ist so offensichtlich, dass selbst die „Wirtschaftsweisen“ die Bundesregierung dazu aufgefordert haben, vor allem mittlere Einkommen von Steuern und Abgaben zu entlasten. In der Bundesrepublik gibt es mit 2,4 Mio. Arbeitslosen angeblich so wenig wie noch nie seit der Wiedervereinigung des deutschen Volkes. Dass die staatliche Arbeitslosenquote das ganze Elend nur verschleiert, zeigt schon die fast doppelt so hohe Zahl von aktuell 4,4 Mio. Hartz IV Empfängern.

Wem es dennoch gelingt zu sparen, nachdem der Staat durchschnittlich 54% der Einkommen für sich beansprucht hat, dem wird durch die Politik der Europäischen Zentralbank ein Strich durch die Rechnung des Vermögensaufbaus gemacht. Bei realen Negativzinsen und einer ständigen Entwertung des Euros, schmilzt die Kaufkraft von Ersparnissen über die Jahre wie Eis in der Sommersonne. Spart man beispielsweise 30 Jahre, so bleibt etwa noch ein Drittel übrig, von dem was man sich einst hart erarbeitet und bereits einmal versteuert hat. Der Rest wurde durch die staatliche Inflationssteuer enteignet. Auch im kommenden Jahr wird die Europäische Zentralbank die Vermögen der Menschen deutlich entwerten, indem Sie zugunsten der Banken und des gigantischen Bundeshaushalts der Regierung weiterhin Staats- und Unternehmensanleihen in Höhe von 30 Mrd. Euro monatlich aufkaufen wird. Die dabei zusätzlich geschaffene Geldmenge entwertet die Kaufkraft des Geldes, sodass Ersparnisse mit der Zeit ihren Wert verlieren. Beim Drucken von neuem Geld handelt es sich daher lediglich um einen Vermögenstransfer von der gesamten Bevölkerung hin zu den Schuldnern, wobei vor allem Banken und Regierung begünstigt wird.

Aufgrund des Gewaltmonopols des Staates scheint es kein Entkommen vor der Altersarmut zu geben. Was kann oder muss man also tun, um nicht selbst in die Armut abzurutschen? Gegen die direkte Besteuerung kann der durchschnittliche Arbeitnehmer nicht viel machen. Es wäre möglich, so viele Kinder zu haben, dass man über das Kindergeld seine Steuern wieder zurückerhält und gleichzeitig über die künftigen Einkommen seiner Kinder eine gewisse Absicherung für die Zukunft zu erlangen. Dies wäre besonders für mittlere Einkommen eine interessante Lösung, insbesondere da Deutschland einen Mangel an Kindern und Fachkräften aufweist. Wer diesen Weg nicht gehen will, muss seine Ersparnisse so investieren, sodass die Inflationssteuer diese nicht entwertet, sondern die Kaufkraft erhalten bleibt oder im besten Fall sogar real noch an Kaufkraft gewinnen wird!

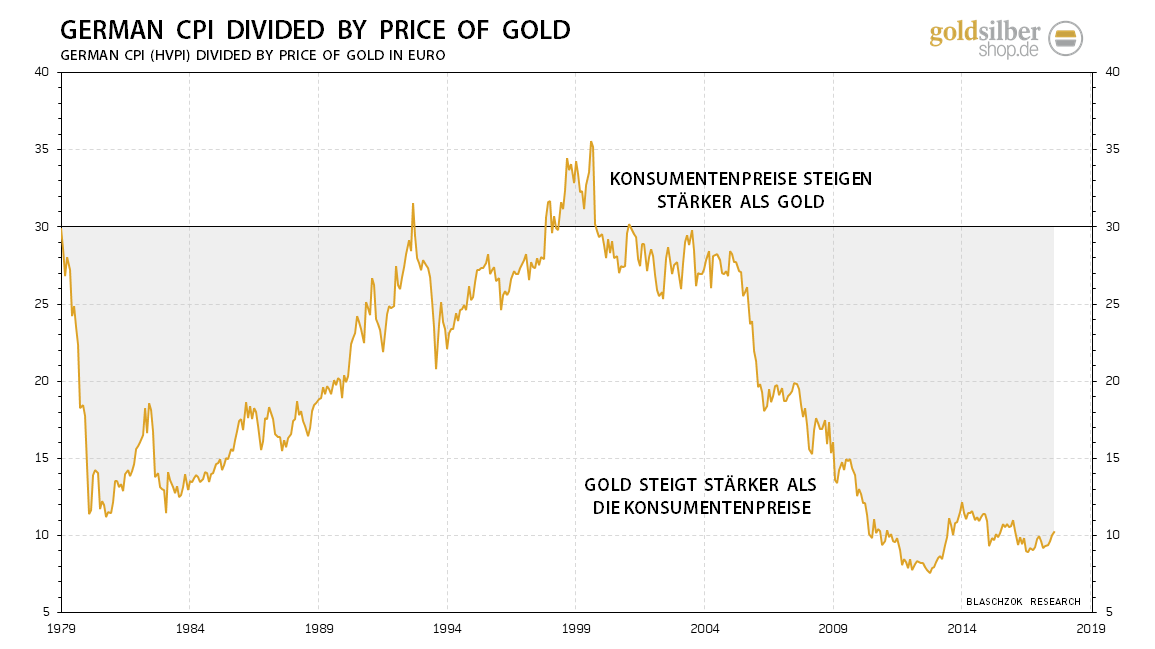

Der folgende Chart setzt den offiziellen Konsumentenpreisindex der Bundesregierung ins Verhältnis zum Anstieg des Goldpreises seit 1978. Fällt die Linie, so steigt der Goldpreis schneller als die Inflation bzw. die Preise im Supermarkt – steigt die Linie, ist die Inflation stärker und der Goldpreis kann nicht so schnell mitziehen. Ein Blick auf den Chart zeigt klar, dass der Goldpreis seit 1979 in etwa dreimal so stark gestiegen ist wie die Preise in Deutschland. Wer also über 37 Jahre lang seine Ersparnisse in Gold investierte, verlor nicht etwa zwei Drittel durch die Inflationssteuer, sondern konnte eine reale Kaufkraftrendite von 300% verbuchen! Mit einem Investment in Gold konnte man selbst ohne aktives Management der Edelmetallposition eine ansehnliche Rendite erwirtschaften uns so womöglich der Altersarmut entgehen.

Gold stieg dreimal so stark wie die Teuerung in Deutschland

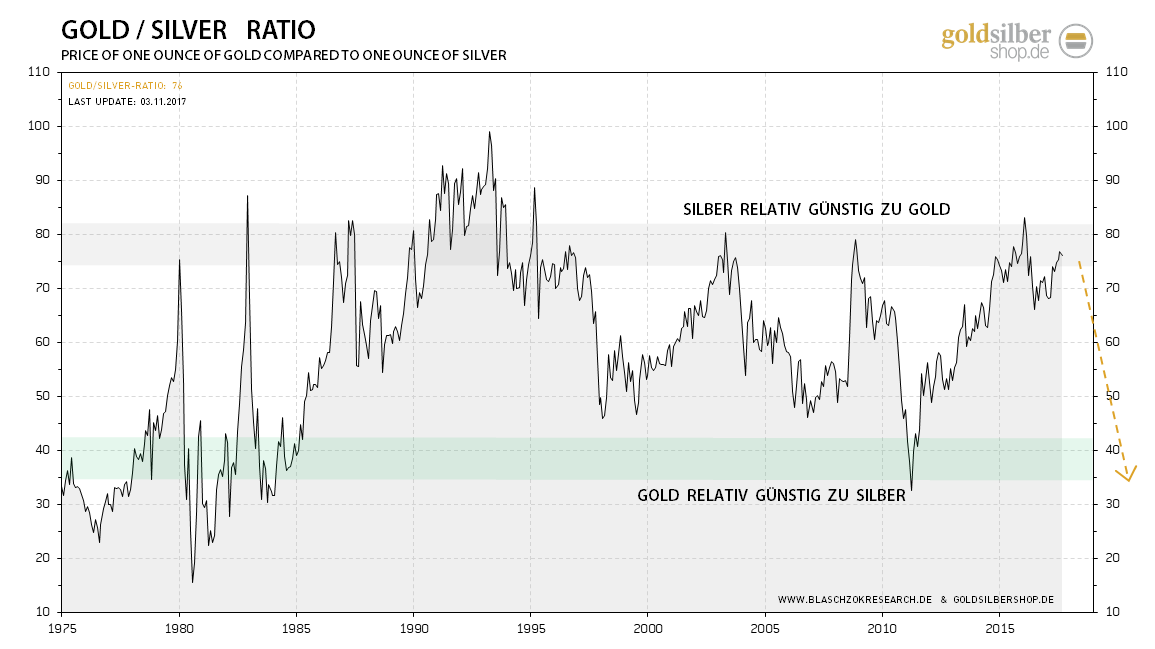

Gold stieg dreimal so stark wie die Teuerung in Deutschland Wer ab und dann sein Edelmetalldepot noch aktiv verwaltete und bei einem Gold/Silber Ratio von 80 hauptsächlich Silber besaß und dieses bei einem Ratio von 50 gegen Gold tauschte, um es bei einem Ratio von 80 wieder gegen Silber zu tauschen usf., der konnte seine Rendite noch einmal um über 1000% steigern seit 1979.

Mit einer einfachen Strategie konnte Jedermann über 1.000% Gewinn machen mit Gold und Silber

Mit einer einfachen Strategie konnte Jedermann über 1.000% Gewinn machen mit Gold und Silber Man muss kein Trader sein, sondern lediglich 12-mal in 37 Jahren Gold in Silber bzw. Silber in Gold umschichten, um eine Überrendite von insgesamt 3.000% zur offiziellen Preissteigerungsrate zu erreichen. Wer in dieser Zeit Edelmetalle gehalten hat und ein wenig selbst umschichtete, der konnte nicht nur der Altersarmut entgehen, sondern sich ein kleines Vermögen aufbauen, von dem er im Alter nun gut leben sollte.

Aufgrund der zunehmenden Probleme in der Eurozone, die mit viel Geld noch klein gehalten werden, empfehlen wir unseren Kunden langfristig in Edelmetallen vorzusorgen. Gerade jetzt, da das Silber sehr günstig zum Gold ist, sollte man überproportional auf Silber zu setzen, wenn man langfristig Vermögen auf Sicht der nächsten zehn oder mehr Jahre aufbauen möchte.

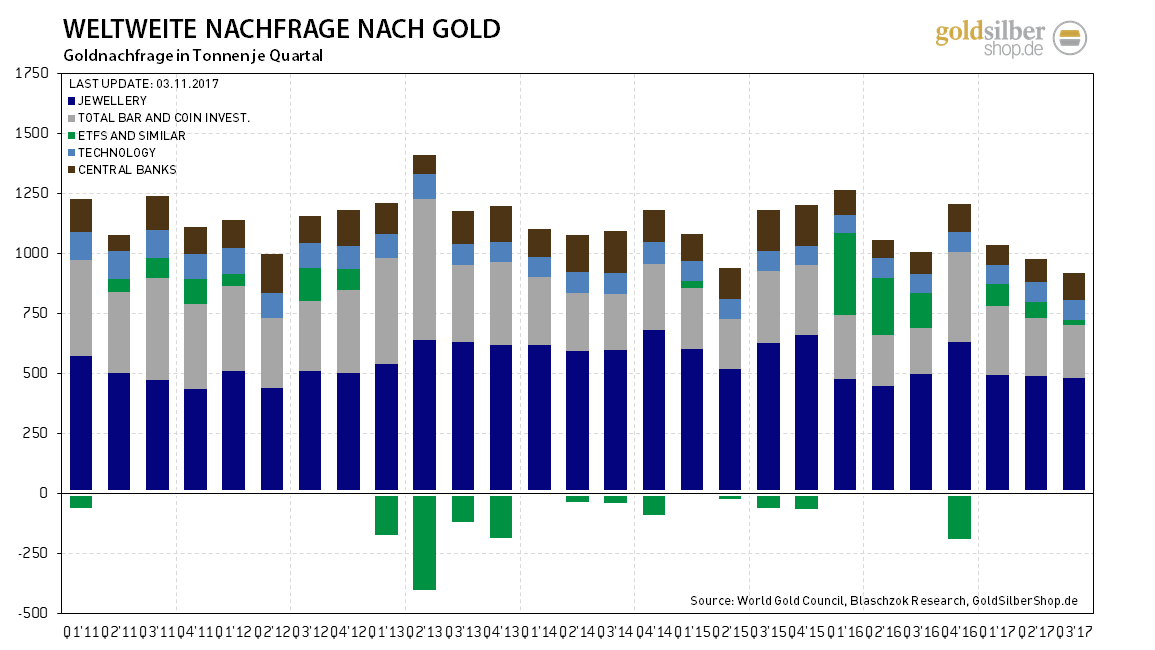

Goldnachfrage auf Mehrjahrestief

Nach dem World Gold Council war die weltweite Goldnachfrage im dritten Quartal 2017 so niedrig wie seit acht Jahren nicht mehr. Im Vergleich zum Vorjahr fiel die Nachfrage auf 915 Tonnen, was einem Minus von 9% entspricht. Die Schmucknachfrage brach in Indien aufgrund strikterer Regulierungen und höherer Steuern um 25% zum Vorjahrsquartal ein. In China nahm die Schmucknachfrage hingegen um 13% auf 159,3 Tonnen zu, während die gesamte Schmucknachfrage im Vergleich zum Vorjahresquartal um 3% auf 478,7 Tonnen sank. Dies war das schwächste dritte Quartal seit 17 Jahren. Seit Jahresbeginn lag die Nachfrage demnach bei 1.457 Tonnen und damit 3% über dem Vorjahreszeitraum.

Die physische Goldnachfrage sank auf ein 8-Jahrestief

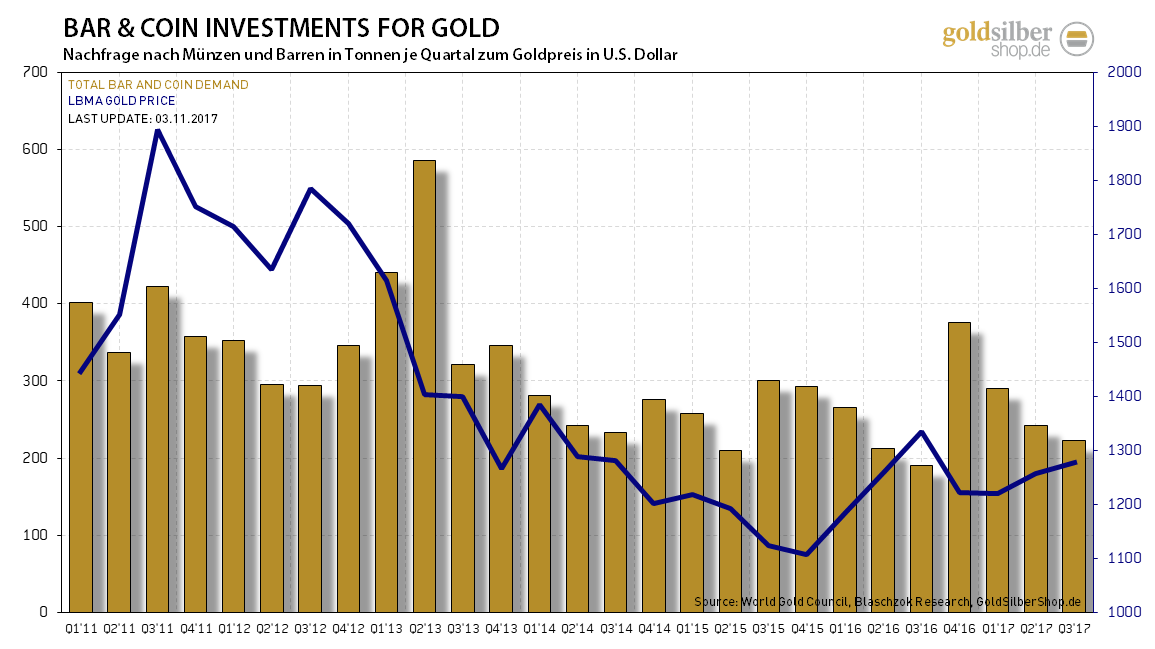

Die physische Goldnachfrage sank auf ein 8-Jahrestief Die Nachfrage nach Barren und Münzen zur Investmentanlage nahm im Vergleich zum Vorjahresquartal um 17% auf 222,3 Tonnen zu. Den größten Anteil daran trug diesmal China, das seine Nachfrage zum Vorjahresquartal um 57% auf 64,3 Tonnen erhöhte. Dagegen war die Nachfrage aus Indien, dem zweitgrößten Markt, schwach und fiel um -23% auf nur 31 Tonnen. In Europa stieg die Nachfrage nach Münzen und Barren um 36% auf 45,5 Tonnen, während das Vorjahresquartal relativ schwach war. Den größten Anteil daran trugen die Deutschen, deren Nachfrage ungebrochen hoch bleibt und im Vergleich zum Vorjahresquartal sogar um 45% auf 25,1 Tonnen anstieg. Die Geldpolitik der EZB und insbesondere die politischen Probleme Europas sorgen dafür, dass besonders die Deutschen weiterhin ihr Vermögen in Gold diversifizieren. Die Amerikaner sind wegen Donald Trump hingegen sehr optimistisch eingestellt zur künftigen Wirtschaftsentwicklung, weshalb die Nachfrage dort auf nur 7,3 Tonnen im dritten Quartal einbrach. Allein die Deutschen kauften damit mehr als dreimal so viel Gold wie die gesamten USA in Form von Münzen und Barren.

Die Nachfrage nach Barren und Münzen als Investment blieb stark

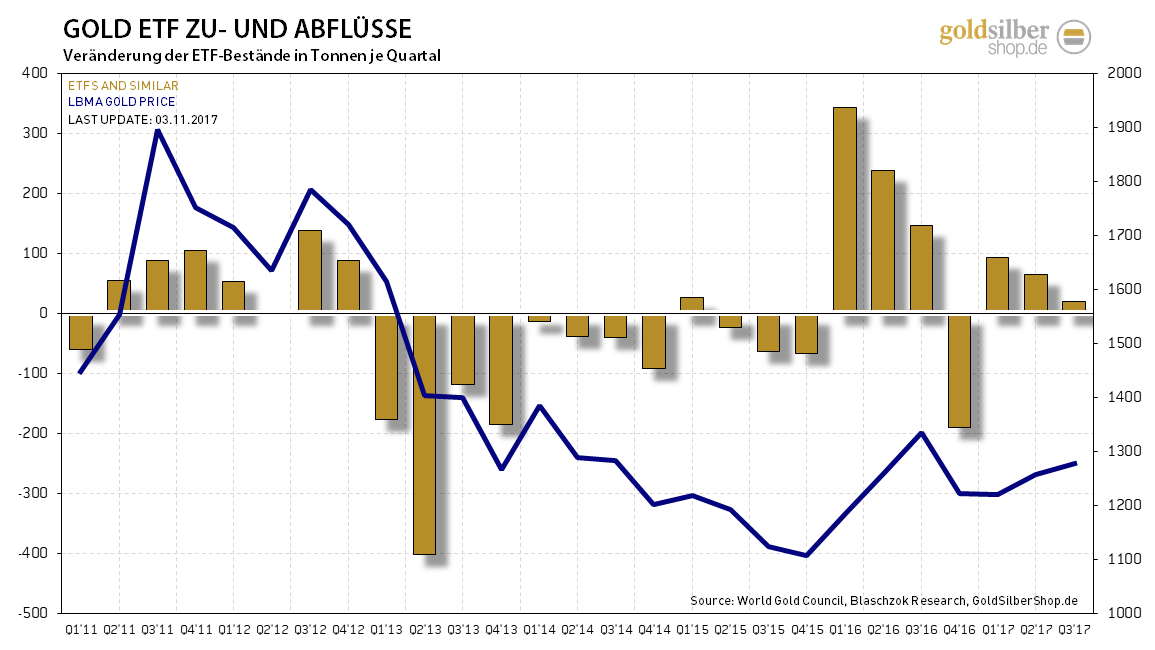

Die Nachfrage nach Barren und Münzen als Investment blieb stark Die ETFs hatten ein weiteres Quartal Zuflüsse verzeichnet. Jedoch wurden netto nur 18,9 Tonnen dazugekauft, während es im dritten Quartal 2016 noch Zuflüsse in Höhe von 144 Tonnen waren. Die weltweiten ETFs hielten demnach Ende September insgesamt 2343,2 Tonnen (96,7 Mrd. USD) Gold für ihre Investoren, was der höchste Stand seit letztem Jahr im Oktober ist. Im Juli gab es Abflüsse, doch im August wieder Zuflüsse, die im September zunahmen. Die Hausse am Aktienmarkt sowie Manien an anderen Märkten ziehen den Fokus auf sich, weshalb der sichere Hafen der Edelmetalle kurzfristig wenig Beachtung fand. Auch die restriktive Geldpolitik in den USA mit weiteren Zinsanhebungen halten amerikanische Investoren davon ab in ETFs zu investieren.

Die ETF-Zuflüsse stagnierten, was sich durch die Hausse am Aktienmarkt und dem gestiegenen Risikoappetit der Investoren erklärt

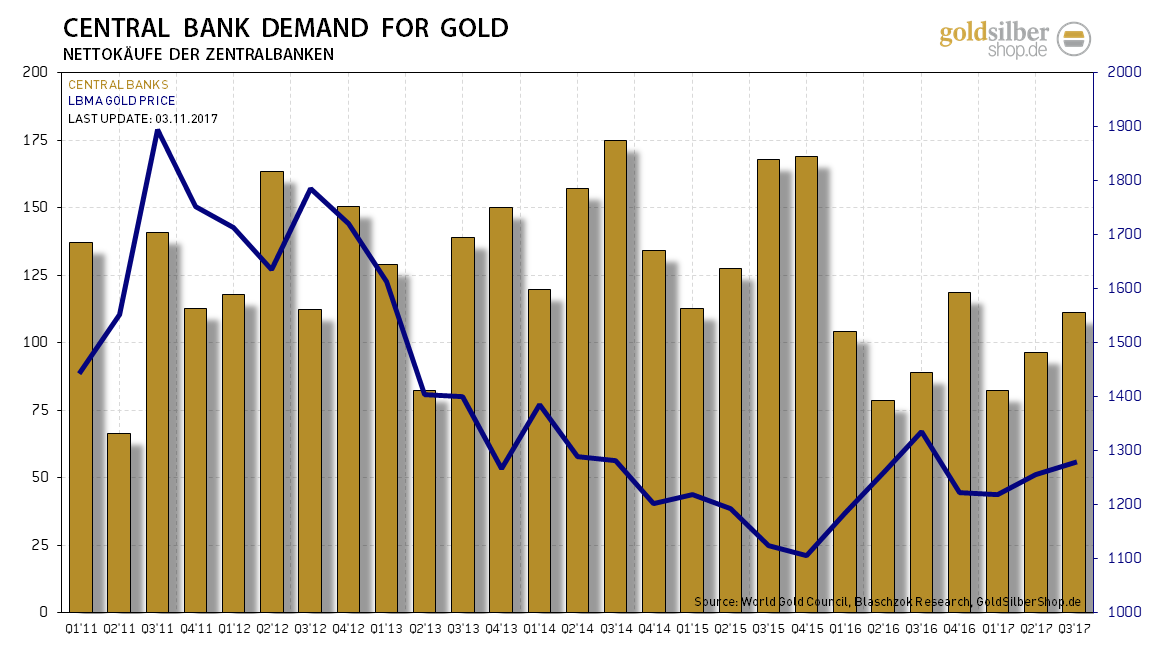

Die ETF-Zuflüsse stagnierten, was sich durch die Hausse am Aktienmarkt und dem gestiegenen Risikoappetit der Investoren erklärt Die Zentralbanken der Welt erhöhten ihre Käufe um 25% zum Vorjahr auf 111 Tonnen. Seit Jahresbeginn summieren sich diese auf 289,6 Tonnen. Der stärkste Käufer war wieder Russland, wobei auch Kasachstan und die Türkei ihre Käufe erhöhten. Die russische Zentralbank kaufte alleine im dritten Quartal rund 63 Tonnen Gold, worauf deren Gesamtreserven mittlerweile 1778,9 Tonnen erreichten, was 17% der gesamten Devisenreserven entspricht. In diesem Jahr kauften die Russen bereits 164 Tonnen, was 35 Tonnen mehr als im Vorjahreszeitraum ist. Die Türken kauften im dritten Quartal 30,4 Tonnen und seit Jahresbeginn auch die hohe Summe von 167 Tonnen. Kasachstan kaufte 10,3 Tonnen. 93% aller Zentralbankkäufe sind auf diese drei Notenbanen zurückzuführen wobei auf den Rest der Welt nur 7% zurückzuführen sind.

Die Käufe der Zentralbanken nahmen wieder zu

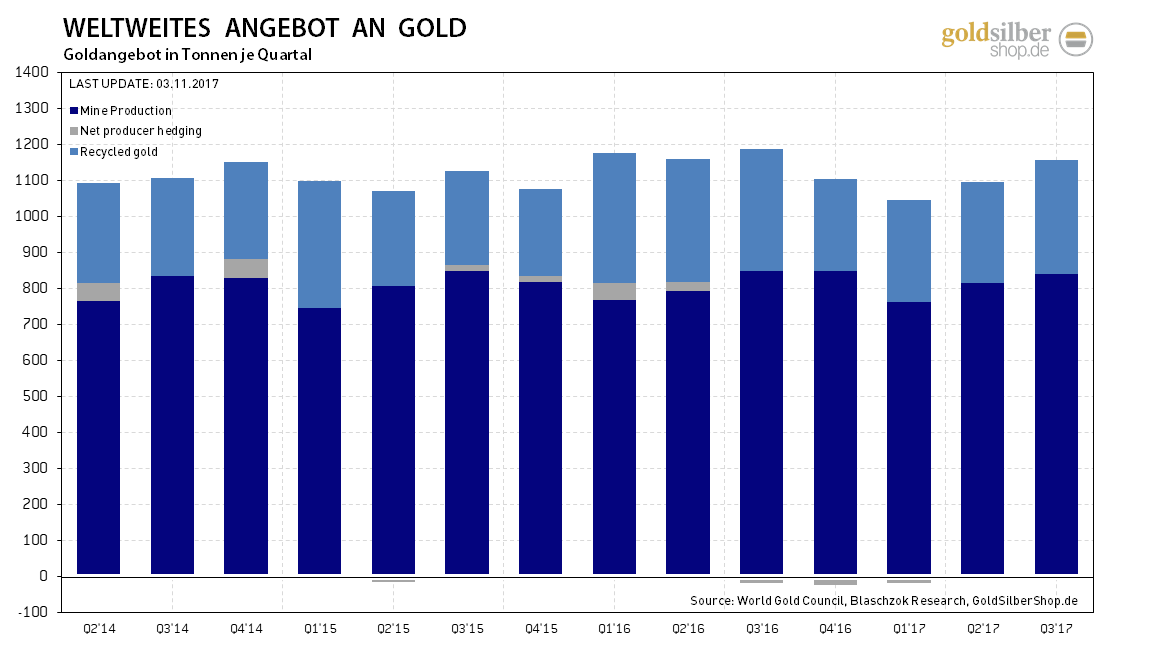

Die Käufe der Zentralbanken nahmen wieder zu Das weltweite Angebot an Gold sank im dritten Quartal um 2%. Die Minenproduktion fiel um 1% auf 841 Tonnen zum Vorjahresquartal, in dem die höchste Produktion in der Geschichte erfolgte. Die Produzenten reduzierten ihre Absicherungen um 10 Tonnen im dritten Quartal. 315,4 Tonnen Gold wurden recycelt.

Die weltweite Produktion ist weiterhin auf Rekordniveau

Die weltweite Produktion ist weiterhin auf Rekordniveau TECHNISCHE ANALYSE ZU GOLD

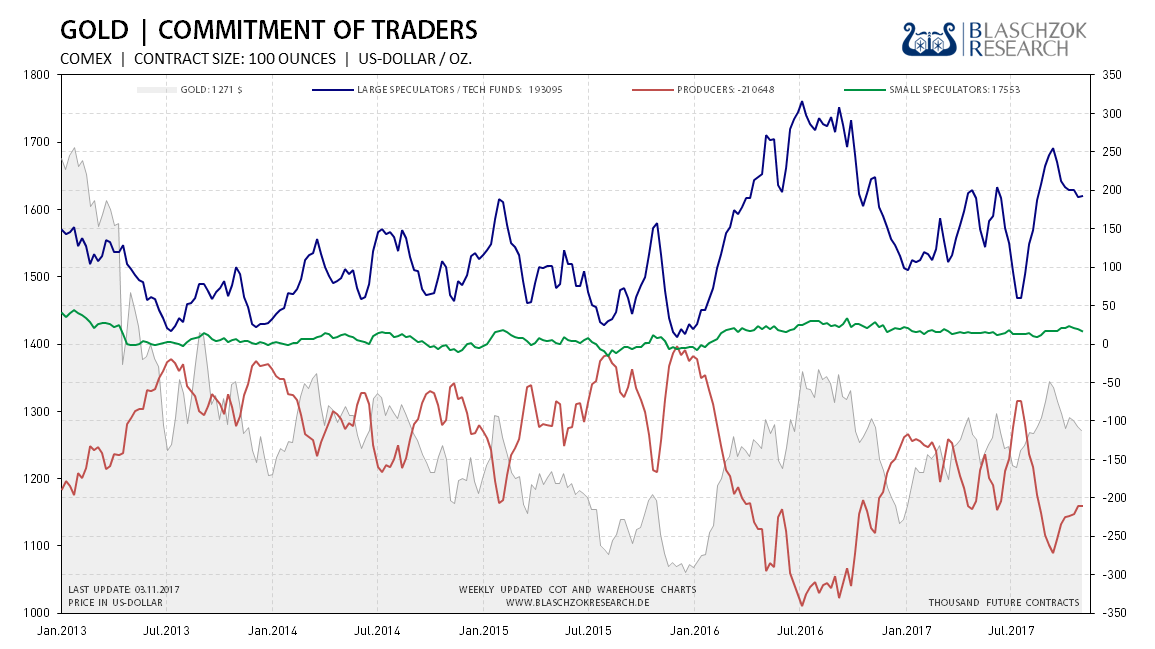

Positionierung der spekulativen Anleger (Commitment of Traders)

Die wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten Daten für Gold zeigen eine immer noch hohe Netto-Longposition der Spekulanten an. Der Markt ist damit immer noch sehr bullisch und eine deutliche Bereinigung von der Spekulation könnte jederzeit zu einem Abverkauf führen. Zeitlich dürfte diese Bereinigung wahrscheinlich bis Jahresende abgeschlossen sein, worauf dann wieder ein gutes Kaufniveau zu finden sein sollte.

Der Terminmarkt für Gold zeigt, dass die Marktteilnehmer immer noch sehr bullisch sind

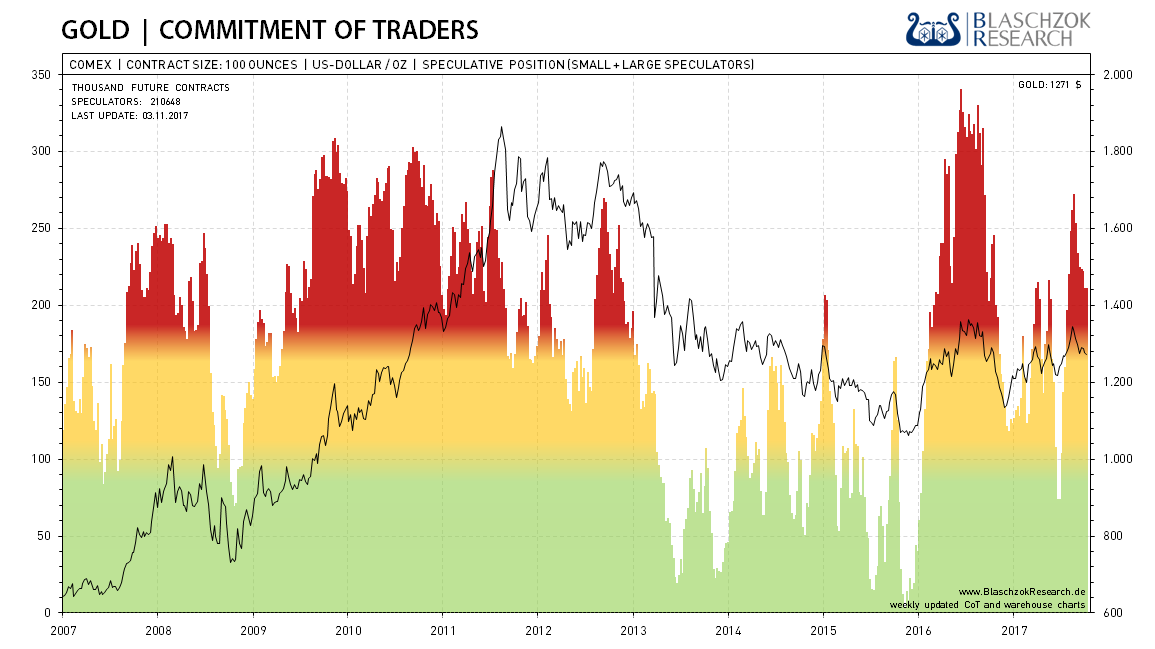

Der Terminmarkt für Gold zeigt, dass die Marktteilnehmer immer noch sehr bullisch sind  Die einfache Darstellung zeigt an der roten Farbe die hohe Spekulation in diesem Markt auf

Die einfache Darstellung zeigt an der roten Farbe die hohe Spekulation in diesem Markt auf Chartanalyse zu Gold in US-Dollar

In den letzten Wochen und Monaten hatte sich eine Art „Schulter-Kopf-Schulter“ Formation herausgebildet. Die Nackenlinie im Bereich von 1.265$ bis 1.270$ wurde bereits zweimal getestet und es hat sich eine bärische Flagge herausgebildet. Sobald diese Unterstützung fällt, wird sich die Korrektur noch einmal ausweiten und ein Test der Unterstützung bei 1.200$ wahrscheinlich werden. Geht dieser Preisrückgang dann mit einer guten Bereinigung im Terminmarkt einher, so erwarten wir wieder steigende Preise Mitte Dezember, doch spätestens mit Jahresbeginn. Sollte dennoch irgendwo her Nachfrage und relative Stärke auftauchen – durch einen Rückgang an den Aktienmärkten - so gäbe es über 1.300$ ein prozyklisches Kaufsignal bzw. ein Signal zur ersten Eindeckung von Shortpositionen, die wir bei 1.340$ aufgebaut hatten.

Gold in US-Dollar könnte kurzfristig noch einmal korrigieren, was eine Kaufchance bieten könnte

Gold in US-Dollar könnte kurzfristig noch einmal korrigieren, was eine Kaufchance bieten könnte Chartanalyse zu Gold in Euro

Wie vor einigen Monaten bereits in Aussicht gestellt, sollte der Goldpreis in Euro aufgrund der kommenden Abwertung der Gemeinschaftswährung stärker performen. Genau dies geschieht seit wenigen Wochen bereits. Bis Jahresende erwarten wir daher eine relative Stärke im Goldpreis in Euro gerechnet. Der langfristige Aufwärtstrend dürfte intakt bleiben, wobei ein kurzer Rücksetzer im Rahmen eines Sell Offs bis auf 1.050% nicht ausgeschlossen werden kann. Letztlich sorgt die weiterhin expansive Geldpolitik der EZB dafür, dass der Euro im kommenden Jahr weiter abwerten wird, worauf der Goldpreis mit einem Anstieg reagieren dürfte. Der Goldpreis in Euro könnte demnach im kommenden Jahr neue Mehrjahreshochs erreichen. Bleibt der Aufwärtstrend intakt, so stellen die aktuellen Notierungen bereits ein gutes Kaufniveau dar, das besonders langfristig agierende Investoren für neue Käufe nutzen können. Trader warten hingegen noch eine Bereinigung am Terminmarkt ab, bevor sie sich positionieren.

Der langfristige Aufwärtstrend für Gold in Euro ist seit Anfang 2014 intakt

Der langfristige Aufwärtstrend für Gold in Euro ist seit Anfang 2014 intakt  Der Preis für einen Bitcoin fiel um 30% binnen dreier Tage

Der Preis für einen Bitcoin fiel um 30% binnen dreier Tage