BIZ gibt zu – Gold ist Geld

Im Dezember 2018 beendete die Europäische Zentralbank die indirekte Staatsfinanzierung über den Ankauf von Staats- und Unternehmensanleihen. Sie hatte mit diesem QE-Programm europäische Staaten vor dem Bankrott bewahrt, den Zerfall der Eurozone verhindert und den Euro vor dem Zusammenbruch gerettet. Opfer dieser Politik waren die kleinen Leute, deren Vermögen über die Inflationssteuer zu einem Teil entwertet wurden.

Dieser indirekte Weg über die Druckerpresse ist für die Politik vorteilhaft, da die meisten Otto-Normalbürger den Raubzug des Staates nicht wahrnehmen, denn deren Kontostände bleiben zumindest nominal unverändert, während gleichzeitig die Kaufkraft der staatlichen Fiat-Währung unbemerkt abgewertet wird. Die daraus resultierenden Preisanstiege werden von den meisten Menschen nicht als kausale Folge der staatlichen Inflationssteuer verstanden, womit die Politik aus dem Schneider ist. Die Schuld an den steigenden Mieten und Preisen im Supermarkt weisen Politiker dann gerne von sich und schieben den Schwarzen Peter perfide auf vermeintlich gierige Vermieter und Konzerne.

Hätten die Notenbanken in 2008 die Geldmenge inflationär nicht ausgeweitet, wäre es zum deflationären Crash gekommen, Banken Pleite gegangen und die Konten hätten sich teilweise ganz in Luft aufgelöst. So oder so – das Geld ist längst weg, doch wo ist es hin? Die vermeintlichen Ersparnisse, Pension- und Rentenanwartschaften der Bevölkerung waren vor der Krise von 2007/2008 schon lange nur noch eine monetäre Illusion. Genau genommen wurde das Geld durch den Zirkulationskredit bzw. die Schaffung von Fiat-Geld, im Zuge der ungedeckten Kreditvergabe der Geschäftsbanken, bereits umverteilt und über verschiedene Vehikel mit der Zeit gestohlen. Tritt der deflationäre Crash später ein oder wird neues Geld zum Zwecke des Bail Outs gedruckt, wird dem Bürger lediglich offenbart, dass es sich bei seinen vermeintlichen Ersparnissen nur um eine Illusion handelt und diese längst weg sind. Zur Vollständigkeit sei gesagt, dass es sich bei der Schaffung von Kreditgeld im Geschäftsbankensystem, das rechtlich der Währung im staatlichen Zwangsgeldmonopol gleichgestellt wird, auch um ein staatliches Privileg handelt und im freien Währungswettbewerb in einer freien Marktwirtschaft niemals Bestand hätte.

Will man dem heutigen System der versteckten Enteignung entgehen, so bleibt nur die Flucht in inflationsgeschützte Anlageklassen, allen voran dem Warengeld Gold, das seit Jahrtausenden die stärkste Währung der Welt ist.

Dass Gold Geld ist, konstatieren nach einem 50-jährigen Krieg gegen das vermeintlich barbarische Relikt nun erstmals auch wieder die Notenbanken. Im Zuge der Basel-III Reformen zur Stabilisierung der Banken im Kreditgeldsystem, will man nach Aussagen der Bank für Internationalen Zahlungsausgleich (BIZ), Gold nun offiziell wieder wie Bargeld in den Bilanzen führen. Da es somit risikolos ist, müssen Banken auch keine Sicherheiten vorhalten. Ungewollt gesteht man dem Gold damit das zu, was man ihm seit der Auflösung von Bretton-Woods 1971 unter keinen Umständen mehr zugestehen wollte. Gold ist Geld, alles andere ist Kredit, wie JP Morgan einst klar äußerte. Die Goldkäufe östlicher Notenbanken sowie vorausschauender Investoren in den letzten zwanzig Jahren, die sich gegen eine Abwertung der staatlichen Fiat-Währungen mit dem Kauf von Edelmetallen schützen wollen, belegen eine seit geraumer Zeit stattfindende internationale Remonetarisierung des Goldes.

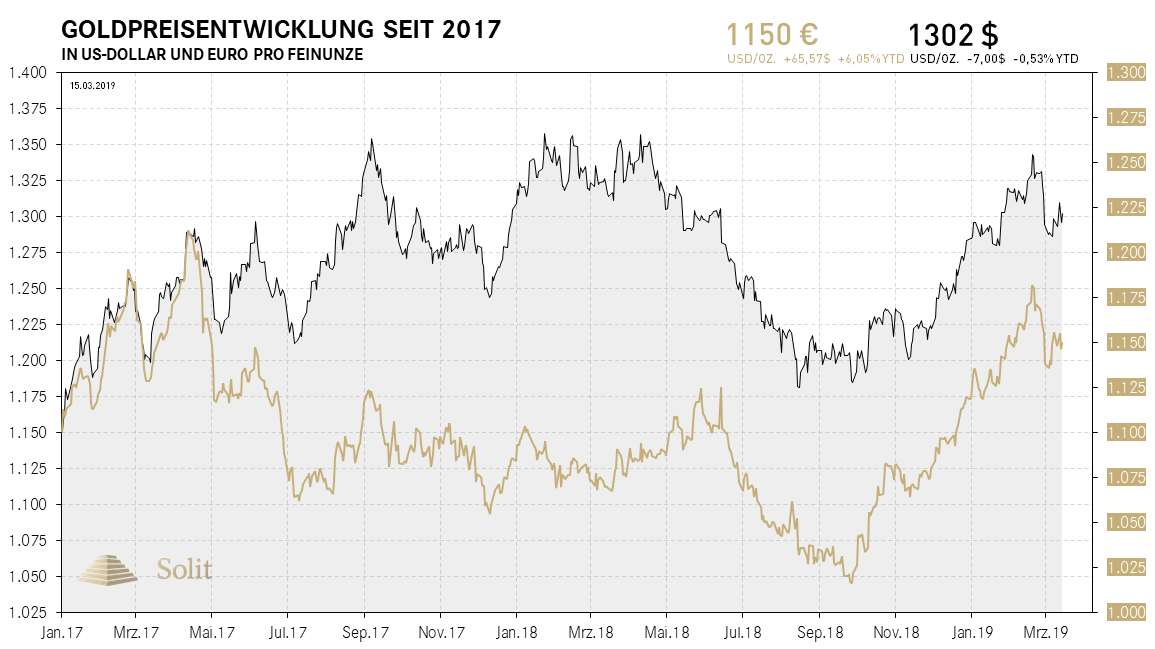

Gold stieg im letzten halben Jahr stark an

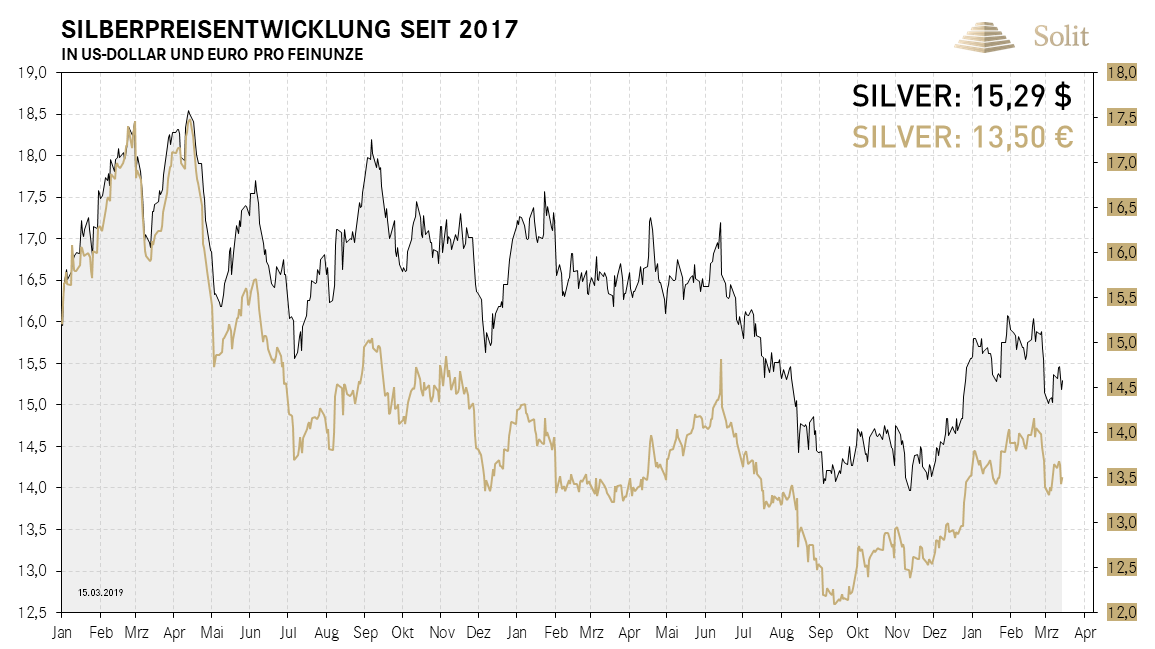

Gold stieg im letzten halben Jahr stark an  Silber zeigt noch etwas relative Schwäche und wird dem Goldpreis erst mit einer Verzögerung folgen

Silber zeigt noch etwas relative Schwäche und wird dem Goldpreis erst mit einer Verzögerung folgen Die Rezession und die zweite Runde der Reflationierung haben bereits begonnen

Zwei Monate vergingen seit dem Ende der Anleihekäufe der Europäischen Zentralbank zum Ende des letzten Jahres, bis neue Lockerungen in Form von langfristigen Krediten (TLTRO-III) für die Geschäftsbanken bekanntgeben werden mussten. Vermeintlich geplante Zinsanhebungen wurden auf unbestimmte Zeit verschoben und die Angst vor einer Rezession geht längst um. Dies belegt das Scheitern staatlich geplanter Geldmengen- und Konjunktursteuerung.

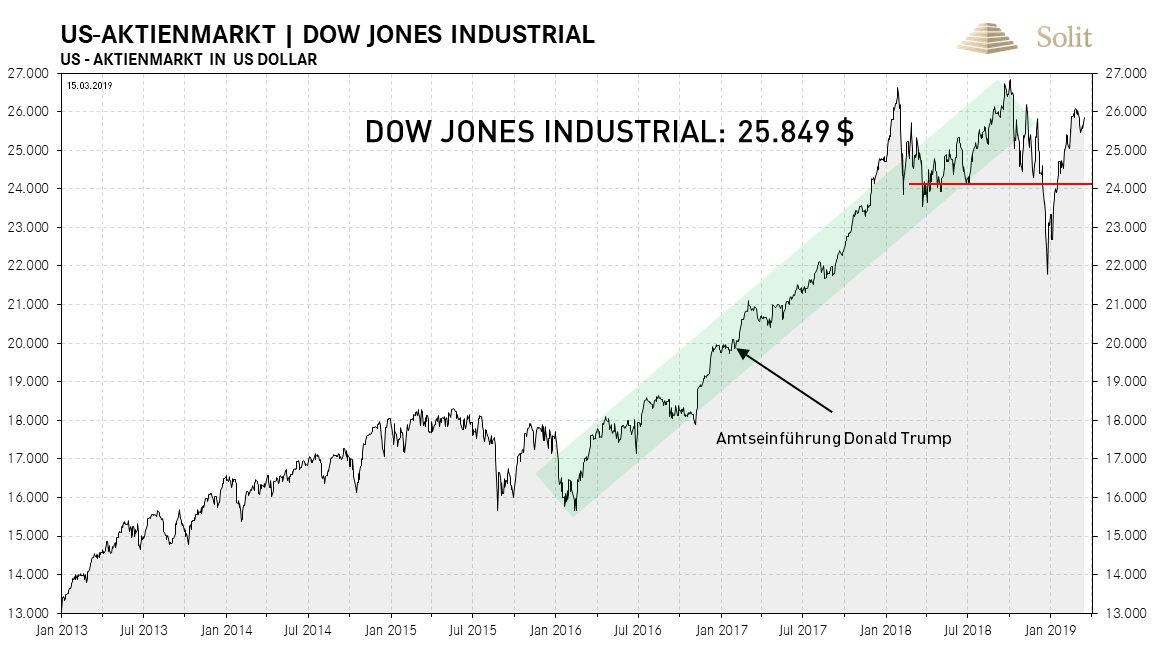

Ende Januar hatte bereits die US-Notenbank ihre Geldpolitik um 180 Grad geändert. Damals verkündete die FED, dass man die beiden geplanten Zinsanhebungen für 2019 plötzlich verworfen habe und später im Jahr die bisherige Rückführung der zuvor erzeugten Geldmenge eingestellt werden soll. Seither ist jedem smarten Investor klar geworden, dass man das Geld, dass man in ein Ponzi-Schema eingezahlt hat, nicht wieder herausziehen kann, ohne dass das Betrugssystem in sich zusammenfällt. Die Märkte haben verstanden, dass die Notenbanken weiter drucken werden und der Powell-Put ist wieder aktiv. Die US-Aktienmärkte sind seither massiv angestiegen und ein Crash ist damit unwahrscheinlicher geworden. Selbst ein realer Bärenmarkt dürfte nominal in einem stagflationären Umfeld eher in einem trendlos seitwärts verlaufenden Markt münden. Die USA und Europa befinden sich seit Ende letzten Jahres real vermutlich bereits in der Rezession und die abrupte Kehrtwende in der Geldpolitik weltweit ist ein Zeichen von Panik.

Die Notenbanken halten wieder die Hände unter dem Aktienmarkt, damit dieser zumindest nominal nicht einbricht

Die Notenbanken halten wieder die Hände unter dem Aktienmarkt, damit dieser zumindest nominal nicht einbricht In diesem Zusammenhang muss auch die geplante Fusion zwischen der Deutschen Bank und der Commerzbank gesehen werden. Die Deutsche Bank ist eine der weltweit systemrelevantesten Banken und ein Bankrott dieser könnte ähnliche Folgen wie die Pleite von Lehman Brothers haben. Wenn kein Geld da ist, um die Deutsche Bank zu retten und eine Rettung nicht gut aufgenommen würde, so muss sie eben mit einer Bank fusionieren, die schon in staatlicher Hand ist. Das könnte ein möglicher Beweggrund für die Forderung von Bundesfinanzminister Olaf Scholz nach einer Fusion mit der Commerzbank sein. Die Commerzbank wurde infolge der Krise 2008 mit Steuermitteln gerettet und die Bundesregierung hält noch immer 15% ihrer Anteile.

Seit Jahrzehnten werden die staatlich verursachten Fehlallokationen in der Wirtschaft größtenteils nicht mehr beseitigt, indem man bereinigende Krisen durch staatliche Eingriffe verhindert. Die Fehlallokationen, die Zombiestaaten und Zombieunternehmen, die sich nur noch aufgrund der Nullzinsen über Wasser halten können, haben nie dagewesene Ausmaße angenommen. Das Verhalten der Notenbanken in diesem Jahr spricht Bände – sie fürchten sich vor einer Rezession, sie fürchten sich vor Bankenpleiten und sie werden alles tun, um einen deflationären Crash zu verhindern. Dafür werden sie im Notfall die Druckerpressen von früh bis spät laufen lassen und letztlich auch direkt die Schulden von Staaten und systemrelevanten Unternehmen aufkaufen. All dies wird letztlich zur Entwertung aller Ersparnisse sowie Renten- und Pensionsansprüchen führen. Schutz bieten Edelmetalle, deren Nachfrage massiv zunehmen und deren Preis diametral gegensätzlich entsprechend ansteigen wird.

Der Powell Put war nicht nur ein Signal für Käufe am Aktienmarkt, sondern auch ein Signal für eine bevorstehende Trendwende am Goldmarkt. Während der Goldpreis in Euro seit Anfang 2014 bereits wieder im Aufwärtstrend ist, so steht nun auch ein neuer Bullenmarkt beim Gold in US-Dollar bevor. Ende des Jahres wird das Quantitative Tightening Programm der FED Geschichte sein und die ersten Ausläufer der Rezession nicht mehr unter den Teppich gekehrt werden können. Die Notenbanken werden reagieren und einen deflationären Crash zu verhindern wissen. Spätestens dann wird der Goldpreis über den Widerstand bei 1.350$ ansteigen können und das Signal für einen neuen Bullenmarkt liefern.

TECHNISCHE ANALYSE

Terminmarkt im neutralen Bereich

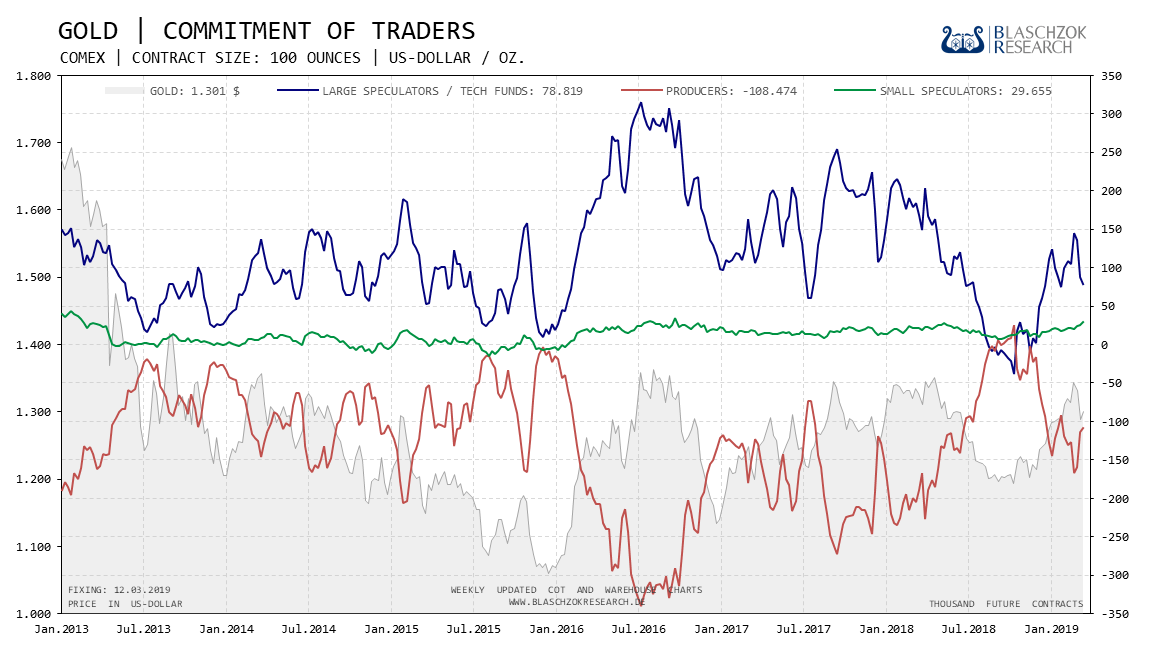

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Netto-Shortposition der Big 4 war zur Vorwoche unverändert bei 25 Tagen der Weltproduktion und die der Big 8 unverändert bei 38 Tagen. Eine Manipulation über den Terminmarkt war in dieser Woche nicht nötig. Der Preis stieg zum Stichtag um 12$ auf 1.301$ und die Spekulanten gingen dabei 5 Tsd. Kontrakte short, was eine schöne leichte relative Stärke zur Vorwoche zeigt.

Der CoT-Index stieg dabei leicht auf 63,3 Punkte. Dass sich nach der extremen relativen Schwäche der Vorwoche nun leichte Stärke zeigt, verwundert nicht. Die Schwäche der Vorwoche wurde jedoch noch lange nicht wieder ausgebügelt. Der CoT-Index ist weiter im neutralen bis leicht bärischen Bereich. Das Sentiment im Goldmarkt ist immer noch deutlich bullisch gestimmt. Aktuell dürfen sich die Bullen noch einmal auf kurzfristig steigende Preise verausgaben, doch wahrscheinlich wurde am kurzfristigen Abwärtstrend vergangene Woche bereits ausgebremst. Üblicherweise jagt man im Anschluss die Spekulanten auf die Shortseite und lässt den Preis abschmieren, während man sich in der Verkaufspanik wieder eindeckt.

Der Terminmarkt zeigte sich zum 12. März kurzfristig neutral bis bärisch

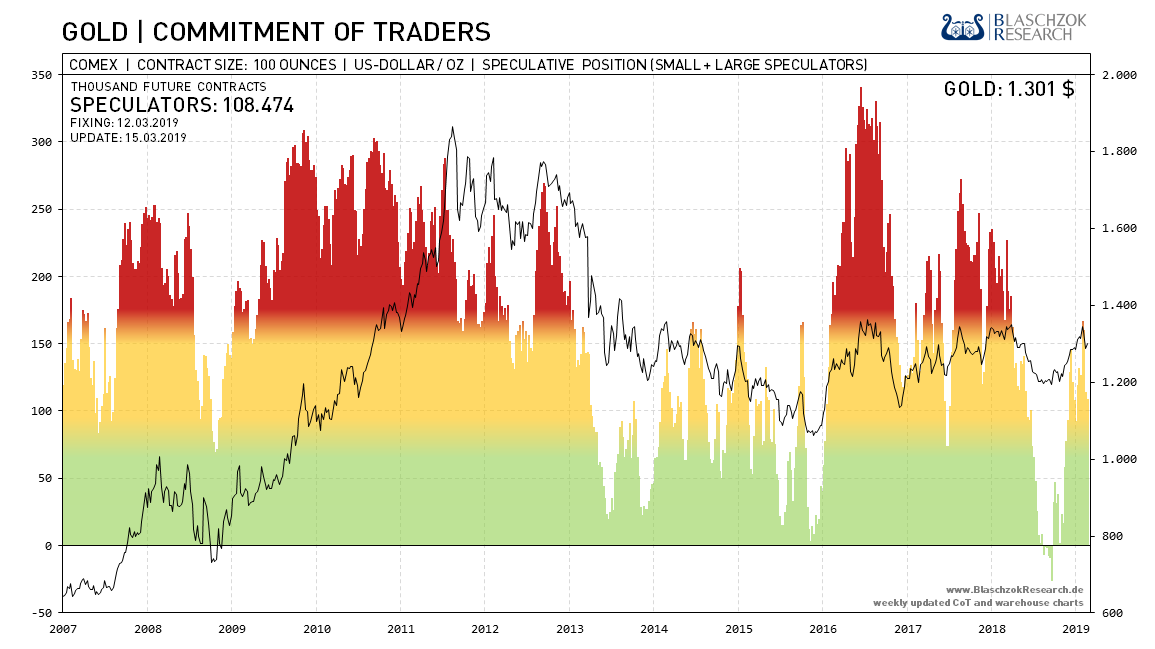

Der Terminmarkt zeigte sich zum 12. März kurzfristig neutral bis bärisch  Die einfache Darstellung zeigt, dass sich die Spekulation immer noch im neutralen gelben Bereich befindet

Die einfache Darstellung zeigt, dass sich die Spekulation immer noch im neutralen gelben Bereich befindet Gold in USD: Widerstandsbereich bei 1.350$

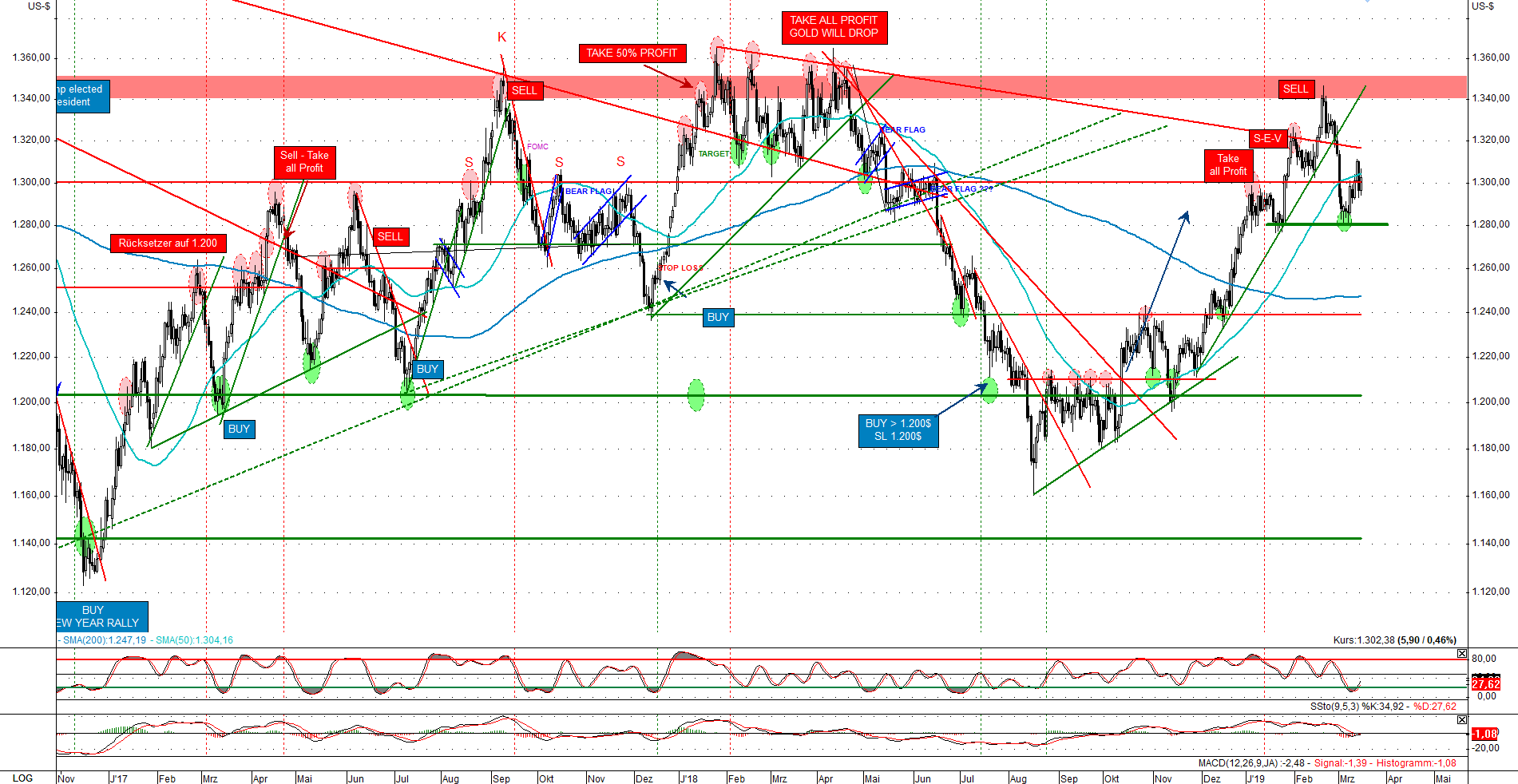

Der Goldpreis konnte, wie von uns erwartet wurde, nicht den Widerstand bei 1.350$ überwinden, sondern prallte daran ab. Der Aufwärtstrend wurde planmäßig gebrochen und seither befindet sich Gold in der Korrektur. Die Unterstützung bei 1.280$ hat erst einmal gehalten, doch es sieht danach aus, als würde sich nun eine Schulter-Kopf-Schulter Formation mit einer zweiten niedrigeren Schulter ausbilden. Die Wahrscheinlichkeit, dass der Widerstand bei 1.350$ vom aktuellen Niveau aus gleich überwunden werden kann, scheint kurzfristig eher unwahrscheinlich zu sein. Vielmehr sollte der Goldpreis zuerst noch einmal Luft holen und Kraft sammeln, bevor der Sprung über diesen starken Widerstand möglich wird.

Kurzfristig steht daher ein erneuter Test der Unterstützung bei 1.280$ aus, da das Sentiment immer noch sehr bullisch für den Goldpreis gestimmt ist. Fällt diese Unterstützung bei 1.280$, so ist ein Test der Unterstützung bei 1.215$ sehr wahrscheinlich. Hat sich der Terminmarkt danach bereinigt und zeigt sich relative Stärke, so hätte ein erneuter Angriff auf den Widerstand bei 1.350$ eine bessere Chance als im Februar. Sollten die Notenbanken bis dahin neue QE-Programme zur Stützung der Märkte bekanntgeben, so wäre dann auch fundamental die Basis für einen Sprung über den Widerstand gelegt und Gold könnte deutlich darüber ansteigen.

Der Goldpreis erholte sich nach dem Test der Unterstützung bei 1.280$ wieder in der letzten Woche

Der Goldpreis erholte sich nach dem Test der Unterstützung bei 1.280$ wieder in der letzten Woche Der langfristige Candlestick-Wochenchart seit 2011 zeigt den starken Widerstandsbereich bei 1.350$, der seit Anfang 2014 nun sechsmal angelaufen wurde, wobei bis dato jeder Ausbruchsversuch gescheitert war. Die Ankündigung einer erneuten Lockerung der Geldpolitik in Europa und den USA hat den Grundstein für eine neue künftige Hausse am Goldmarkt gelegt.

Der Chart zeigt mit dem höheren Tief im letzten Sommer im Vergleich zu dem Tief von Ende 2015 erste bullische Tendenzen. Mit einer erneuten Öffnung der Geldschleusen wird sich langsam Druck im Kessel aufbauen, worauf eher früher als später ein dynamischer Ausbruch über diesen starken Widerstand bei 1.350$ erfolgen wird. Sobald Gold in US-Dollar über diesen Widerstand nachhaltig ansteigen kann, muss man spätestens Gold gekauft haben, denn der nächste Zwischenstopp des Anstiegs erfolgt dann erst am Allzeithoch.

Der langfristige Wochenchart zeigt den starken Widerstandsbereich bei 1.350$ bis 1.370$

Der langfristige Wochenchart zeigt den starken Widerstandsbereich bei 1.350$ bis 1.370$ Gold in Euro: Deutlicher Anstieg im nächsten Jahr gut möglich

In Euro gerechnet stieg der Goldpreis stärker an in den vergangenen Monaten, was der Schwäche der europäischen Gemeinschaftswährung geschuldet ist. Hier war es der starke Widerstand bei 1.190€ je Feinunze, der der steilen Rallye ein Ende bereitete. An dem Widerstand angekommen hatten sich die Bullen bereits verausgabt und mit dem Bruch des Aufwärtstrends kamen die Bären hinzu, die nun auf einen wieder fallenden Preis wetteten. Kurzfristig scheint ein Preisrücksetzer auf die Unterstützung bei 1.100€ je Feinunze sehr wahrscheinlich zu sein. Mittel- bis langfristig erwartet wir jedoch, dass der Goldpreis in Euro deutlich vor dem Goldpreis in US-Dollar wichtige Widerstände überwinden und neue Allzeithochs erreichen wird. Gold in Euro befindet sich seit Anfang 2014 bereits wieder in einem langfristigen Aufwärtstrend, was sich durch die relativ lockere Geldpolitik Europas im Vergleich zu der in den USA erklärt. Dieses Umfeld dürfte aufgrund der relativ schwachen europäischen Wirtschaft weiter Bestand haben und der Goldpreis in Euro daher besser performen.

Mit dem Bruch des starken Aufwärtstrends hat eine Korrekturphase begonnen

Mit dem Bruch des starken Aufwärtstrends hat eine Korrekturphase begonnen LUSTIGES UND MEMES