EU-Geldmenge wächst um 40% – Gold bei 1.800 USD

Der Goldpreis in US-Dollar kletterte auf den höchsten Stand seit 2001 mit 1.807 US-Dollar im Future. Der Silberpreis im Future konnte oberhalb der zweimonatigen Handelsspanne zwischen 17,50 US-Dollar auf der Unterseite und 18,15 US-Dollar auf der Oberseite mit 18,31 US-Dollar in das verlängerte Feiertagswochenende gehen. Die USA feierten am vierten Juli den Sieg über England im Sezessionskrieg, der 1776 die Geburtsstunde der Vereinigten Staaten von Amerika war. Die weitere Entwicklung des Silberpreises hängt einerseits von der Investmentnachfrage und somit vom Goldpreis ab, dem es bis dato nicht gelang den starken Widerstand bei 1.800 US-Dollar zu überwinden und andererseits von der Erholung der Realwirtschaft, was die industrielle Nachfrage nach Silber bestimmt.

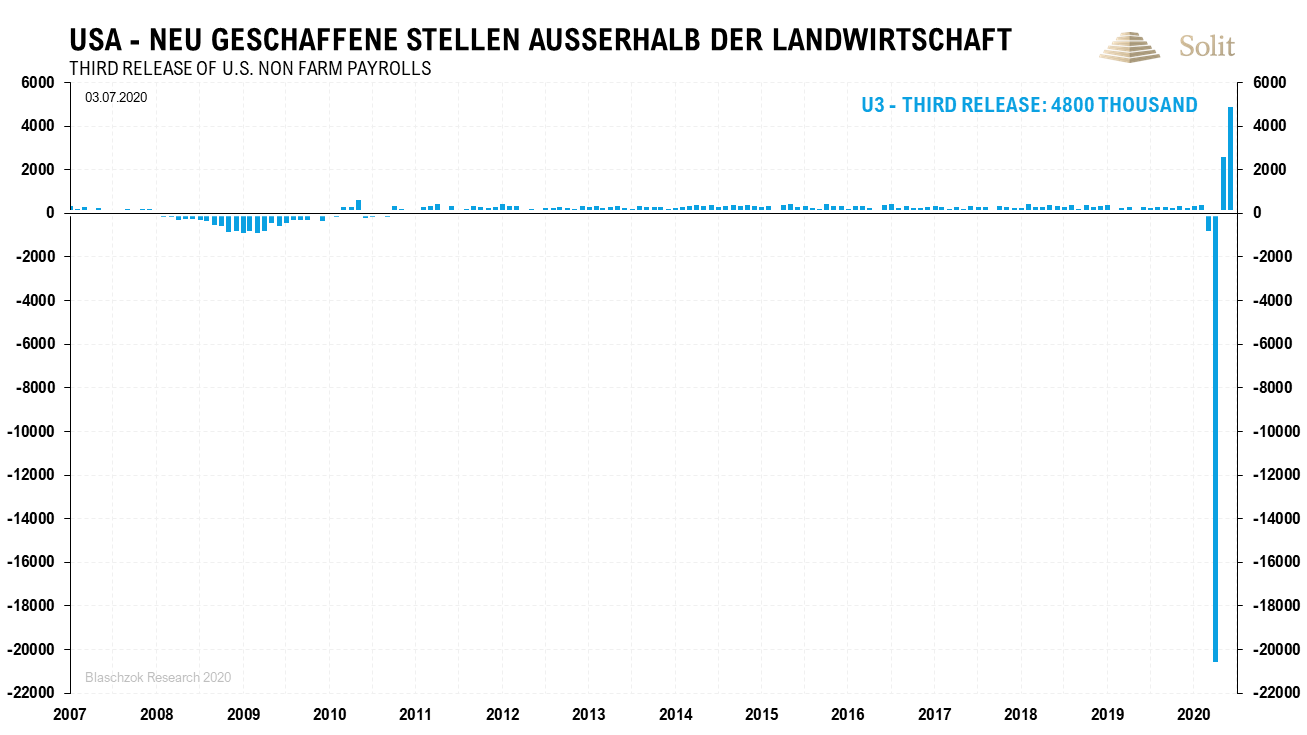

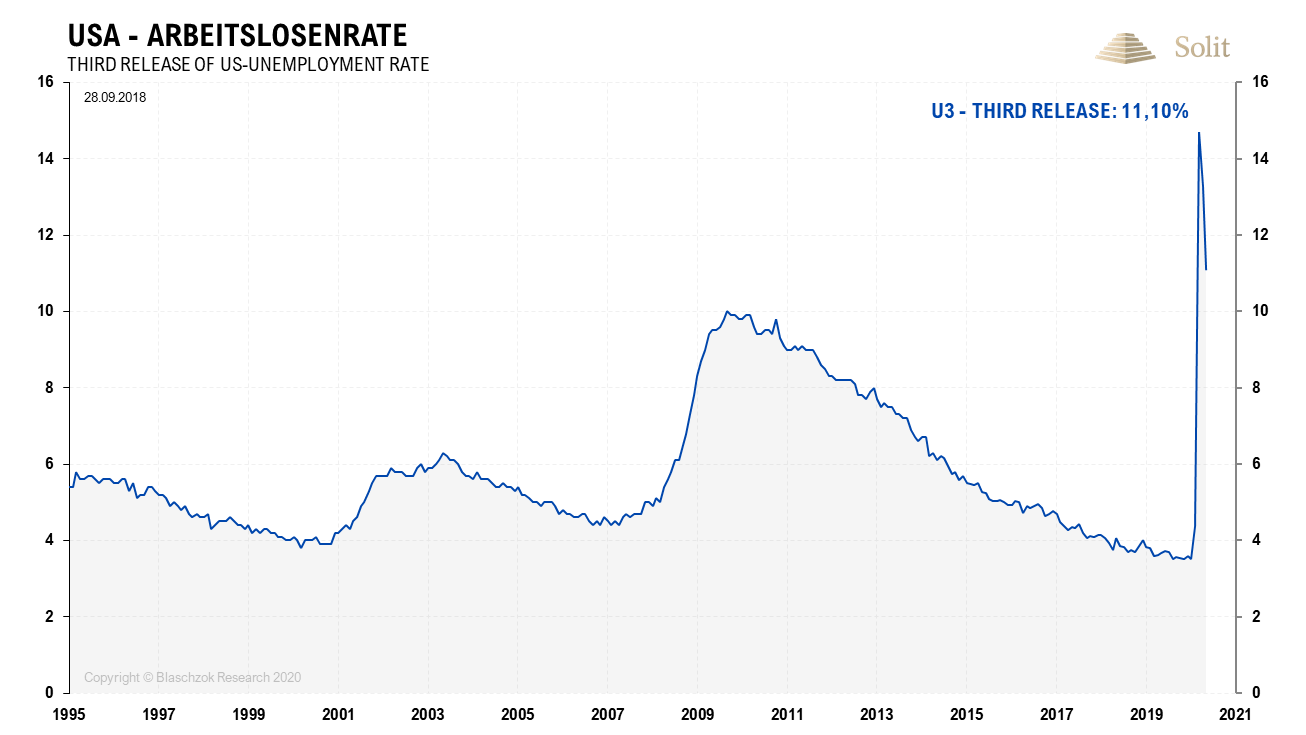

Die Aktienmärkte zeigten sich in den letzten drei Wochen stark, da sich die US-Wirtschaft relativ schnell von dem exogenen Schock erholen kann und ein zweiter Shutdown unwahrscheinlich geworden ist. Die US-Arbeitsmarktdaten überraschten mit 4,8 Millionen neuer Jobs außerhalb der Landwirtschaft, da der Marktkonsens bei nur 3 Millionen Stellen lag. Qualitäts- und Glaubwürdigkeitsfragen gab es auch diesmal wieder, da unter anderem an 19,29 Millionen Versicherte Arbeitslosenhilfe ausgezahlt wurde, während die Gesamtzahl der Arbeitslosen vermeintlich nur bei 17,75 Millionen, inklusive der Nicht-Versicherten, liegen soll. Die Arbeitslosigkeit fiel vermeintlich von 13,26 Prozent im Mai auf 11,10 Prozent im Juni, da das Statistikamt „BLS“ 1,9 Millionen Arbeitslose zusätzlich als "erwerbstätig“ deklarierte. Die Arbeitsmarktdaten werden seit langer Zeit missbraucht, um die Märkte zu lenken. Später werden die Zahlen dann revidiert oder Lücken in den Zahlen durch Anpassungen geschlossen. Für die Märkte und Handelssysteme zählt nur, dass die Zahlen gut waren, was einen Kaufgrund für Aktien lieferte. Ob die Daten richtig oder falsch sind, ist letztlich zweitrangig.

Im Juni wurden 4,8 Millionen Jobs außerhalb der Landwirtschaft in den USA geschaffen

Im Juni wurden 4,8 Millionen Jobs außerhalb der Landwirtschaft in den USA geschaffen  Seit dem Ende des Shutdowns fällt die Arbeitslosenrate in den USA. Im Juni fiel diese auf 11,1 Prozent

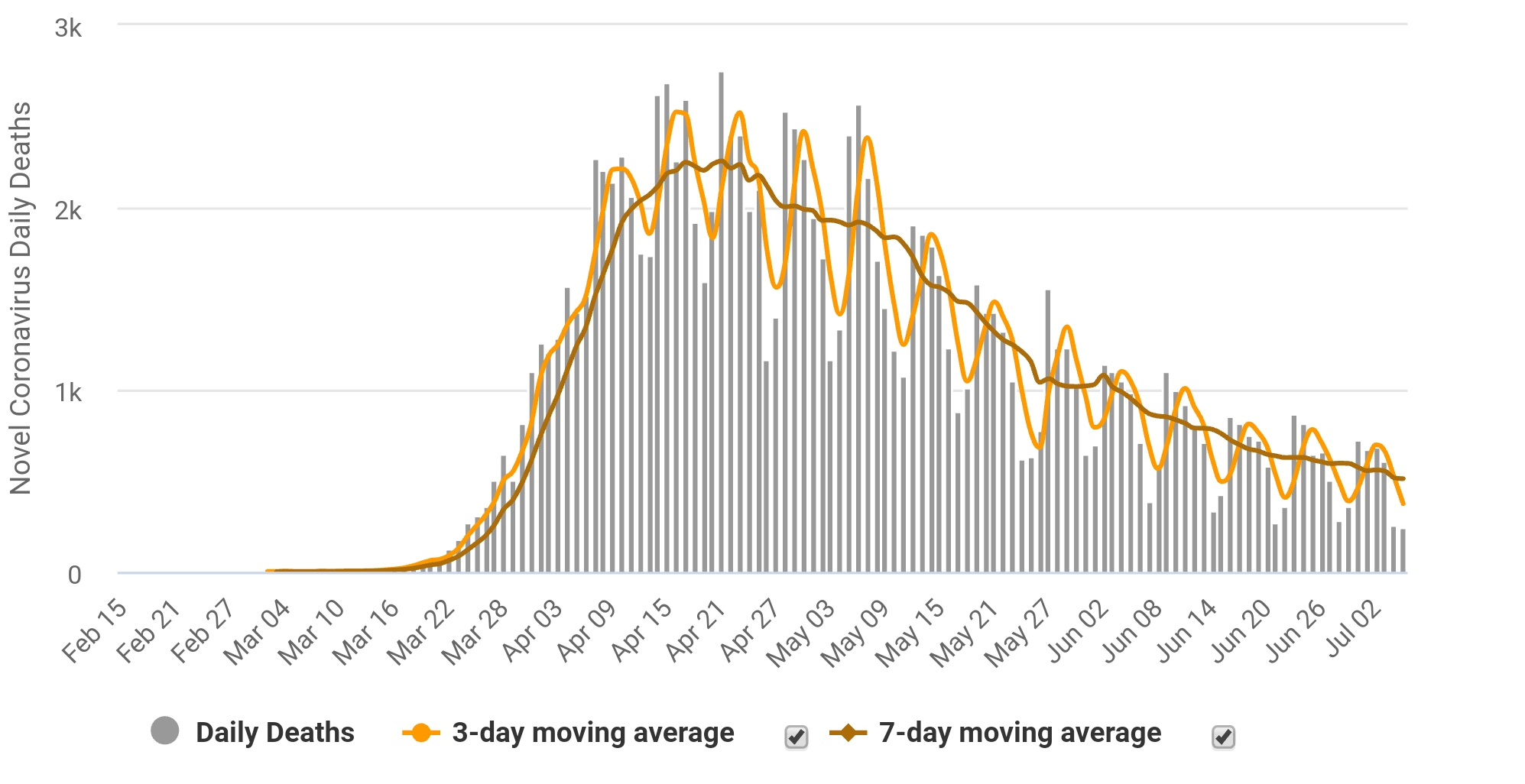

Seit dem Ende des Shutdowns fällt die Arbeitslosenrate in den USA. Im Juni fiel diese auf 11,1 Prozent Nachdem die Geldschwemme die Aktienmärkte gestützt hatte, verlieren Unternehmen und Investoren mit immer weiter sinkenden Todeszahlen mit oder durch Corona die Angst vor einem zweiten Shutdown und preisen eine deutliche Erholung der Weltwirtschaft in der zweiten Jahreshälfte bereits ein. Die professionellen Fondsmanager, die teilweise zum Tief verkauft hatten und immer noch auf der Seitenlinie stehen, kommen zunehmend unter Handlungsdruck. Springen diese, meist trendfolgend agierenden Investoren, wieder auf, hat dies in Kombination mit der massiven Inflation und der Erholung der Wirtschaft das Potenzial die Aktienmärkte sogar auf neue Allzeithochs zu treiben.

Die Todesfälle durch oder mit Corona sinken in den USA immer weiter

Quelle: worldometers.info

Die Todesfälle durch oder mit Corona sinken in den USA immer weiter

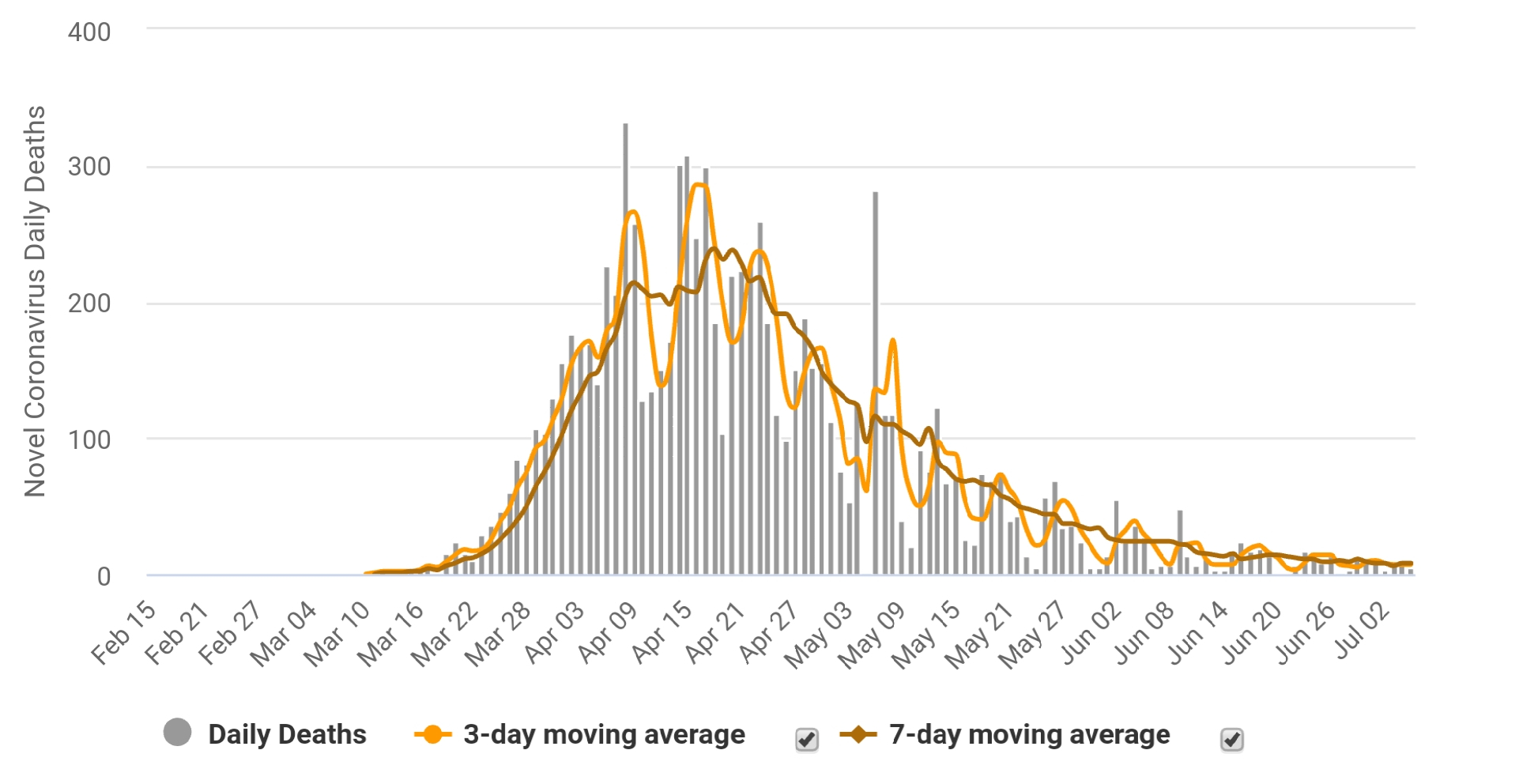

Quelle: worldometers.info  Die Todesfälle durch oder mit Corona sinken in Deutschland gegen Null

Quelle: worldometers.info

Die Todesfälle durch oder mit Corona sinken in Deutschland gegen Null

Quelle: worldometers.info Mehr Risikoappetit der Investoren durch steigende Aktienmärkte mindert die Nachfrage nach Gold als kurzfristig sicheren Hafen, wenngleich es als langfristige Absicherung gegen Inflation bzw. die Abwertung der staatlichen Fiat-Währungen in dem aktuell massiv lockeren geldpolitischen Umfeld weiterhin stark gefragt sein wird. Für den Silberpreis ist die Erholung der Wirtschaft gut, denn die gestiegene Investmentnachfrage kann sich erst dann richtig in steigenden Preisen zeigen, wenn sich die im Shutdown eingebrochene industrielle Nachfrage wieder normalisiert hat. Während beim Gold die Investmentnachfrage etwas abnehmen wird, sollte die Schmucknachfrage mit einem Anziehen der Wirtschaftstätigkeit hingegen wieder zunehmen.

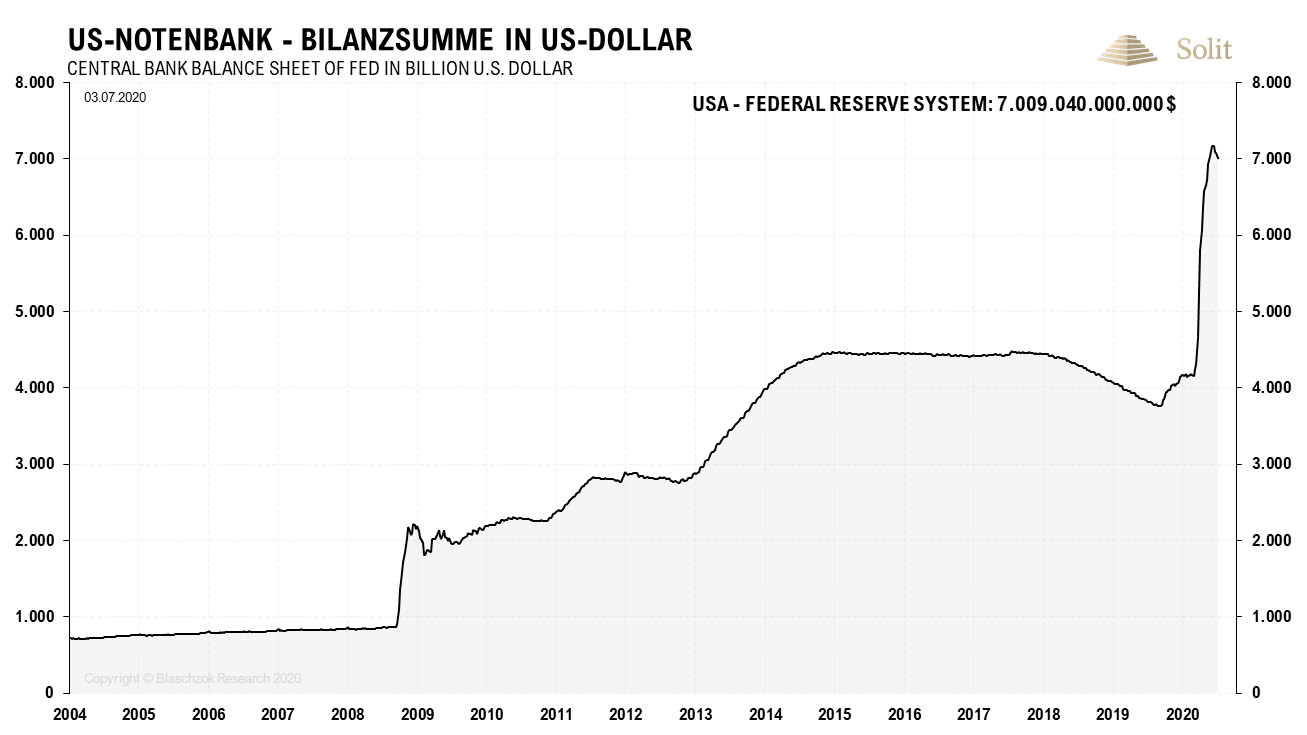

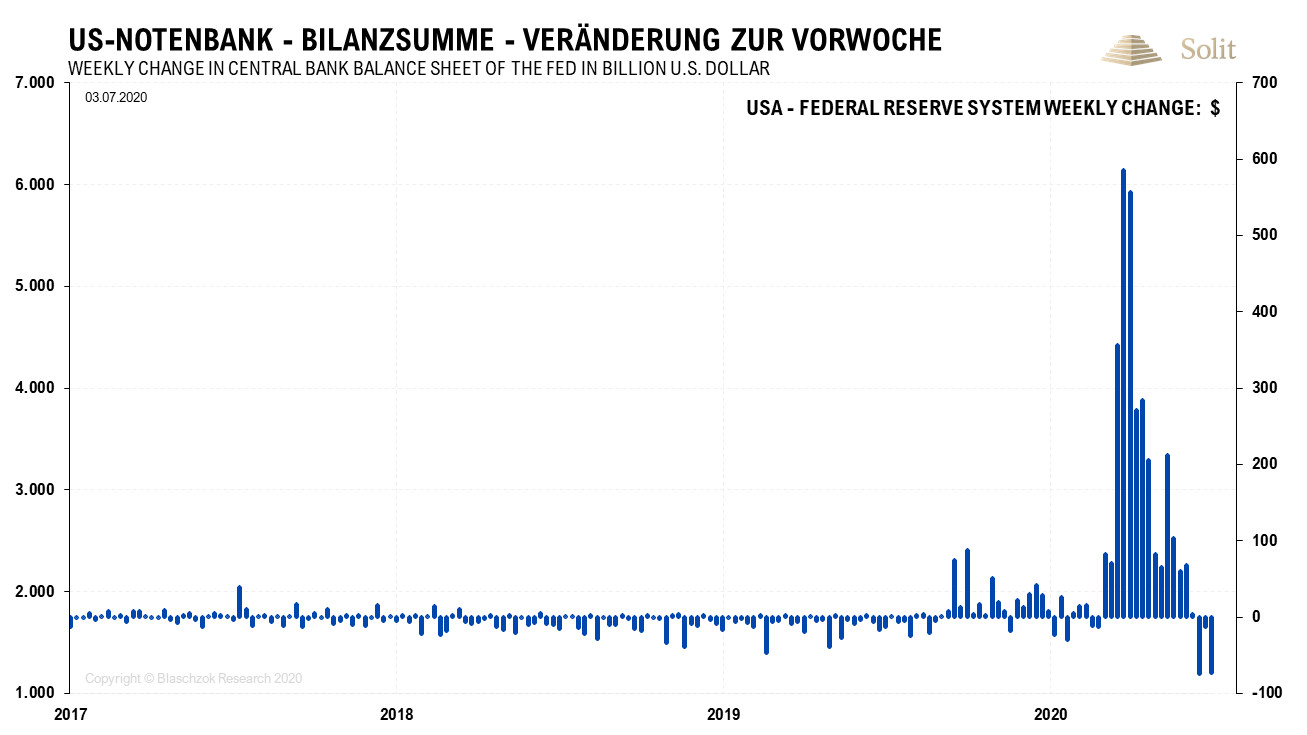

Was alle Anlageklassen, insbesondere den Gold- und Silberpreis als monetäre Edelmetalle treibt und weiterhin stützen wird, ist die massive Ausweitung der Geldmenge durch die Notenbanken weltweit. Seit September letzten Jahres hat die US-Notenbank ihre Bilanzsumme von 3,75 Billionen US-Dollar auf 7 Billionen US-Dollar ausgeweitet, was einem Anstieg von 86 Prozent binnen neun Monaten entspricht. Auch wenn die Bilanz der FED durch die Auflösung von Repogeschäften in den letzten drei Wochen leicht geschrumpft war, so dürfte die Bilanzsumme bis Jahresende weiter deutlich anwachsen.

US-Notenbankchef Jerome Powell hatte bereits angekündigt, dass man so lange Geld drucken und die Märkte stützen wird, bis die Arbeitslosigkeit wieder auf ein normales Niveau gesunken ist. In dem Protokoll der letzten Sitzung des Offenmarktausschusses der US-Notenbank, das letzte Woche veröffentlich wurde, wurde noch einmal die lockere Geldpolitik auf unbestimmte Zeit bestätigt. Die Fed kauft alles von Staats- bis Unternehmensanleihen gegen die Herausgabe von frisch gedrucktem Geld, was Wirtschaft und Staat bei der Entschuldung helfen wird.

In letzter Konsequenz wird dies eine reale Halbierung der Kaufkraft des US-Dollars auf langfristige Sicht nach sich ziehen. Am Ende des Tages werden auch die Konsumentenpreise steigen und die Edelmetallpreise in Antizipation dieser Teuerung schon viel früher neue Allzeithochs erklimmen.

Die Explosion der Geldmenge um 86% wird den Goldpreis langfristig stützen

Die Explosion der Geldmenge um 86% wird den Goldpreis langfristig stützen  Die Bilanzsumme der US-Notenbank schrumpfte in den letzten drei Wochen leicht

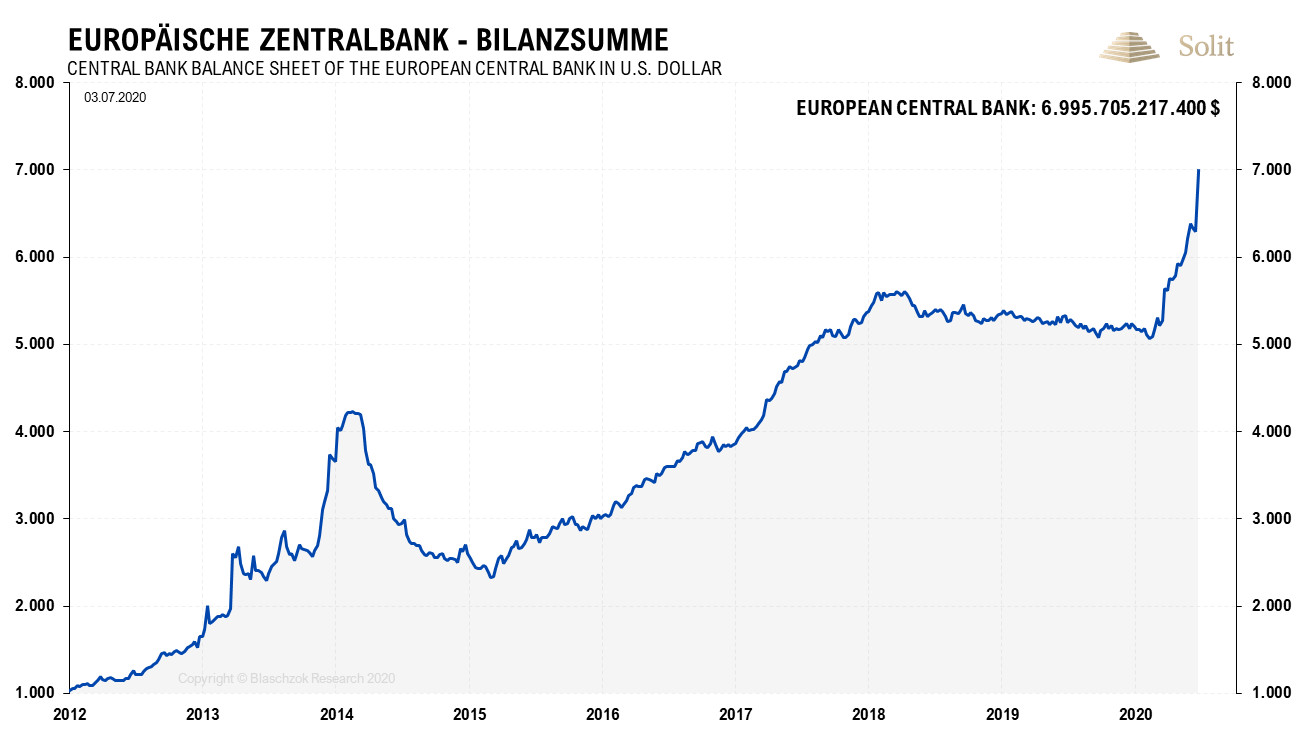

Die Bilanzsumme der US-Notenbank schrumpfte in den letzten drei Wochen leicht Während die Bilanz der US-Notenbank in den letzten drei Wochen leicht schrumpfte, stieg die Bilanzsumme der Europäischen Zentralbank umso stärker an. Von fast fünf Billionen US-Dollar vor dem Shutdown wurde die Geldmenge aktuell auf fast sieben Billionen US-Dollar angehoben, was einem Plus von 40% binnen vier Monaten entspricht. Der Euro wird ebenso abwerten, doch haben die Investoren an den Märkten auf eine stärkere Abwertung des Dollars zum Euro gewettet, was die extreme Positionierung der Spekulanten am Terminmarkt zeigt. Sollte die FED eine Pause einlegen, während die EZB mit ihrem Gelddruckprogramm gerade erst durchstartet, so drohen die Bullen am Terminmarkt gegrillt zu werden und der Euro könnte noch einmal zum US-Dollar einbrechen.

Die Geldmenge im Euroraum wuchs um 40% in den vergangenen vier Monaten an

Die Geldmenge im Euroraum wuchs um 40% in den vergangenen vier Monaten an Für Palladium und Platin sind die guten Wirtschaftsmeldungen ein Segen, denn eine gute Konjunktur sollte auch die Automobilverkäufe ankurbeln. Da die Medien die steigende Zahl an Infektionen heiß kocht sind die Verbraucher und Investoren weiterhin verunsichert, weshalb die Automobilverkäufe weiterhin etwa 50% unter dem Vorjahresniveau liegen. Nachdem in China die Automobilverkäufe im Mai 12% über den Zahlen vom Vorjahr lagen, brach der Absatz in der vierten Juniwoche hingegen wieder um 37% zum Vorjahr ein. Auf das Gesamtjahr wird für China ein Rückgang der Neuwagenverkäufe um 20% bis 25% erwartet. In den USA liegen die bisherigen Verkäufe schwerer LKWs in diesem Jahr 37,5% unter dem Vorjahr. Erst wenn die Angst vor einem zweiten Shutdown verflogen ist, wird sich die Wirtschaft nachhaltig erholen können. Die Drohungen der Politik einen weiteren Shutdown zu erzwingen, bremsen die wirtschaftliche Erholung aktuell weltweit aus. Sollte nicht ein neues Virus auf der Bildfläche erscheinen, dann erwarten wir aufgrund der aktuell sehr guten Daten keinen weiteren Shutdown in diesem Jahr. Die Edelmetallpreise werden davon deutlich profitieren, wobei Gold und Silber die Aktienmärkte outperformen sollten in den kommenden Jahren.

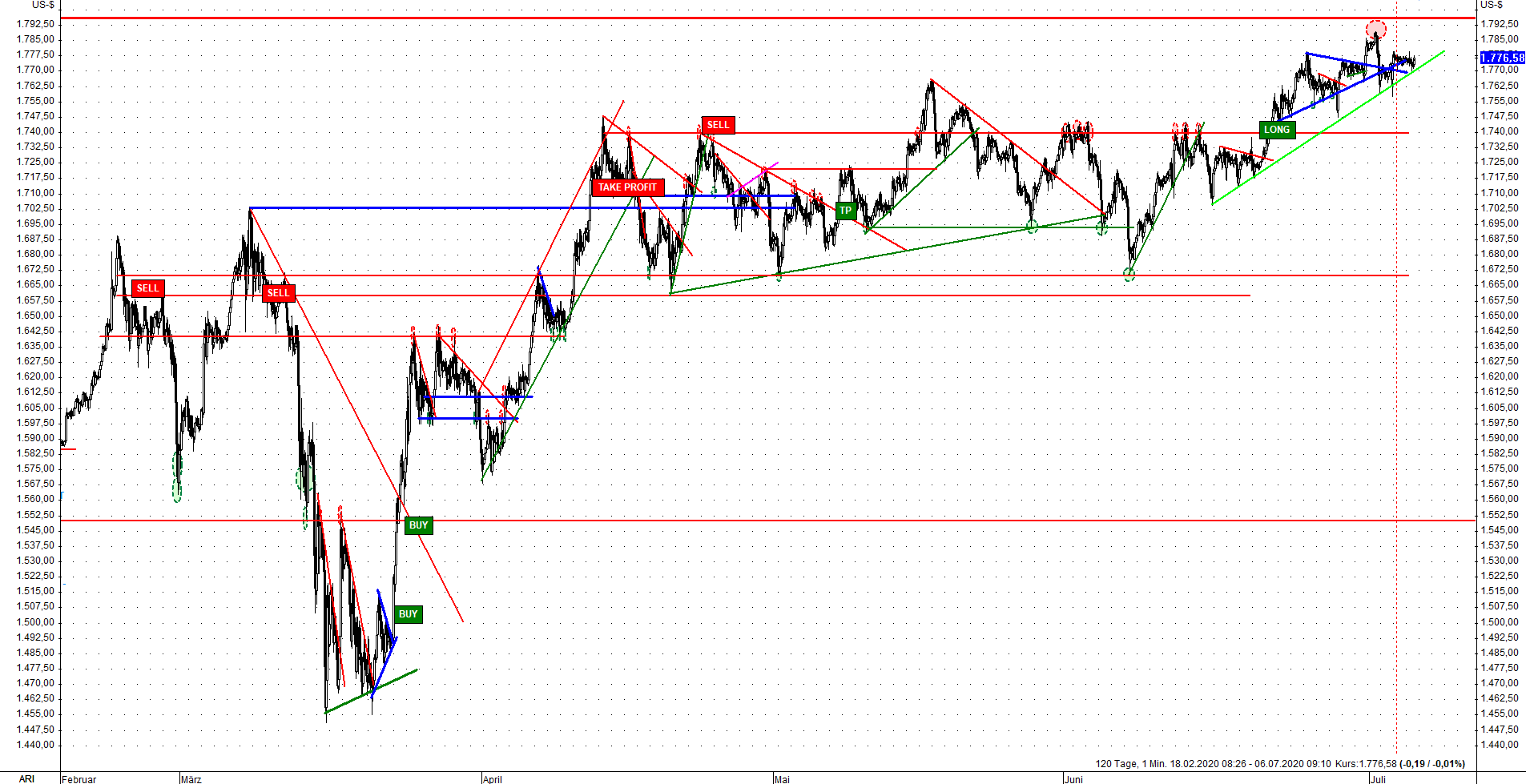

Analyse zu Gold: Der Widerstand bei 1.800$ ist die wichtige Schlüsselmarke

Terminmarkt: Relative Stärke zeugt von weiterhin hoher Investmentnachfrage

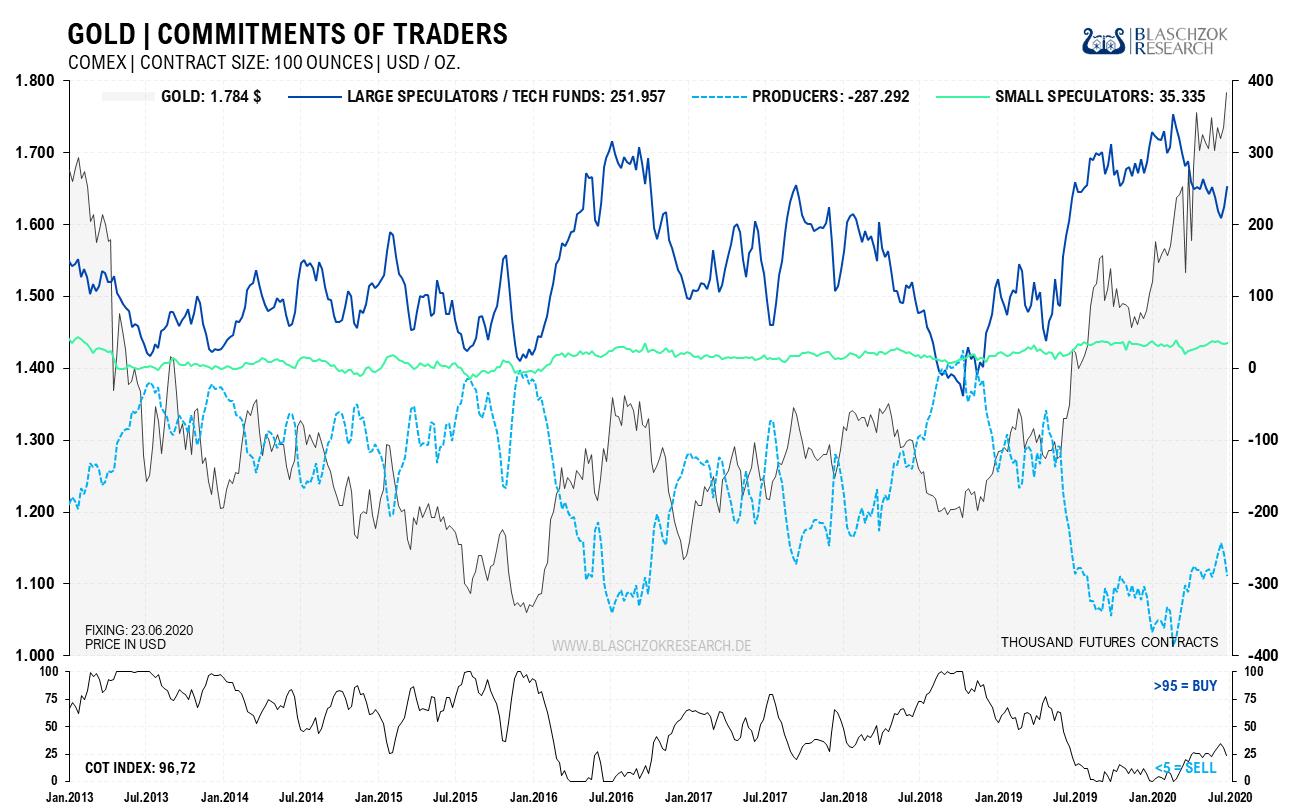

Aufgrund des US-Feiertags zur Unabhängigkeit im Jahr 1776 am 4. Juli, hat die US-Terminmarktaufsicht die Veröffentlichung ihres aktuellen Terminmarkt-Reports von 3. Juli auf den 6. Juli verschoben, weshalb dieser erst um 21:30 Uhr am heutigen Montag veröffentlicht werden wird. Deshalb müssen wir für diese Analyse noch die Daten der Vorwoche in unsere Überlegungen einbeziehen.

Der Preis stieg zum Stichtag des 26.06.2020 um 48,8 US-Dollar zur Vorwoche, während die Spekulanten 30 Tsd. Netto-Longkontrakte aufbauten, was ein Anstieg unter relativer Stärke war. Die beiden Vorwochen waren hingegen neutral und unspektakulär.

Eine Manipulation über den Terminmarkt war nicht eindeutig zu sehen, wobei der Positionsanstieg bei den „BIG8“ ein Indiz für eine leichte Drückung des Preises sein könnte. Würden wir hier eine Explosion der Shortpositionen sehen, so wäre das ein starkes Indiz dafür, dass der Widerstand bei 1.800 US-Dollar halten wird. Das beobachteten wir in den letzten Jahren immer und regelmäßig, doch aktuell sehen wir dies nicht. Insgesamt zeigt der CoT-Report relative Stärke und somit eine starke unterliegende physische Investmentnachfrage in ETF-Produkte, die im Mai auch wieder rekordhoch war, sowie in physische Münzen und Barren.

Wir sehen keine relative Schwäche durch ein Überangebot (im aktuellen geldpolitischen Umfeld auch nicht verwunderlich) und auch keine deutliche Manipulation über den Terminmarkt, weshalb mittlerweile ein Sprung über die 1.800$ in den Bereich des Möglichen gerutscht ist. Dennoch wäre das eine Kapitulation der Regierungen und ein starkes Kaufsignal, dem sehr viele Investoren weltweit folgen dürften, weshalb die Regierungen dieses Ereignis so lange, wie nur irgend möglich, zu verhindern versuchen, indem physisches Gold aus Notenbanktresoren am offenen Markt verkauft und gezielt am Terminmarkt interveniert wird.

Der Terminmarkt wäre eigentlich im Verkaufsbereich, doch zeigt sich noch immer Stärke und ein Defizit am physischen Markt

Der Terminmarkt wäre eigentlich im Verkaufsbereich, doch zeigt sich noch immer Stärke und ein Defizit am physischen Markt 1.800 US-Dollar – wenn diese letzte Verteidigungslinie fällt, wird der Markt von Spekulanten überrannt werden

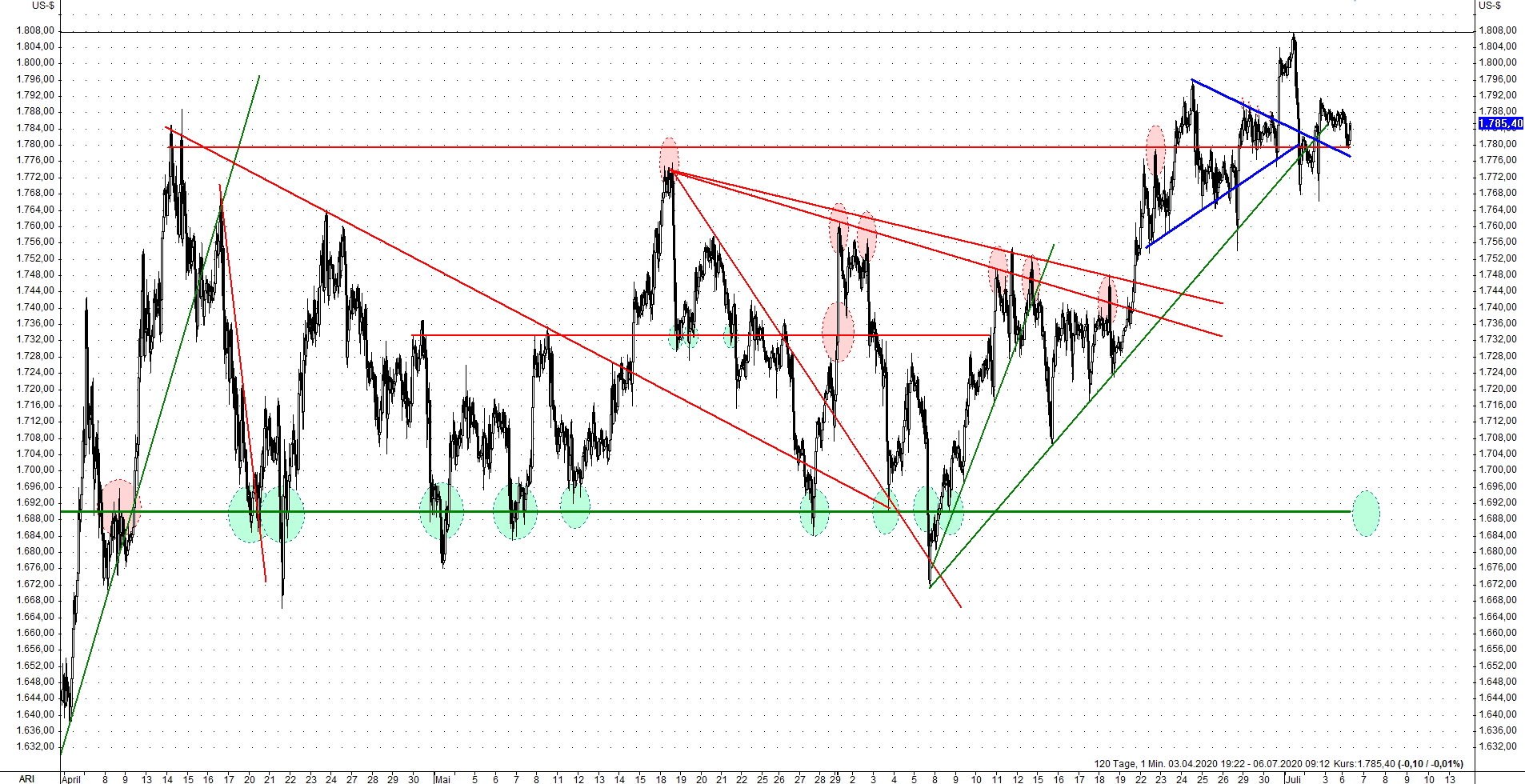

Der Goldpreis in US-Dollar ist einer der ganz wenigen, die noch kein neues Allzeithoch erreicht haben, während Gold in fast allen anderen Fiat-Währungen längst neue Allzeithochs erklimmen konnte. Da die Welt jedoch zumeist auf den Goldpreis in US-Dollar blickt, ist dieser Preis der wohl Wichtigste für die Massenpsychologie der Investoren. Der Widerstand bei 1.800 US-Dollar ist beim Gold sowohl im Spotpreis als auch im Futurespreis noch nicht überwunden. Dieser Widerstand aus dem Jahr 2011 und 2012 ist ein dickes Brett, an dem viele Bullen nach der starken Rallye der letzten anderthalb Jahre gerne Gewinne mitnehmen und die Bären hingegen auf einen fallenden Preis setzen, sofern einen Topformation charttechnisch bestätigt wird.

In der vergangenen Handelswoche sahen wir im Gold-Future einen zweiten Versuch den Widerstand zu überwinden binnen weniger Wochen. Bis auf 1.807 US-Dollar erfolgte der Anstieg, bevor er wie von Geisterhand wieder nach unten gehämmert wurde und um 41 US-Dollar auf 1.767 US-Dollar fiel. Womöglich wurde hier das Plunge Protection Team des US-Präsidenten aktiv, das bekanntlich explizit den Auftrag hat am Goldmarkt zu intervenieren. Gelingt es dem Goldpreis nicht diesen Widerstand in relativ kurzer Zeit zu nehmen, so werden Bullen entmutigt, weshalb diese ihre Gewinne einstreichen, während die Bären ermutigt werden, auf einen Preisrückgang im Rahmen einer mehrwöchigen oder mehrmonatigen Korrektur zu setzen. Am Terminmarkt gibt es aktuell genügend Potenzial für einen derartigen Long Drop. Ein Einbruch am Aktienmarkt könnte dem Goldpreis noch unter die Arme und über den Widerstand helfen, doch zeigt sich der Aktienmarkt stark und sollte dieser im Umfeld weiterhin guter Wirtschaftsdaten weiter ansteigen können, würde das einen Ausbruch über 1.800$ verzögern.

Zudem muss man konstatieren, dass der Goldpreis im letzten Jahr bereits um 38 Prozent angestiegen war und in den letzten 20 Monaten sogar um 56 Prozent. Es scheint fast, als hätten einige Investoren die Geldmengenausweitung bereits geahnt und diesen Anstieg durch frühe Käufe vorweggenommen, was Raum für eine zumindest begrenzte Korrektur unterhalb von 1.800 US-Dollar lassen würde. Im schlimmsten Fall der Fälle wäre eine Korrektur bis an die Unterstützung bei 1.550 US-Dollar denkbar, doch scheint uns die Wahrscheinlichkeit dafür, dass eine Korrektur schon viel früher endet, viel höher zu sein.

Der Widerstand bei 1.800 US-Dollar im Spotpreis konnte bisher nicht überwunden werden

Der Widerstand bei 1.800 US-Dollar im Spotpreis konnte bisher nicht überwunden werden  Nach dem Anstieg um 56% binnen 20 Monaten wäre Platz für eine Korrektur

Nach dem Anstieg um 56% binnen 20 Monaten wäre Platz für eine Korrektur Im den nächsten beiden Charts sehen wir kurzfristige Aufwärtstrends beim Spot- sowie Futurespreis, die gerade kurz davor sind zu brechen. Gelingt der Sprung über den Widerstand bei 1.800 US-Dollar nicht, dann brechen diese Aufwärtstrends wahrscheinlich, womit die Bären eingeladen würden, um auf einen begrenzten Rücksetzer in den Bereich von 1.680 US-Dollar zu spekulieren. Da im Herbst die Wahlen anstehen und der Aktienmarkt auch deshalb Unterstützung erfährt, ist dieses Szenario nicht unwahrscheinlich. Letztlich hat der Markt immer recht und wenn der Widerstand bei 1.800 US-Dollar durchbrochen wird, dann erzeugt dies ein Kaufsignal auf allen Zeitebenen. Scheitert der aktuelle Ausbruchsversuch hingegen, so ist auch eine Fortsetzung der volatilen trendlosen Phase bis in das vierte Quartal hinein durchaus denkbar. Dazu kommt, dass das Sentiment extrem bullisch ist, was auch die CoT-Daten zeigen und auch unsere Zyklusindikatoren ein Verkaufssignal geben, was für einen weiteren Rücksetzer sprechen würde.

Der Anstieg des Goldpreises scheiterte am Widerstand bei 1.800 $ - der kurzfristige Aufwärtstrend könnte brechen

Der Anstieg des Goldpreises scheiterte am Widerstand bei 1.800 $ - der kurzfristige Aufwärtstrend könnte brechen  Auch im Spotpreis scheiterte der Anstieg bei 1.800 $ - auch hier könnte der Aufwärtstrend brechen

Auch im Spotpreis scheiterte der Anstieg bei 1.800 $ - auch hier könnte der Aufwärtstrend brechen Der Goldpreis in Euro hat die Hochs der Jahre 2011 und 2012 bei 1.400€ längst hinter sich gelassen und konnte mittlerweile auf über 1.620 Euro je Feinunze ansteigen. Von diesem Allzeithoch ist der Goldpreis in Euro gerade einmal 50 Euro entfernt. Es besteht die Möglichkeit, dass der Euro vor den US-Wahlen noch einmal unter Druck gerät, wodurch sich eine Korrektur des Goldpreises primär in US-Dollar und weniger in Europreis auswirken könnte. Die Entwicklung des Währungspaars Euro zum US-Dollar sollte daher genau beobachtet werden. Ein Anstieg des Goldpreises in Euro auf über 2.000 Euro je Feinunze sehen wir angesichts der Geldmengenausweitung spätestens im nächsten Jahr. Der langfristige Aufwärtstrend, der seit Anfang 2014 besteht, dürfte auch weiterhin intakt bleiben. Volatile Rücksetzer sind jedoch jederzeit möglich, auch wenn der neue Bullenmarkt langfristig weitergehen wird.

Der Goldpreis in Euro stieg um 60% binnen 20 Monaten

Der Goldpreis in Euro stieg um 60% binnen 20 Monaten