EZB warnt vor Preisanstieg – Gold korrigiert weiter

In der vergangenen Woche sorgte das geplatzte Handelsabkommen zwischen den USA und China für Turbulenzen an den Märkten. Der Abbau von Handelsbarrieren hätte der Weltwirtschaft neuen Schwung geben können. Über Wochen hinweg hatte US-Präsident Trump dies via Twitter angekündigt und damit den Aktienmarkt befeuert. Da man sich jedoch nicht einig wurde, hob US-Präsident Trump in zwei Schritten die Importzölle für Waren im Gesamtvolumen von 500 Mrd. USD auf 25% an und setzte Huawei per Dekret auf die schwarze Liste der Unternehmen, mit denen jeglicher Handel verboten ist.

Trumps Dekret führte dazu, dass Google, Intel und viele weitere Technologieunternehmen ihre Geschäftsbeziehungen einstellen müssen. Ohne Zugang zu Googles Android-Updates und den Play Store ist die nächste Generation der hochwertigen Smartphones von Huawei gerade noch als Briefbeschwerer zu gebrauchen. Aufgrund fehlender Updates und der womöglich eingeschränkten Nutzung in der Zukunft dürfte die weltweite Nachfrage nach den aktuellen Modellen von Huawei größtenteils einbrechen, womit das bis dahin sehr erfolgreiche Unternehmen mit einem Marktanteil von 13% nun vor dem Konkurs stehen könnte. Trump hat den Chinesen einen Tiefschlag versetzt. China hat nicht den erhofften Wandel zu mehr Freiheit vollzogen, und blieb ein totalitäres Regime, das weiterhin die Kontrolle über große Teile der Wirtschaft innehat. Der Kampf gegen Huawei ist ein Kampf um Schlüsseltechnologien, die Kontrolle der IT-Infrastruktur sowie der Schaffung eigenständiger Produktionsmöglichkeiten in den USA und in befreundeten Nationen.

Zölle und Handelsbarrieren sind schlecht für die Weltwirtschaft bzw. die Verbraucher, da Produkte teurer werden und komparative Vorteile der einzelnen Nationen nicht mehr genutzt werden können. Plötzliche Handelsbarrieren oder Zölle können Im- und Exporte stark einbrechen lassen, worunter ganze Wertschöpfungsketten mit ihren Zulieferindustrien noch viel stärker leiden. Die Schäden für die Volkswirtschaften sind dabei um ein Vielfaches größer als die relativ begrenzt steigenden Steuereinnahmen durch Zölle. Am Ende eines Konjunkturaufschwungs kann eine protektionistische Politik sogar eine Rezession und eine Deflation der Kreditgeldmenge auslösen, womit die Steuereinnahmen des Staates sogar niedriger ausfallen können, als vor der Anhebung der Zölle.

Der Konjunkturaufschwung befindet sich in seinem zehnten Jahr und ist aktuell der zweitlängste in der US-Geschichte. Damit ist die Angst vor dem Ausbruch einer Rezession aufgrund eines Handelskrieges mit China plausibel. Seit der Trendwende in der Geldpolitik im Januar wissen die Märkte jedoch, dass die Notenbanker längst Gewehr bei Fuß stehen, um im Fall der Fälle auf einen Einbruch der Aktienmärkte und der Wirtschaft mit dem Anwerfen der Druckerpresse zu reagieren. Neuem Geld würde eine Abwertung des US-Dollars folgen und so zeigte sich der Goldpreis in den vergangenen beiden Wochen stark.

Als die Chinesen Anfang letzter Woche unvermittelt zurückschlugen und ebenfalls die Zölle anhoben, gab es für den Goldpreis kein Halten mehr, da sich die Investoren in den sicheren Hafen flüchteten. Die Ankündigung Chinas kam überraschend und so gelang es den Regierungen nicht den Goldpreis an seinem Ausbruch aus dem Abwärtstrend zu hindern. Es kam zu einem Short-Squeeze am Goldmarkt und die Bullen setzen verstärkt auf einen erneuten Anstieg des Goldpreises. Über 40. Tsd. neue Kontrakte hatten diese netto auf einen steigenden Preis am Terminmarkt gesetzt, doch gelang es ihnen nicht den Preis höher als 1.304$ zu treiben.

Der Ausbruch aus dem Abwärtstrend wandelte sich in einen False Break

Der Ausbruch aus dem Abwärtstrend wandelte sich in einen False Break Hier offenbarte sich dann doch relative Schwäche, was sich spätestens seit dem freitäglichen CoT-Report auch schwarz auf weiß belegen lässt. Das Überangebot, woher es auch immer kommen mag, dominierte plötzlich den Markt, als Investoren panikartig den sicheren Hafen Gold suchten. Nachtigall ick hör dir trapsen… Eine Manipulation über den Terminmarkt, wie sonst üblich, konnten wir diesmal nicht ausmachen, was uns sehr verwundert und uns über die Geschehnisse am Goldmarkt in der vergangenen Woche etwas im Dunklen stehen lässt.

Weder die USA noch China können sich in der Spätphase des geldmengeninduzierten Konjunkturaufschwungs aktuell einen Handelskrieg leisten. Trumps Wiederwahl hängt von einem erfolgreichen Handelsabkommen ab. Wir halten es daher für möglich, dass man sich in einigen Wochen doch die Hände schütteln und auf einen Abbau einiger Zölle einigen könnte. Ähnlich den Steuersenkungen Trumps würde das der Weltkonjunktur noch einmal kurzzeitig einen finalen Schub geben. Sollte eine Einigung hingegen ausbleiben, so dürfte der Tod des konjunkturellen Aufschwungs besiegelt sein und die Rezession an die Türe klopfen. In diesem Fall sind neue Gelddruckprogramme der westlichen Notenbanken nur eine zwingend logische Konsequenz, worauf der Goldpreis letztlich mit starken Anstiegen reagieren wird.

Der wahrscheinliche False Flag Raketenangriff auf die Green Zone in Bagdad, der die US-Botschaft traf, wurde dem Iran in die Schuhe geschoben und dürfte künftig ein weiterer Faktor sein, warum der Goldpreis steigen könnte. Die Neocons im US-Kongress üben weiter Druck auf Trump aus und versuchen einen Konflikt zwischen dem Iran und den USA zu schüren. Trump verurteilte den Angriff und drohte dem Iran mit Vernichtung, wenn man den Vereinigten Staaten wieder drohen sollte. Die Sanktionen gegen den Iran sind bereits als kriegerischer Akt zu interpretieren, der dem Iran massiven Schaden zufügt. China will die Sanktionen ignorieren und dem Iran weiter als Partner zu Seite stehen. Der Iran vervierfachte unterdessen die Uranproduktion, womöglich um einen Krieg durch Abschreckung zu verhindern. Ein Krieg gegen den starken Iran würde letztlich über Schulden bzw. die Druckerpresse finanziert werden, was den Dollar letztlich abwerten und den Goldpreis entsprechend aufwerten würde. Solange die Neocons in der Lage sind derart massiven Einfluss auf die US-Regierung auszuüben, beobachten wir die Entwicklung zwischen dem Iran und den USA weiter mit Sorge.

EZB-Notenbanker: „Inflation wird irgendwann zu höheren Preisen führen.“

In der Vorwoche hatte erst die dänische Notenbank in ihrem aufsehenerregenden Arbeitspapier zugegeben, dass Inflation die Reichen 1% nur noch reicher macht. Am Wochenende hatte nun auch das niederländische EZB-Ratsmitglied Klaas Knot konstatiert, dass auf das Drucken von Geld die Preisen steigen werden.

„Irgendwann wird diese Abfolge von Ereignissen (Gelddrucken) auch zu höheren Preisen führen.“

Weiter erklärte er, dass die EZB unzufrieden mit der Abwertung des Euro sei. Die Inflation sei in den vergangenen fünf bis sechs Jahren zu niedrig gewesen und man strebe ein Ziel bei nahe zwei Prozent an.

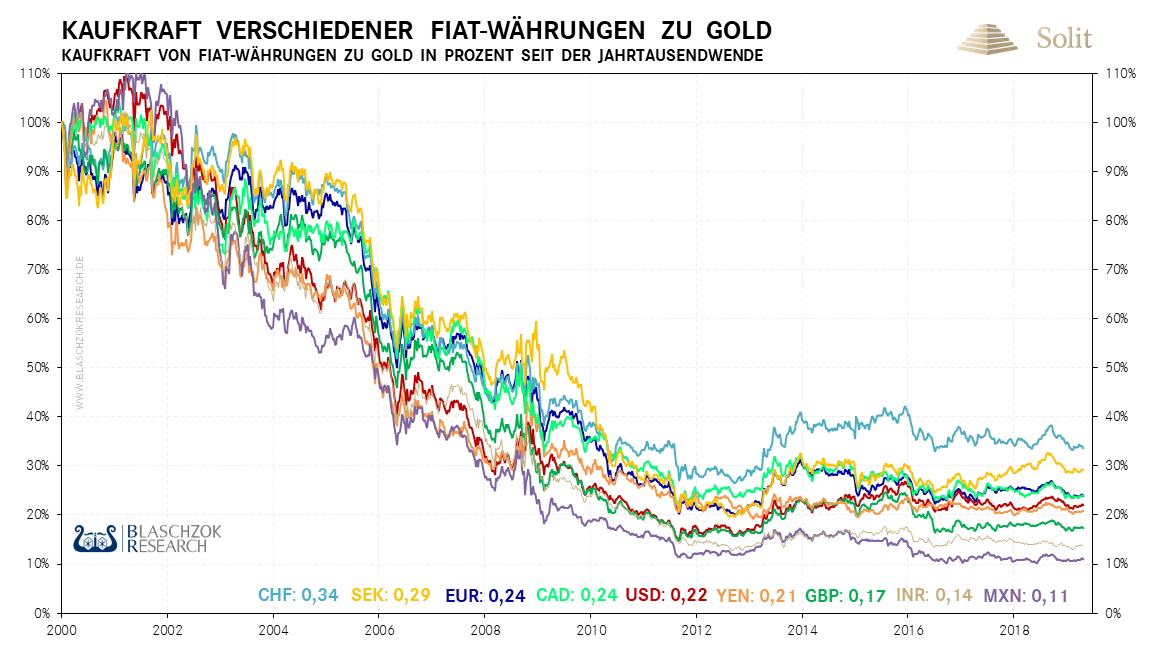

Berücksichtig man den technologischen Fortschritt und den damit einhergehenden Anstieg der Produktivität, so sollten die Preise bei einer konstanten Geldmenge eigentlich zwei Prozent pro Jahr fallen. Stattdessen steigen die Preise offiziell mit zwei Prozent zum Vorjahr, da die Geldmenge ausgeweitet und der Wert des Papiergeldes abgewertet wird. So werden dem Sparer durch das zentralistisch staatliche Euro-Geldsystem bei einer offiziellen Inflationsrate von 2% auch die 2% des Produktivitätsfortschritts gestohlen, womit der Staat sich, genau genommen, 4% einverleibt. Berücksichtigt man nun noch die deutlich geschönten Preisstatistiken, so liegt der reale Vermögensverlust durch die Ausweitung der Schulden und der Geldmenge nicht bei 4%, sondern mindestens doppelt so hoch bei mindestens 8% pro Jahr.

Hoffnungslos ist die Lage jedoch nicht. Sie können nicht nur Ihr Vermögen vor der Inflationssteuer schützen, sondern auch von dem Produktivitätswachstum und real sinkenden Konsumgüterpreisen profitieren, indem Sie in einer Währung sparen, deren Geldmenge nicht künstlich ausgeweitet werden kann. Gold und Silber sind das Geld des freien Marktes und sichert langfristig Vermögen ab und bietet zusätzlich noch eine Kaufkraftsteigerung im Rahmen des Produktivitätsfortschrittes. Wenn Sie also nicht jährlich 8% ihrer Ersparnisse verlieren wollen, sondern stattdessen jedes Jahr real 2% reicher werden möchten, dann investieren Sie langfristig und kontinuierlich in Gold und Silber!

Alle Papierwährungen verloren massiv an Wert in den vergangenen zwanzig Jahren

Alle Papierwährungen verloren massiv an Wert in den vergangenen zwanzig Jahren TECHNISCHE ANALYSE

Gold: Überangebot in der vergangenen Woche

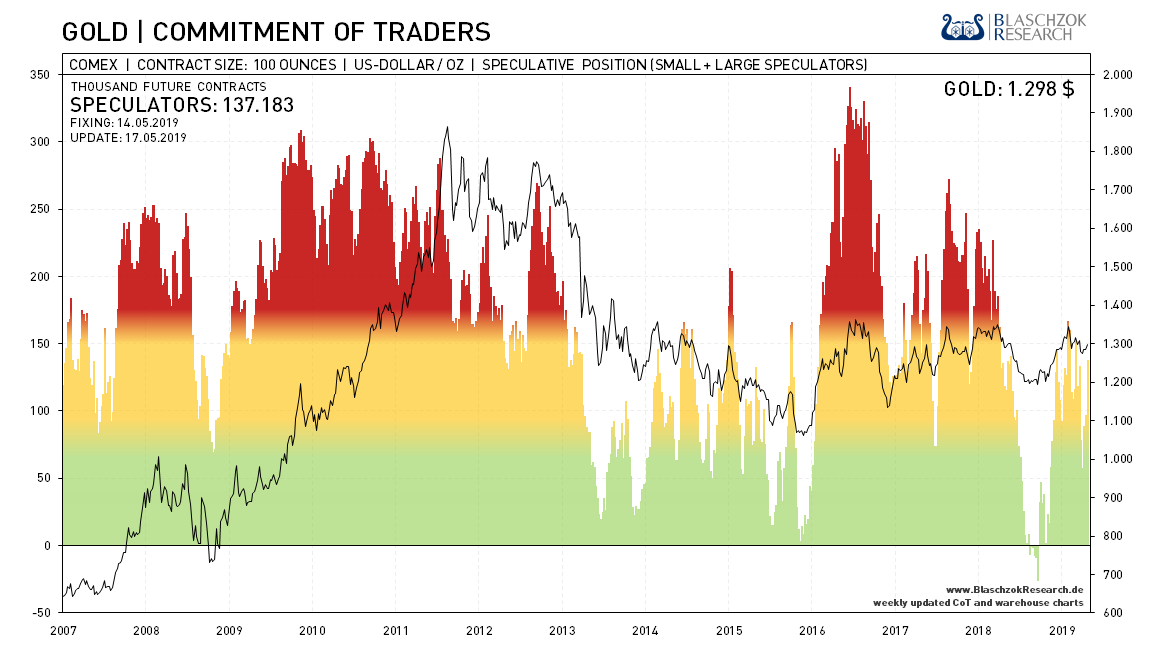

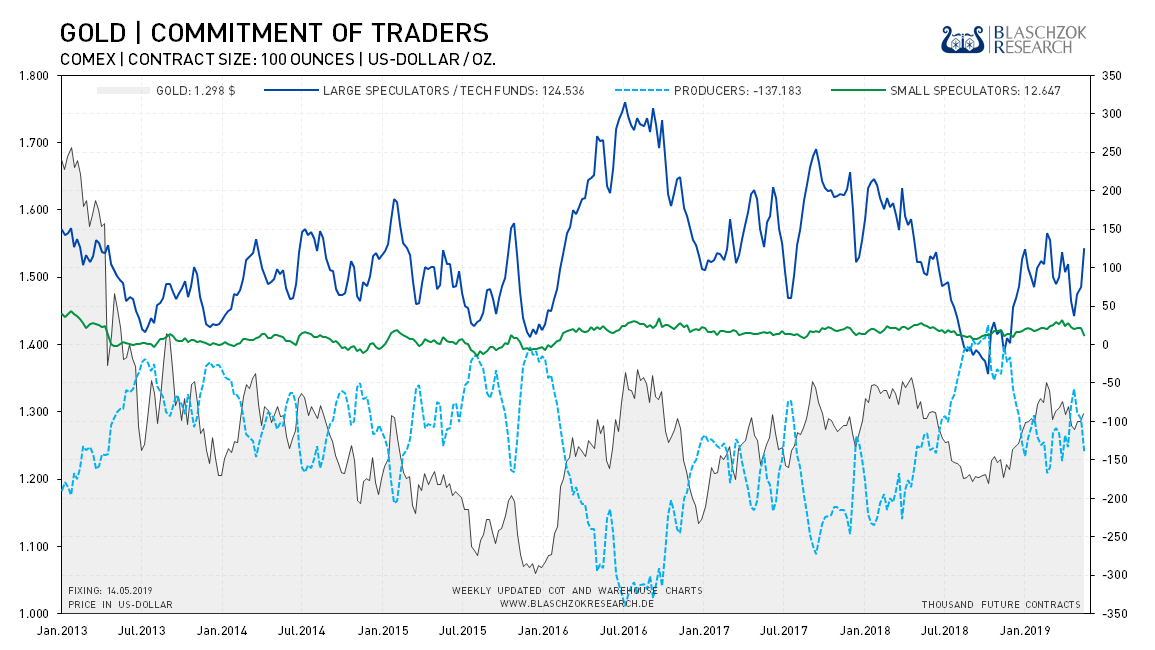

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Netto-Shortposition der Big 4 reduzierte sich von 16 auf 15 Tage der Weltproduktion und die der Big 8 erhöhte sich von 33 auf 35 Tage. Zur Vorwoche stieg der Preis um 11,8$ und die Spekulanten setzten netto 40 Tsd. Kontrakte auf einen steigenden Preis. Dabei fiel der CoT-Index um 11 Punkte auf 55. Die Preisveränderung zeigt in dieser Woche extreme relative Schwäche und bereits in den beiden Vorwochen konnten wir leichte Schwäche sehen.

Über den Terminmarkt konnten wir jedoch keine Manipulation entdecken, wie sonst in der Vergangenheit. Dennoch kam massives Angebot auf den Markt und die Bullen wurden beim Ausbruch aus dem Abwärtstrend massiv ausgebremst. Zum Vormonat zeigen die Daten lediglich eine leichte Schwäche. Mit 55 Punkten im CoT-Index ist der Terminmarkt nicht bereinigt und Gold hätte weiteres Potenzial nach unten.

Der Terminmarkt zeigte sich zum 4. Mai schwach und die kurzfristige Lage am Goldmarkt verschlechterte sich

Der Terminmarkt zeigte sich zum 4. Mai schwach und die kurzfristige Lage am Goldmarkt verschlechterte sich  Die einfache Darstellung zeigt, dass sich die Spekulation im neutralen gelben Bereich befindet

Die einfache Darstellung zeigt, dass sich die Spekulation im neutralen gelben Bereich befindet Gold in USD: False Break am Abwärtstrend

Der Ausbruch aus dem Abwärtstrend wurde nicht bestätigt und der Rückfall in den Abwärtstrend deutet auf eine Fortsetzung der Korrektur hin

Der Ausbruch aus dem Abwärtstrend wurde nicht bestätigt und der Rückfall in den Abwärtstrend deutet auf eine Fortsetzung der Korrektur hin Gold in Euro: Konsolidierung auf hohem Niveau

In Euro gerechnet korrigiert der Goldpreis auf hohem Niveau von aktuell 1.145€ je Feinunze, was 120€ über dem Tief von letztem September liegt. Da sich der Euro mit einem Wechselkurs von 1,115$ sehr schwach entwickelte, bleibt der Goldpreis stark und konsolidiert auf hohem Niveau den vorherigen Anstieg aus.

Kurzfristig könnte der Goldpreis noch einmal unter Druck kommen, wobei die Unterstützung bei 1.100€ je Feinunze einen Boden bieten dürfte. Es besteht die Möglichkeit, dass der Euro in den kommenden Wochen weiter abrutschen wird, weshalb in diesem Fall der Preis schnell wieder auf 1.160€ ansteigen könnte. Investoren im Euroraum sind aufgrund der anhaltenden Schwäche der Gemeinschaftswährung gezwungen ihr Vermögen zu diversifizieren und auch in Gold zu investieren.

Der Goldpreis in Euro hält sich bisher auf einem relativ hohen Preisniveau

Der Goldpreis in Euro hält sich bisher auf einem relativ hohen Preisniveau