Fed hält die Musik am Laufen, was den Goldpreis auf neue Allzeithochs führen wird

Der Goldpreis stieg am Freitag um 20$ auf 2.518$ und in dieser Woche erneut auf 2.530$ an, nachdem US-Notenbankchef Jerome Powell, der Vorsitzende der US-Notenbank (Fed), in seiner Rede in Jackson Hole eine deutlich dovishe Haltung eingenommen hatte, die stark von seiner früheren Position abwich. Vor zwei Jahren warnte er noch vor bevorstehenden "Schmerzen" aufgrund der hohen Inflation, doch jetzt, da die Inflation nicht mehr im Fokus steht und als unter Kontrolle betrachtet wird, betonte er, dass sich der Arbeitsmarkt abkühlt. Vergangene Woche offenbarte die Revision der US-Arbeitsmarktzahlen, dass für die 12 Monate bis März 2024 rund 818 Tsd. weniger Stellen geschaffen wurden als bisher gedacht. Immerhin waren es weniger als die befürchtete Revision um eine Million, was die Rezessionsängste zumindest etwas dämpfte. Powell argumentierte, dass die Bedingungen am Arbeitsmarkt eindeutig nachlassen, was eine Anpassung der Geldpolitik rechtfertige. Die Märkte reagierten positiv auf diese Ankündigung, da eine Zinssenkung im September als Sicher angesehen wird und es nach den Fed Funds Futures sogar eine 36%-Chance für einen Zinsschritt von 50 Basispunkten gibt.

Die Gefahr einer neuen Spekulationsblase

Diese Zinssenkungen kommen zu einer Zeit, in der die Aktienkurse auf ihren Allzeithochs handeln, was in der Geschichte der Kapitalmärkte bisher einmalig ist. Gesundende Rezessionen, die die Wirtschaft wieder auf einen produktiveren Pfad führen, Deflation und Baissen an den Aktienmärkten werden nicht mehr zugelassen. Die Fed sorgt dafür, dass die Musik an den Märkten nicht aufhört zu spielen, sodass die Bullen ausgelassen weiterfeiern können. Sie dreht das Geldvolumen auf und sorgt damit für eine Fortsetzung der Partystimmung an den Aktienmärten. Diese frühe Lockerung der Geldpolitik dürfte jedoch zu einer Blasenbildung an vielen Märkten führen, was letztlich in einem spektakulären Crash enden könnte.

Ein weiteres Problem ist, dass die Fed ihren Straffungszyklus beendet, ohne dass sich die Immobilien- und Mietpreise von ihrem Rekordhoch entfernt haben. Auch die Lebensmittelpreise sind auf einem Allzeithoch und es ist zu befürchten, dass eine Lockerung der Geldpolitik diese weiter in die Höhe treiben wird, was letztlich in einer Stagflation, ähnlich den siebziger Jahren, enden könnte.

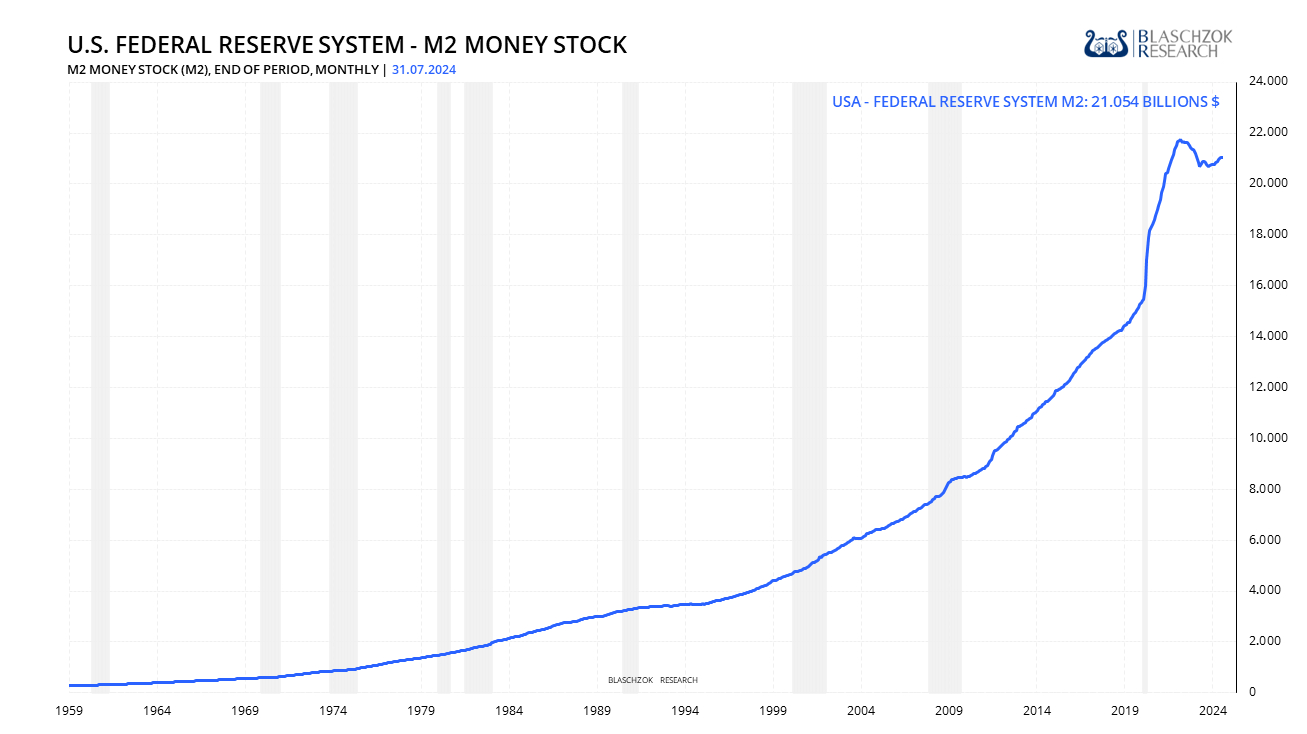

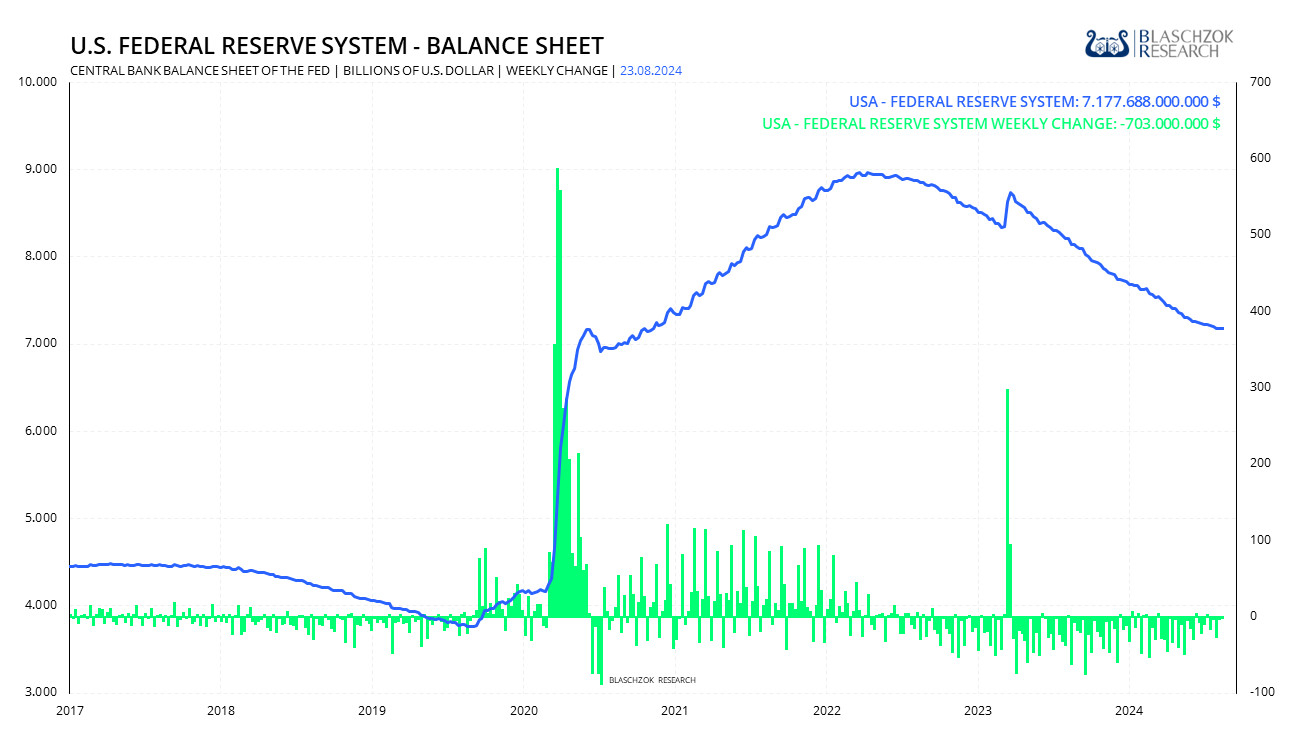

Nachdem die Fed in den letzten Jahren die Geldpolitik straffte, steigen die Geldmengenaggregate nun wieder an. Aus Sicht der Österreichischen Schule führt die ständige Ausweitung der Geldmenge zu einer künstlichen Konjunktur, die auf lange Sicht nicht nachhaltig ist und so Wohlstand und Wachstum behindert oder gar verhindert und vernichtet. Die Erhöhung der Geldmenge bei gleichzeitiger Abschwächung der Wirtschaft führt unweigerlich zu Inflation und einer zusätzlichen Fehlallokation von Ressourcen, was letztendlich in einer Krise münden dürfte. In einem solchen Umfeld wird der Goldpreis weiter ansteigen, da Gold als stärkste Währung der Welt traditionell eine Absicherung gegen Inflation bzw. Geldentwertung ist. Investoren werden verstärkt auf Gold setzen, um ihr Vermögen vor den Risiken der Inflation zu schützen.

Fazit: Eine skeptische Haltung ist angebracht

Aus Sicht der Österreichischen Schule ist die aktuelle Strategie der Fed mit großer Skepsis zu betrachten. Die Entscheidung, die Geldpolitik zu lockern, birgt die Gefahr, eine neue Blase zu schaffen, die sich letztlich in einem massiven Crash entladen könnte. Eine steigende Inflation könnte die Zinssenkungsbemühungen konterkarieren und so am Ende des Tages noch höhere Zinsen erzwingen. Seit 2008 hat die Fed mittels mehrerer QE-Programme das deflationäre Loch mit Liquidität gefüllt, sodass sich nun jegliche Ausweitung der Geldmenge unmittelbar und zeitnah in den Konsumentenpreisen zeigen wird.

Die Vorstellung, die Fed könne durch Zinssenkungen erneut eine Fortsetzung des Konjunkturaufschwungs herbeizaubern, nur weil sie die letzten 40 Jahre dazu in der Lage war, ist falsch. Dies gilt ebenso für den Glauben, man könne noch einmal zu Null- oder Negativzinsen zurückkehren und auf wundersame Weise einem Anziehen der Inflation und höheren Zinsen sowie einer Rezession entkommen. Die Party hat ihren Hochpunkt längst überschritten und die Märkte glauben aktuell noch, dass sich das Muster der letzten 40 Jahre fortsetzen wird. Sobald die Märkte jedoch realisieren, dass die Inflation anzieht und Zinssenkungen rückgängig gemacht werden müssen, wird Panik ausbrechen und eine Flucht in Sachwerte einsetzen.

Während die „Party der Bullen“ an den Aktienmärkten aktuell noch weitergeht, dürften sich vorsichtige und smarte Investoren bereits verstärkt auf den Goldmarkt konzentrieren. Gold dürfte als „sicherer Hafen“ trotz der Rallye im letzten Jahr weiterhin gefragt bleiben, auch wenn der Goldpreis bereits um 40% gestiegen ist, da die Risiken zunehmen. Ein steigender Goldpreis wäre daher eine natürliche Reaktion in einem Umfeld, das von geopolitischer und wirtschaftlicher Unsicherheit sowie Inflationsängsten geprägt ist. Es sieht aktuell alles danach aus, als würden sich die siebziger Jahre mit ihren hohen zweitstelligen Inflationsraten und Zinsen sowie ausgeprägter Wirtschaftsschwäche wiederholen, während Gold und Silber als sichere Häfen gefragt bleiben und sich im Preis vervielfachen werden.

Technische Analyse zu Silber: Widerstand bei 30$ hat gehalten

Terminmarkt: COT-Report

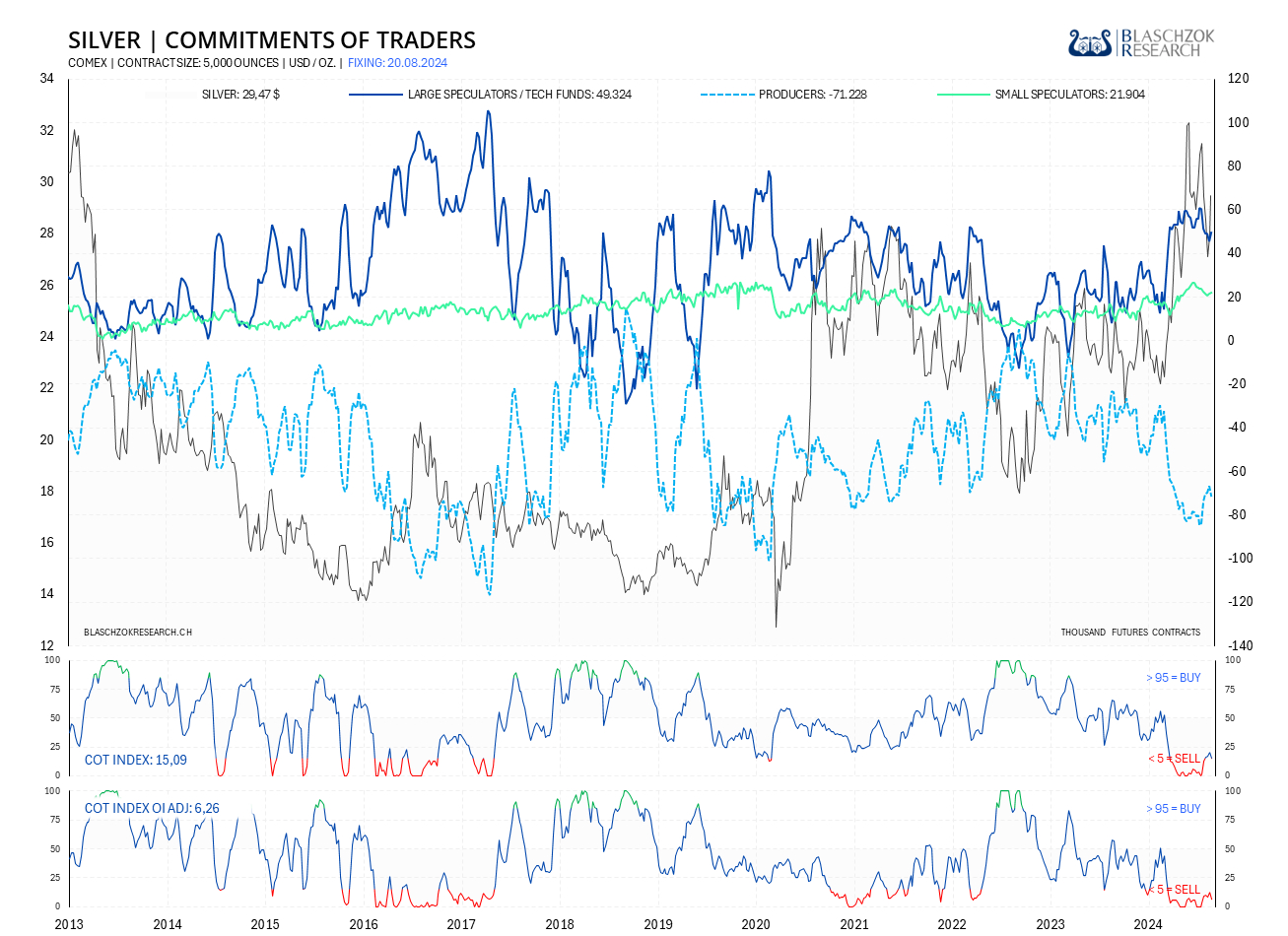

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhalten vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

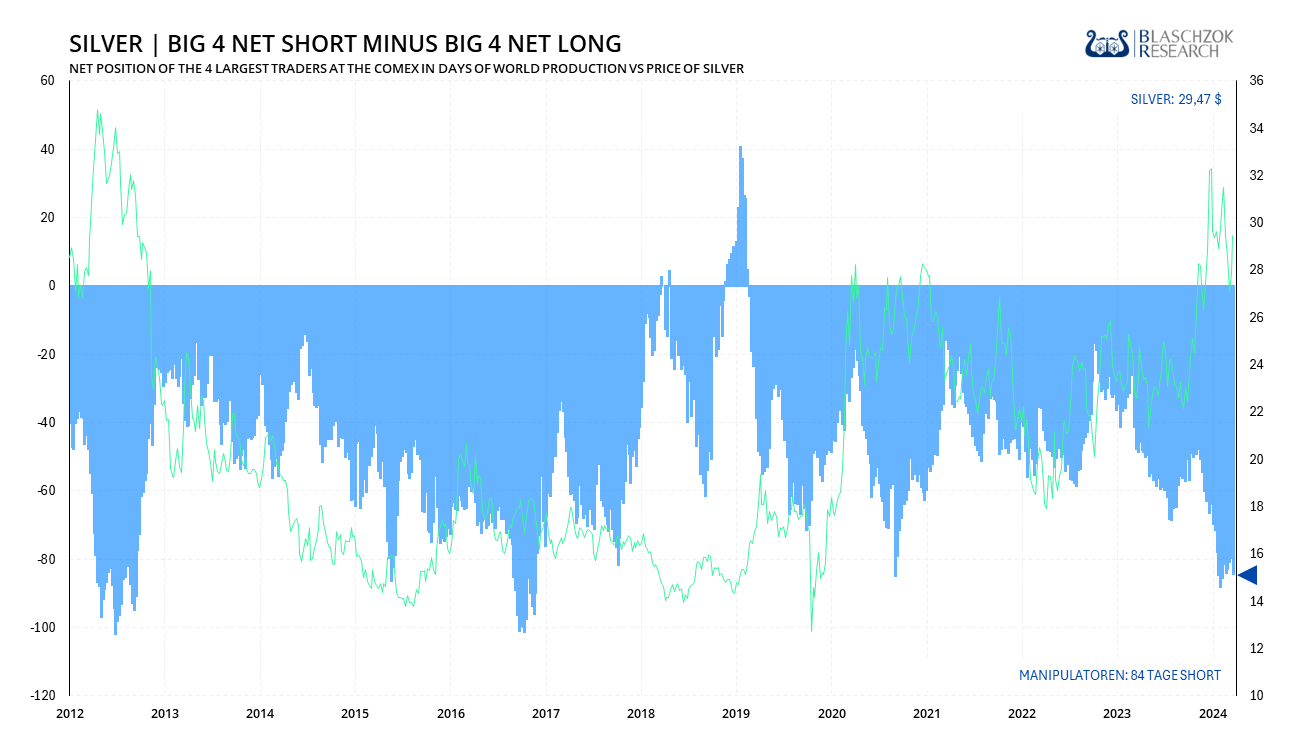

COT-Report für Silber vom 28. Juli:

Der Silberpreis stieg zur Vorwoche um 81 US-C. an, während die Spekulanten mit 3 Tsd. Kontrakten Short gingen. Das zeigt eine deutliche Stärke in dieser Woche. Der COT-Index stieg dementsprechend von 17 auf 20 Punkte an und der COT-Index zum Open Interest stieg von 8 auf 12 Punkte. Wir sehen also diese Stärke, die den COT-Index in der letzten Woche nach oben getrieben hat, wahrscheinlich auch aufgrund der Stärke des Goldpreises, wodurch Silber einfach mitgezogen wurde. Während in der Vorwoche noch ein Überangebot im Markt herrschte, gab es in der letzten Woche ein Defizit, das den Silberpreis mit nach oben schob. Die BIG4 haben ihre Shortposition um einen Tag auf 80 Tage der Weltproduktion reduziert. Das ist unspektakulär. Wir sehen hier in den letzten Wochen keine Manipulation mehr.

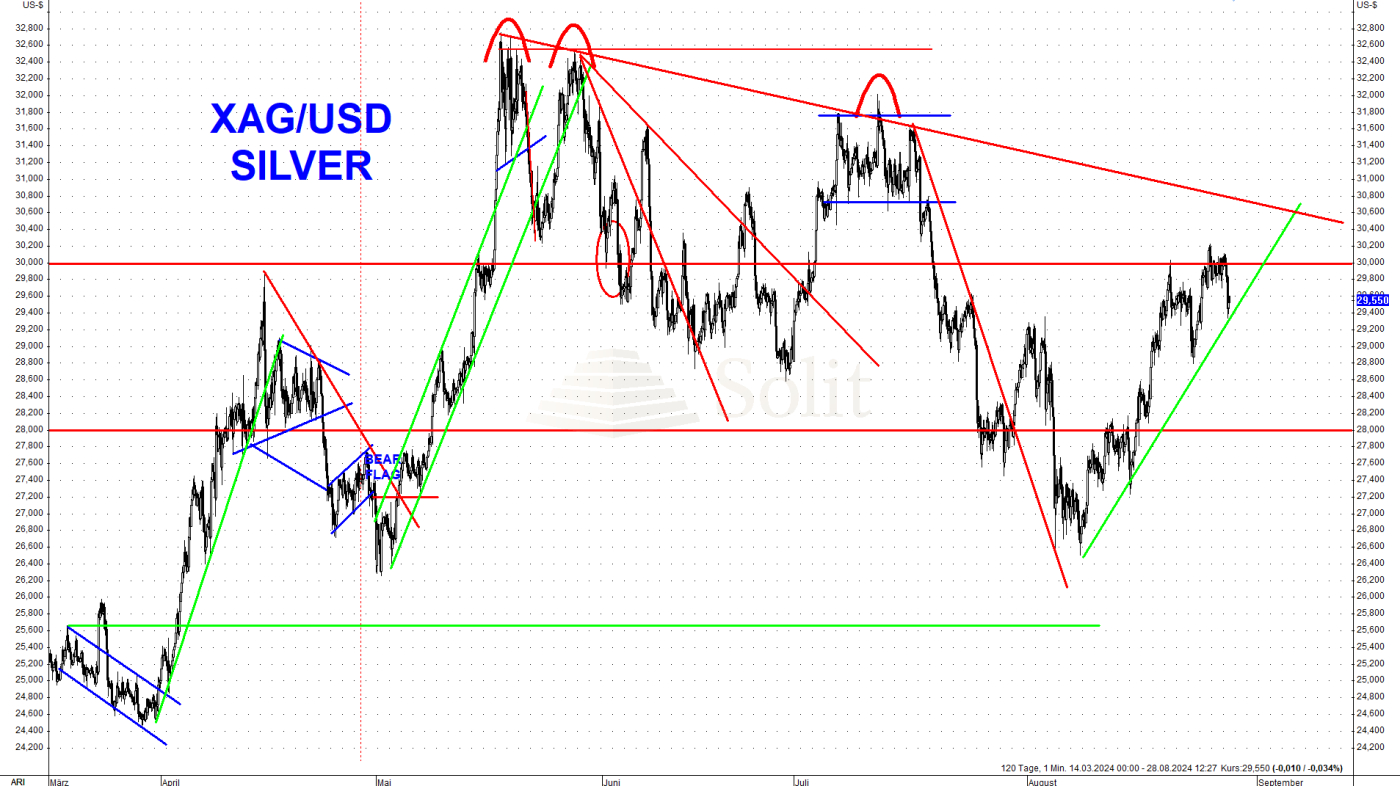

Während es dem Goldpreis zuletzt gelang sein Allzeithoch mit 2.530$ erneut zu testen, gelang es dem Silberpreis mit einem Hoch in dieser Woche bei 30,20$ nicht den Widerstand bei 30$ zu nehmen, geschweige denn das letzte Verlaufshoch bei 32,50$ anzulaufen. Dies ist ein Zeichen von Schwäche und mittlerweile handelt der Silberpreis wieder bei 29,50$. Die COT-Daten zeigten bereits seit Wochen, dass die Luft sehr dünn wurde und ein Long-Drop und eine Korrektur jederzeit hätte stattfinden können und diese auch stark ausfallen kann.

Der Silberpreis fiel folgend zurück in die Handelsspanne zwischen 28$ und 30$, wobei damit bei 30$ ein prozyklisches Verkaufssignal erzeugt wurde, das intakt bleibt, solange der Preis nicht wieder über die Marke von 30$ ausbrechen kann.

Mit einem möglichen vorübergehenden Ende der Rallye am Goldmarkt und einer möglichen neuen Korrektur auf 2.300$ je Feinunze, könnten auch die Euphorie am Silbermarkt und die vorgezogenen physischen Käufe enden und somit ein kurzfristiges Überangebot entstehen, worauf auch ein Long-Drop am Terminmarkt folgen würde. Viele Edelmetallhändler werden weiterhin mit physischer Ware geflutet, da Kunden die hohen Preise zuletzt nutzen, um physische Bestände zu verkaufen.

Nur eine Fortsetzung der Goldrallye mit neuen Allzeithochs deutlich über 2.500$ dürfte auch weitere Investmentnachfrage nach Silber entfachen, die den Silberpreis jetzt weiter auf 36$ und darüber drücken könnte.

Kurzfristig hat der Widerstand bei 30$ gehalten und wenn der Goldpreis jetzt nach unten dreht, ist ein erneuter Test der Unterstützung bei 28$ und folgend bei 26$ wahrscheinlich. Mein Mindestkorrekturziel bei 26$ wurde Anfang August mit 26,50$ bereits fast erreicht. Eine Korrektur des Goldpreises auf 2.300$ würde einen Rückgang des Silberpreises auf ca. 25$ nach sich ziehen, da es am Terminmarkt aktuell viel Raum für kaskadenartige Liquidierungen gibt.

Es bleibt abzuwarten, wie stark sich der Terminmarkt in dieser Korrektur von der extremen Spekulation bereinigen wird, um ein finales Tief auszuloten, was abhängig von der Entwicklung des Goldpreises sein wird. Eine Rezession birgt weiterhin ein enormes Risiko für den Silberpreis, da der Silbermarkt bei einem Einbruch der industriellen Nachfrage schnell stark einbrechen kann.

Der Silberpreis handelte über anderthalb Jahre zwischen 22$ und 26$. Erst mit der Rallye des Goldpreises weit über sein bisheriges Allzeithoch wurde auch die Investmentnachfrage nach Silber neu entfacht, was kurzzeitig zu einem Defizit und einem Preissprung auf 32,5$ führte. Da die Terminmarktdaten bereits sehr schlecht waren und die Rallye am Goldmarkt ein vorläufiges Hoch erreichte, stand die Rallye des Silberpreises oberhalb der 30$ auf tönernen Füßen.

Sollte der Goldpreis jedoch stärker korrigieren, was nach einer Rallye von 40% durchaus denkbar ist, so wäre auch ein Test der Unterstützung bei 22$ bei diesen schlechten COT-Daten denkbar, denn gerade im Vorfeld einer Rezession gibt es mittelfristige Risiken für den Silberpreis.

Erst dann, wenn die Notenbanken mit QE-Programmen auf eine Rezession oder auf einen exogenen Schock, wie beispielsweise einen Krieg, reagieren bzw. sich ein Eingreifen der Notenbanken abzeichnet, hat der Silberpreis das Potenzial weit über 50$ anzusteigen. Zinssenkungen scheinen mir hierfür noch nicht ausreichend zu sein. Das geplante Ende des QT-Programms und geplante Zinssenkungen sind hingegen Faktoren, die den Gold- und Silberpreis noch leicht stützen.

Langfristige Analyse

Charttechnisch war der Preisrückgang auf 18$ im Sommer 2022 ein idealtypischer Rücksetzer an den vorherigen langjährigen Abwärtstrend, von dem der Silberpreis abermals abgeprallt und folgend wieder angestiegen war. Silber konnte bereits aufgrund der Hoffnung auf neue quantitative Lockerungen und Zinssenkungen in 2023 wieder ansteigen und so in die Handelsspanne zwischen 22$ und 28$ zurückkehren.

Der Langfristchart zeigt deutlich, wie wichtig die Unterstützung bei 22$ im letzten Jahr war. Eine weitere Rallye des Silberpreises ist gegen Ende des Jahres oder Anfang nächsten Jahres möglich, wenn die Notenbanken wieder neues Geld als Antwort auf eine Rezession oder Krise drucken werden, worauf ein Anstieg auf 36$ oder gar 50$ folgen dürfte.

Sobald die Notenbanken wieder Geld drucken und die Inflation erneut durch die Decke geht, dürfte die Nachfrage nach Gold und auch Silber als sicherer Hafen vor Inflation stark ansteigen, da es diesmal in der Stagflation kaum Anlagealternativen geben wird. Auch die Andeutung neuer quantitativer Lockerungen würde die Investmentnachfrage anheizen. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, welches den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird. Abhängig bleiben der Gold- und der Silberpreis also von einer künftig wieder lockeren Geldpolitik mit QE-Programmen, die durch einen Krieg oder eine Rezession wieder eingeführt werden könnte.