Finanzielle Repression nimmt zu - der Bürger verliert

Der Zinsentscheid der BoE (Bank of England) brachte am Donnerstag keine Bewegung in den Handel, da der Marktkonsens getroffen wurde. Der Leitzins blieb unverändert bei historisch niedrigen 0,25% und das Kaufprogramm ließ man unverändert bei 435 Mrd. Pfund für Staatsanleihen und 10 Mrd. für Unternehmensanleihen. Der Offenmarktausschuss konstatierte jedoch, dass die neuen Daten der kurzfristigen Wirtschaftsindikatoren viel stärker ausgefallen waren, als man es erwartet hatte als Folge des BREXITs, denn man rechnete eigentlich mit einer deutlichen Eintrübung der Wirtschaftsentwicklung. Dennoch hielt man an der ursprünglichen Äußerung fest, dass es noch in diesem Jahr eine weitere Zinssenkung geben könnte, wenn die Wirtschaft sich so schlecht entwickeln würde, wie man ursprünglich gedacht hat. Technisch gesehen ist das Pfund völlig überverkauft und es gibt einen irrationalen Überschwang auf der Shortseite, weshalb das britische Pfund in den nächsten Wochen und Monaten die Märkte mit einer Stärke, insbesondere zum schwachen Euro, überraschen könnte.

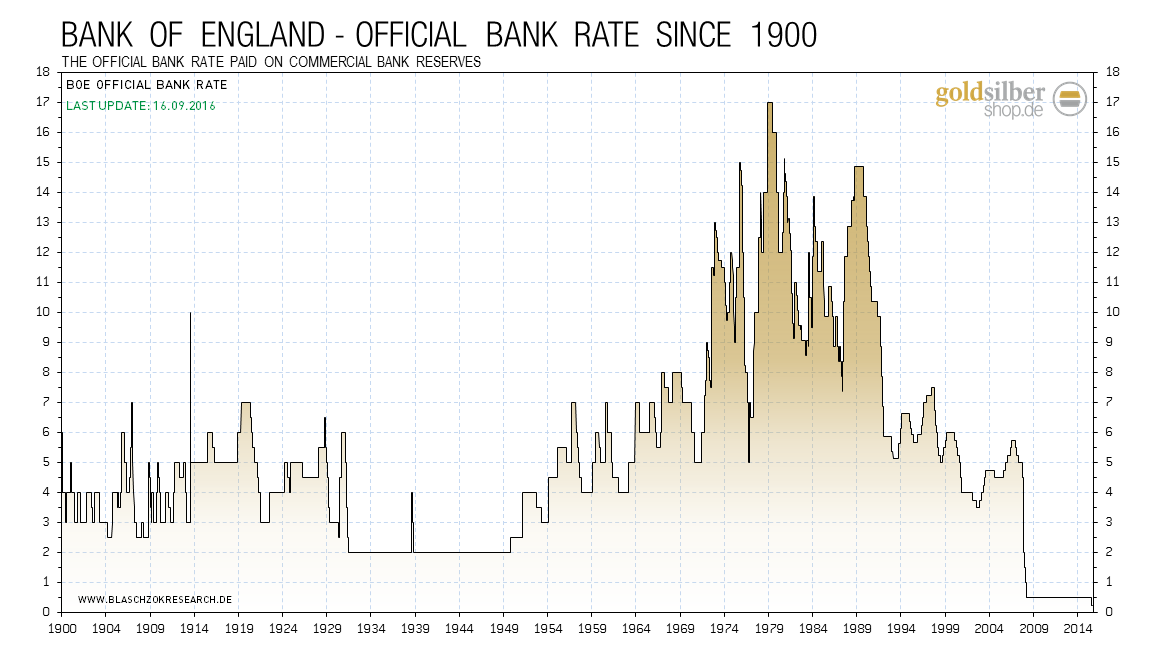

Noch nie in der Geschichte waren die Zinsen im Vereinigten Königreich so niedrig wie aktuell.

Noch nie in der Geschichte waren die Zinsen im Vereinigten Königreich so niedrig wie aktuell. Die historisch einmalig niedrigen Zinsen sind der primäre Grund, warum die Edelmetalle in diesem Jahr so stark ansteigen konnten. Nebst den zehnjährigen Bundesanleihen notieren mittlerweile 80% aller japanischen und deutschen Staatsanleihen im negativen Bereich sowie 25% des gesamten weltweiten Anleihemarktes. Darüber hinaus werden 275 Mrd. U.S. Dollar an europäischen Unternehmensanleihen bereits im negativen Bereich gehandelt.

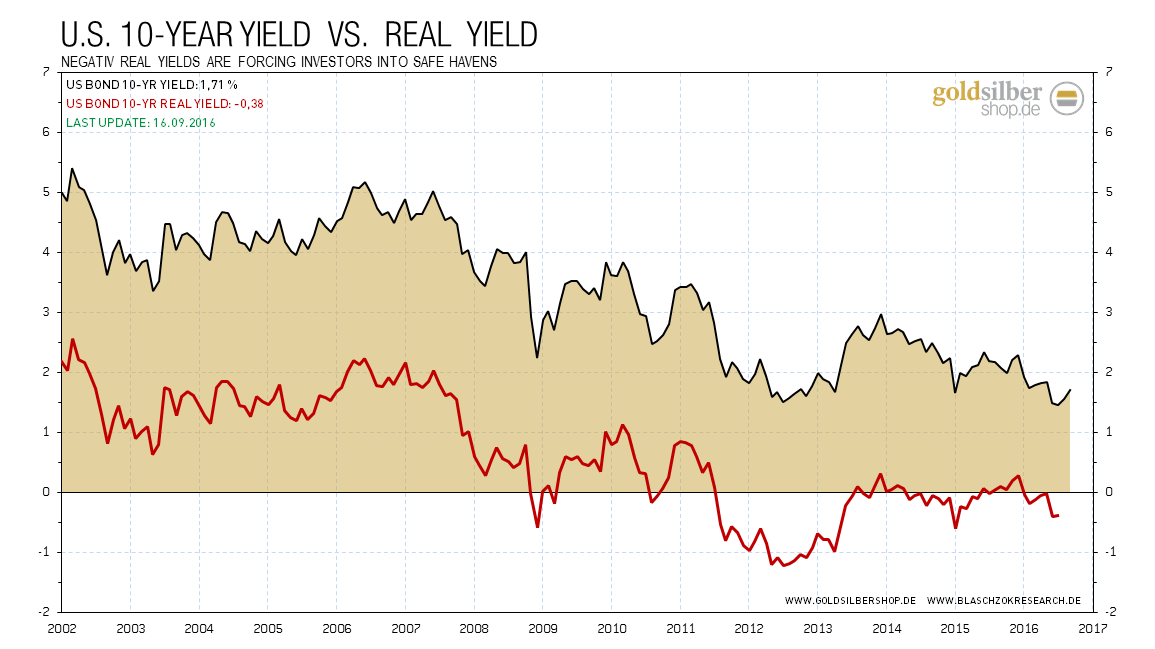

Die reale Situation an den Märkten ist jedoch noch viel schlimmer, denn unter Berücksichtigung der realen Teuerung, die über die Warenkörbe der Statistischen Ämter hinausgeht, ist der Anteil der negativ rentierenden Anleihen längst weitaus größer. Beispielsweise rentieren die 10-jährigen U.S. Staatsanleihen negativ mit -0,38% anstatt positiv mit 1,67%, wenn man alleine die offizielle Teuerungsrate (U.S. Konsumentenpreis) mit einberechnet.

Berücksichtigt man die Teuerung, liegen ein Großteil aller Anleihen im negativen Bereich.

Berücksichtigt man die Teuerung, liegen ein Großteil aller Anleihen im negativen Bereich. Die reale Teuerung nach der Berechnungsmethode von 1990 würde hingegen 3% und nach der Methode von 1980 ganze 7% höher liegen, als der offizielle Anstieg der amerikanischen Konsumentenpreise, was sehr gut mit der durchschnittlichen Rendite von Gold in Höhe von 9,7% seit der Jahrtausendwende korreliert. Deshalb liegen die realen Zinsen auch 3% bis 7% tiefer im negativen Bereich, nur dass es der Großteil dies nicht merkt bzw. versteht und der Rest, der es versteht, entweder davon profitiert und schweigt oder einfach machtlos ist. Der ehemalige Chef der U.S. Notenbank, Ben Shalom Bernanke, forderte erst in dieser Woche die Realzinsen, wenn es politisch möglich ist, noch weiter in den Keller zu drücken. Man solle dabei das offizielle Ziel für die Teuerung von 2% auf 3% anheben, diese Teuerung über das Gelddrucken anheizen und die Leitzinsen dennoch auf dem niedrigen Niveau belassen würde, wie er in dieser Woche sagte. Mit einfachen Worten versucht man eine kontrollierte starke zweistellige Entwertung der Währung zu erzeugen, diese jedoch durch statistische Mittel zu verschleiern und auf dem Markt als normale Teuerung von 3% zu verkaufen, wodurch die Schulden entwertet und so das Bankensystem über einige Jahre hinweg rekapitalisiert werden kann, während sich die Vermögen und Ersparnisse der Menschen unbemerkt entwerten. Gelingt es in dieser Zeit den Goldpreis und die Zinsen niedrig zu halten, so fällt Lieschen Müller und dem deutschen Michel das nicht auf, bis man irgendwann in der Zukunft die Katze aus dem Sack lässt und Gold, Zinsen und Rohstoffe bewusst ansteigen lässt, wobei man dann bereits einen exogenen Sündenbock gefunden haben wird, auf dem man die Schuld schieben kann, sodass die Notenbanken ihre Hände in Unschuld waschen können.

Diesen Vorgang nennt man „Financial Repression“ und ist seit einigen Jahren das Fundament von Regierungen und Notenbanken zur Lösung der Schulden- und Finanzkrise. Ist die Teuerung hoch bei stagnierender oder fallender Wirtschaftsentwicklung, so nennt man dieses Phänomen „Stagflation“, was erstmals Ende der Siebziger Jahre nach dem Ende des Goldstandards auftrat und die keynesianische Theorie ad absurdum führte und praktisch widerlegte. Einzig die Österreichische Schule der Nationalökonomie vermag diese Zusammenhänge einfach und logisch zu erklären.

Staatsanleihen sind längst eine Garantie zum Totalverlust, wenn man diese nur lange genug hält – sie sind keine Option für einen rationalen und vernünftigen Investor, was letztlich eines der gewichtigsten Argumente für ein Investment in Edelmetalle ist. Darüber hinaus ist eine Anlage in Bargeld oder Staatsanleihen für institutionelle Investoren uninteressant geworden, da diese Anlageformen nun erstmals Zinsen sowie Verwahrgebühren kosten, anstatt eine Rendite zu erwirtschaften, weshalb institutionelle Anleger den sicheren Hafen des Goldes suchen, wo sie zumindest real die Kaufkraft langfristig bewahren können.

Solange die Notenbanken in Europa, England und Japan gleichzeitig weiterhin so viel Geld drucken und ihre Währungen dabei abwerten, solange bleibt der inflationsgeschützte und sichere Hafen Gold auch sehr gefragt. Eine Abkehr von dieser Politik ist unwahrscheinlich und vielmehr lässt sich prognostizieren, dass die Probleme für die Wirtschaft und das Finanzsystem zunehmen werden, da sich die Zentralbanken in eine Lage manövriert haben, in der ihnen die Instrumente fehlen und aus der sie ohne Wirtschafts- sowie Finanzkrise nicht mehr herauskommen.

Je länger die Zinsen durch die Ausweitung der Geldmenge künstlich niedrig gehalten werden, desto stärker werden die Zinsanstiege werden, sobald sich die planwirtschaftlichen Eingriffe zwangsläufig wieder bereinigen. Die weltweiten Zinsmärkte dürften noch einige wenige Jahre negativ rentieren, bevor sie in den zwei- oder sogar dreistelligen Bereich springen, ähnlich den siebziger Jahren. Dies wird die Stunde des Goldes sein, das im Vergleich zu allen anderen Vermögensklassen nicht nur seinen realen Wert halten können wird, sondern durch die erhöhte Nachfrage auch einen realen Kaufkraftgewinn erfahren kann.

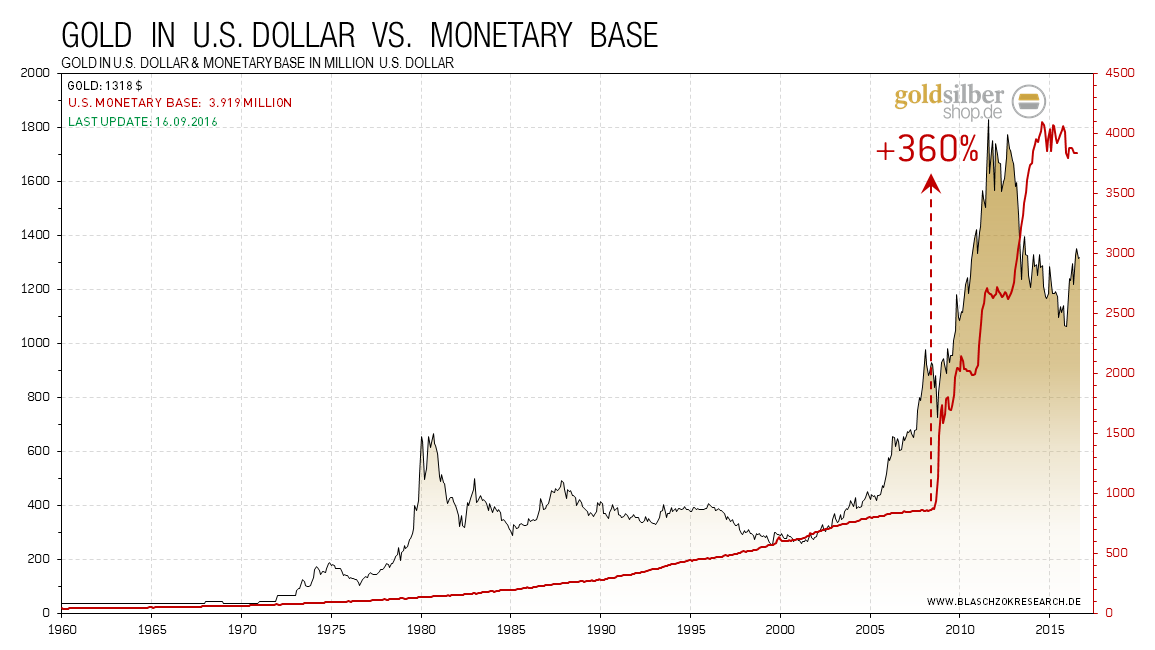

Die Ausweitung der Geldmenge in den USA durch die ersten drei QE-Programme war der primäre Grund für den starken Anstieg der Edelmetalle in den Folgejahren. Die Abwertung der US-Währung führte zu einer Flucht in inflationsgeschützte sichere Anlagen zur realen Absicherung. Bis zum Ende des dritten amerikanischen QE-Programms 2014 hatte die US-Notenbank die Geldbasis fast vervierfacht, um danach mit dem Ende der Aufkäufe wieder Deflationsängste an den Märkten zu erzeugen und so einem Vertrauensverlust in das System und dem U.S. Dollar entgegenzuwirken. Im Jahr 2017 ist mit einer Wiederaufnahme der Käufe zu rechnen, da sich die Wirtschaftsentwicklung abschwächt, das Bankensystem wieder in der Krise steckt und die internationalen Probleme und Verwerfungen zunehmen.

Die Geldbasis wurden in den USA seit dem Crash 2008 fast vervierfacht

Die Geldbasis wurden in den USA seit dem Crash 2008 fast vervierfacht WARTEN AUF DIE US NOTENBANK

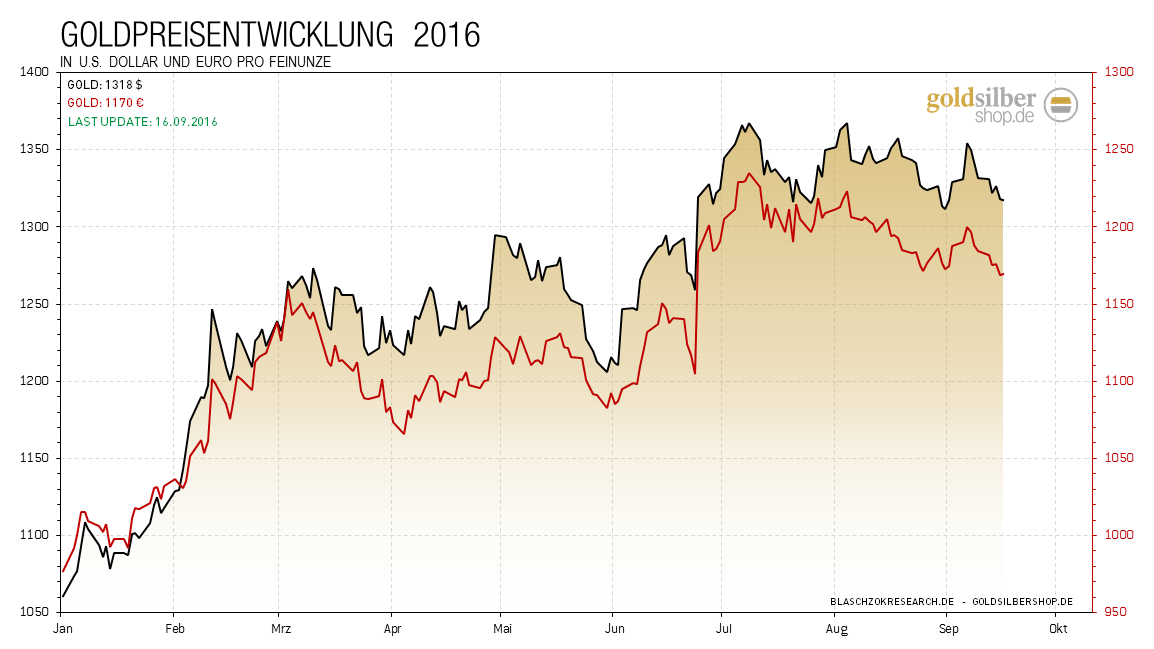

Der Goldpreis zeigte sich in dieser Woche etwas schwächer und lief zum dritten Mal die Unterstützungen bei 1.300$ bzw. 1.165€ an, die aktuell getestet werden. Der Markt wartet auf die nächste Sitzung der US-Notenbank am kommenden Mittwoch, dem 21. September, wobei nur eine Minderheit der Marktteilnehmer noch von einer Zinsanhebung zu diesem Zeitpunkt ausgeht. Sollte ein Zinsschritt wieder verschoben werden, so könnte die U.S. Notenbank das letzte bisschen Vertrauen verspielen und der Goldpreis infolge dessen wieder zu den letzten Zwischenhochs oder gar darüber ansteigen. Wagt die US-Notenbank hingegen eine erneute Zinsanhebung um 25 Basispunkte, so wird der Goldpreis die aktuelle Unterstützung nicht verteidigen können und auch am Terminmarkt könnte dann eine Bereinigung einsetzen. Einige Marktteilnehmer sehen in den aktuellen Preisen ein gutes Kaufniveau, da sie nach dem FED-Zinsentscheid am Mittwoch einen erneuten Preisanstieg erwarten, wobei wir dieser Analyse zustimmen, sofern es wirklich dazu kommt, dass die Notenbank untätig bleiben wird.

Der Goldpreis konsolidiert immer noch auf hohem Niveau

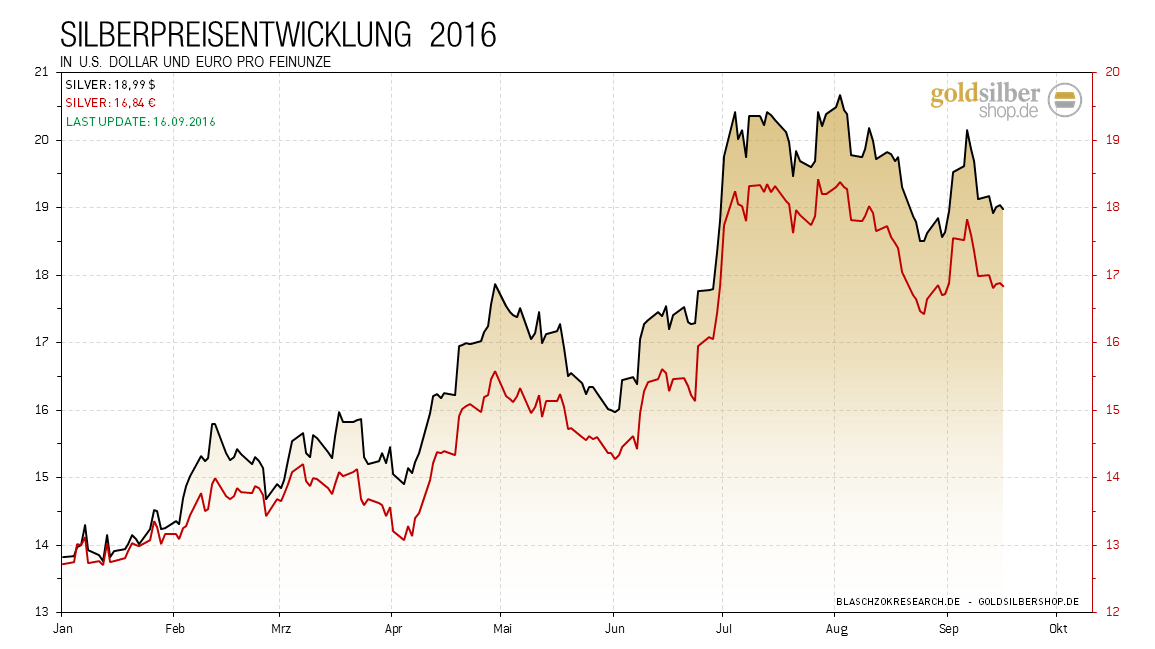

Der Goldpreis konsolidiert immer noch auf hohem Niveau In den letzten Wochen sorgten unterschiedliche Aussagen verschiedener Notenbanker aus den USA dafür, dass die Edelmetallpreise Achterbahn fuhren. In den USA gibt es 12 regionale Notenbanken und scheinbar hatten diese die Märkte auf verschiedene Aussagen hin getestet. Als zum Ende der vergangenen Woche hin sich ein stimmberechtigtes Mitglied des Offenmarktausschusses deutlich für eine Zinsanhebung im September aussprach, gingen die Aktienmärkte in den Sturzflug über, nachdem diese aus einer mehrwöchigen engen Handelsspanne mit niedriger Volatilität ausgebrochen waren. Stopps der Bullen flogen und die Bären witterten ihre große Stunde, indem sie die Aktienmärkte leerverkauften. Die Edelmetalle konnten von diesem Rückgang aber nicht als sicherer Hafen diesmal profitieren, da auch eine Zinsanhebung kurzfristig belasten wirken würde. Silber machte ebenso wie Gold diese durch Worte getriebene Achterbahnfahrt an den Aktienmärkten mit und sollte die FED diesmal wieder kneifen und keinen Zinsschritt wagen, dürfte Silber schnell wieder Richtung des letzten Zwischenhochs bei 21$ laufen.

Der Silberpreis zeigte in der vergangenen Woche relative Stärke zum Gold

Der Silberpreis zeigte in der vergangenen Woche relative Stärke zum Gold Die FED ist im Zugzwang, um nicht ihre Glaubwürdigkeit völlig zu verspielen, was der wohl triftigste Grund für eine Zinsanhebung wäre, da sonst das Spiel auf Messers Schneide zwischen Inflation und Deflation außer Kontrolle geraten könnte.

AKTIENMÄRKTE NOCH NICHT ERHOLT

Vergangenen Freitag brach der amerikanische Aktienmarkt S&P500 um 3,2% und der DAX um 2,8% ein, nachdem die Aktienmärkte einen Monat lang in einer extrem engen Handelsspanne verweilten. Außerhalb dieser Handelsspanne lagen jede Menge Stopp- und Entry-Orders, sodass es nicht verwundert, dass die Märkte stärker Federn lassen mussten nachdem die Handelsspanne nach unten hin aufgelöst wurde. Auslöser für den Abverkauf war ein amerikanischer Notenbanker, der sich für eine Zinsanhebung aussprach, was wir in den letzten Wochen eigentlich andauernd hörten, ohne dass die Märkte großartig darauf reagiert hätten. Andere Notenbanker sprechen sich hingegen für eine Zinsanhebung frühestens zum Jahresende aus und so sorgte eine andere Notenbankerin mit gegenteiligen Aussagen dafür, dass sich die Märkte schnell wieder erholten. Weder der DAX noch der S&P 500 konnten dabei die charttechnisch wichtigen Widerstandsmarken wieder überschreiten und das kurzfristige Verkaufssignal somit negieren. Eine Zinsanhebung könnte den Anstoß für eine offene Rezession in den USA geben, die im Hintergrund verdeckt längst da ist. Kreditausfälle könnten einer Deutschen Bank, die womöglich ähnlich schlecht dasteht wie Lehman vor acht Jahren, den Todesstoß versetzen und weitere QE-Programme. Die Folgen eines Aktienmarkteinbruchs würde dafür sorgen, dass viele institutionelle Investoren in den sicheren Hafen Gold flüchten würden, weshalb die negativen Aspekte aus einer Zinsanhebung dadurch teilweise wettgemacht würden.

Der amerikanische Aktienmarkt konnte sich bisher nicht erholen

Der amerikanische Aktienmarkt konnte sich bisher nicht erholen Nur wenn es tatsächlich zu einer Zinsanhebung käme, würden die Aktienmärkte vermutlich stärker korrigieren und sogar ein begrenzter kleiner Crash wäre möglich. Ein großes Beben an den Märkten ist jedoch eher unwahrscheinlich, da Japan, England und die Eurozone munter weiter Geld drucken und so die globalen Märkte ständig mit frischem Geld fluten. Solange der DAX unter 10.500 Punkte bleibt, ist der Aktienmarkt gefährdet – steigt dieser hingegen wieder über diesen Widerstand an, so müssten sich die Bären bei einem negierten Verkaufssignal wieder eindecken, was bullisch wäre. Letztlich dürften die Märkte bis zu dem Zinsentscheid am kommenden Mittwoch ruhig bleiben und dann die Volatilität wieder deutlich zunehmen.

Der DAX fiel unter die wichtige Unterstützung bei 10.500 Punkte

Der DAX fiel unter die wichtige Unterstützung bei 10.500 Punkte TECHNISCHE ANALYSE ZU GOLD

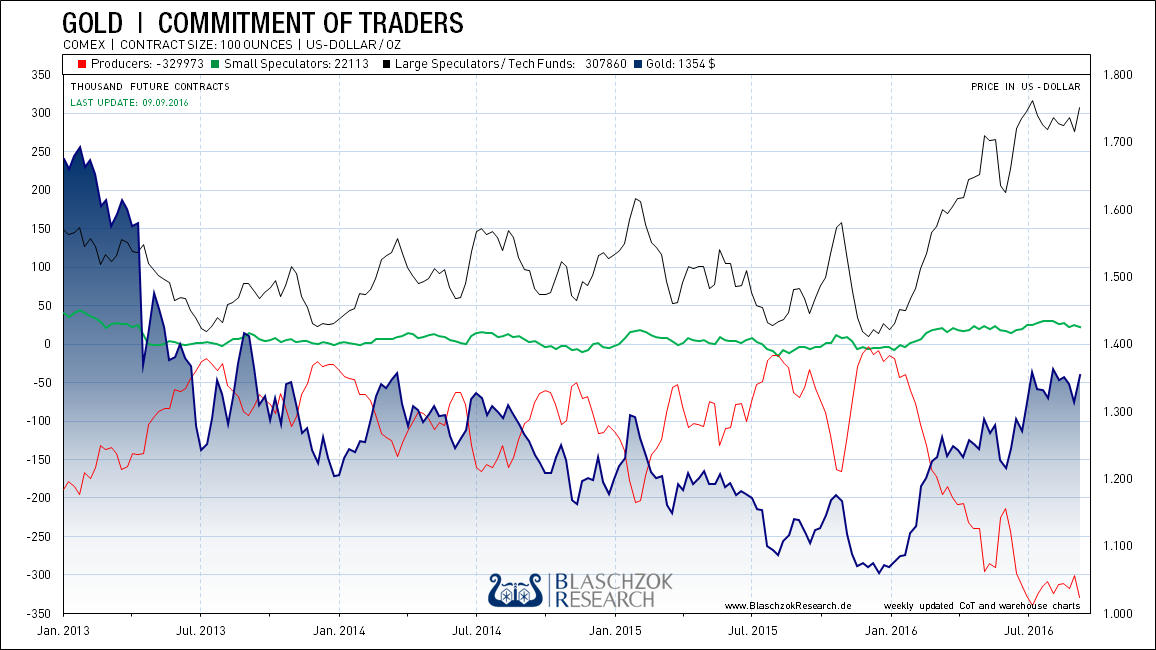

Die wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten Daten für Gold zeigen, dass die Spekulanten weiterhin und unverändert eine historisch einmalig hohe Netto-Longposition im Gold halten. Sollten die Notenbanken, allen voran die FED, ihre lockere Geldpolitik fortsetzen und Gold dabei über der Unterstützung von 1.300$ bleiben, so gäben die CoT-Daten nicht mehr viel Potenzial, was bedeutet, dass steigende Preise dann durch erhöhte physische Nachfrage oder Investmentnachfrage in ETFs seitens institutioneller Investoren begleitet werden müssten. Wenn das Umfeld also bullisch ist und die Gesamtnachfrage am Markt gut ist, können die Terminmarktdaten weiterhin auf diesem hohen Niveau bleiben, ähnlich den Jahren 2010 und 2011, als es trotz der Extremposition starke Anstiege gab. Sollte es jedoch zu einer Zinsanhebung in den USA am kommenden Mittwoch kommen, so stünde eine Bereinigung am Terminmarkt aus, welche die Preis noch einmal deutlich unter Druck bringen könnte.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt hat eine historisch einseitige Positionierung

Der Terminmarkt hat eine historisch einseitige Positionierung GOLD IN U.S. DOLLAR

Der Goldpreis in U.S. Dollar wurde seit Jahresbeginn durch die Negativzinsdiskussion, schlechte Wirtschaftsdaten mit einem Verschwinden der Sorgen um eine Zinsanhebung und letztlich durch den BREXIT nach oben getrieben. Seither korrigiert der Goldpreis auf hohem Niveau über der Unterstützung von 1.300$. Solange der Preis darüber bleibt, solange kann es kurzfristig grundsätzlich weiter nach oben gehen. Sollte es jedoch am 21. September zu einer Zinsanhebung kommen, so wird der Goldpreis wahrscheinlich noch einmal ein Stück weit korrigieren, was dann womöglich Kaufpreise auf langfristige Sicht wären. Notierungen um 1.200$ wären dann schnell möglich. Sollte eine Zinsanhebung ausbleiben, so ist es möglich, dass der Goldpreis die Konsolidierungsformation nach oben auflöst und schnell wieder das Hoch von diesem Jahr erreicht. Langfristig sind wir extrem bullisch für den Goldpreis und sehen diesen noch deutlich um einige Hundert Prozent ansteigen.

Der Goldpreis hat sich eingekeilt – der US-Zinsentscheid könnte einen Ausbruch bringen

Der Goldpreis hat sich eingekeilt – der US-Zinsentscheid könnte einen Ausbruch bringen GOLD IN EURO

In Euro ist das Chartbild ähnlich jenem in U.S. Dollar, wobei hier die Unterstützung bei 1.165€ liegt, die es aktuell zu verteidigen gilt. Spätestens der Zinsentscheid am Mittwoch wird eine Entscheidung bringen, ob der Goldpreis den kurzfristigen Abwärtstrend überwinden kann oder ob dieser unter die Unterstützung bei 1.165€ je Feinunze fallen wird und der nächste Unterstützungsbereich zwischen 1.100€ und 1.120€ angelaufen wird. Sollte es zu einer Zinsanhebung kommen, so würden wir das Ende des dann eintretenden Rücksetzers für mittel- und langfristige Käufe nutzen. Sollte die Zinsanhebung ausfallen, so wird sich der Anstieg des Goldpreises fortsetzen oder zumindest die Konsolidierung auf hohem Niveau weitergehen in den nächsten Wochen.

In Euro fiel der Goldpreis zurück auf den Widerstand vor dem BREXIT

In Euro fiel der Goldpreis zurück auf den Widerstand vor dem BREXIT