Gold immer noch stark – Bitcoin crasht weiter

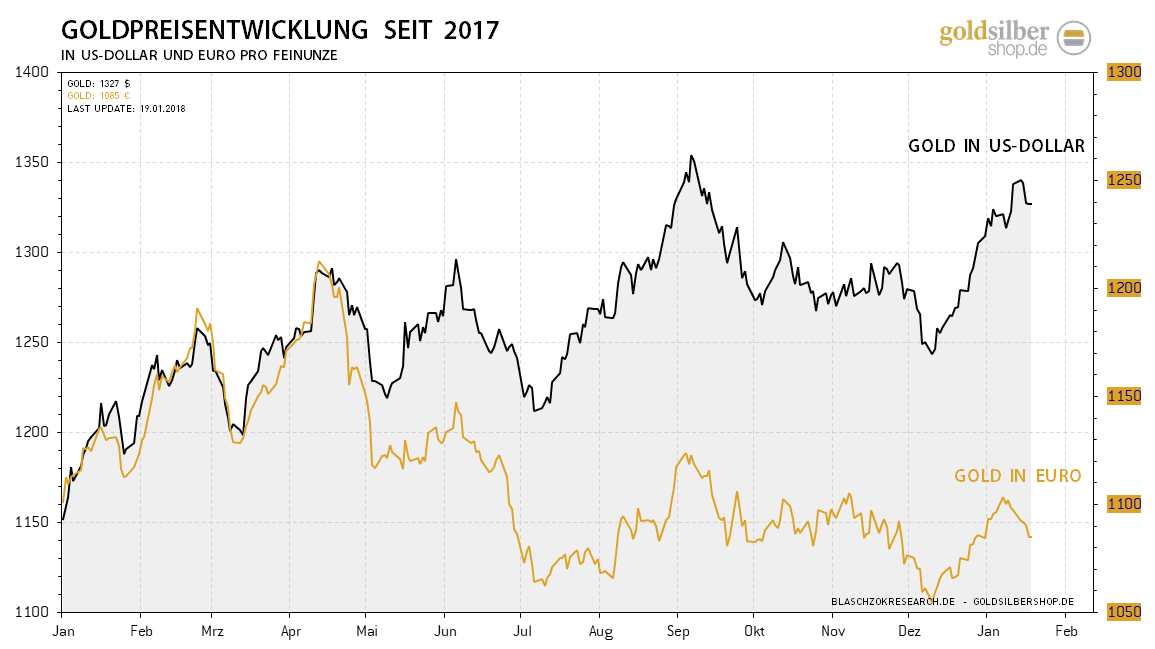

Der Goldpreis hält sich weiterhin auf hohem Niveau und den vorherigen starken Anstieg um 100$ will dieser bisher nicht korrigieren. Zum Wochenschluss notiert Gold bei 1.336$ und damit unmittelbar an dem Widerstand des letzten Hochs vom September des Vorjahres. Silber zeigt sich etwas schwächer mit 17$, womit das letzte Zwischenhoch bei 18,20$ noch nicht erreicht wurde. Platin konnte hingegen mittlerweile auf 1.015$ ansteigen, während das Palladium mit 1.115$ exakt einen Vorsprung von 100$ im Augenblick hat.

Billionen an Dollar und Euros, die durch die Zentralbanken in das Geldsystem geschwemmt wurden, die historisch niedrige Negativzinsen zur Folge haben, vergifteten jeden Teil des Finanz- und Wirtschaftssystems. Nichts funktioniert heute mehr, wie es einst einmal war und die Märkte bewegen sich teilweise gegensätzlich wie vor 2008, wobei sie irrationaler denn je erscheinen. Die Aktienmärkte steigen aufgrund der geschaffenen Inflation unaufhaltsam weiter und es gibt aufgrund der niedrigen Zinsen in fast allen Märkten spekulative Blasen. Einzige Ausnahme bildet der Rohstoffmarkt, der von den Investoren bisher gemieden wird, da alle anderen Märkte große Gewinne versprechen.

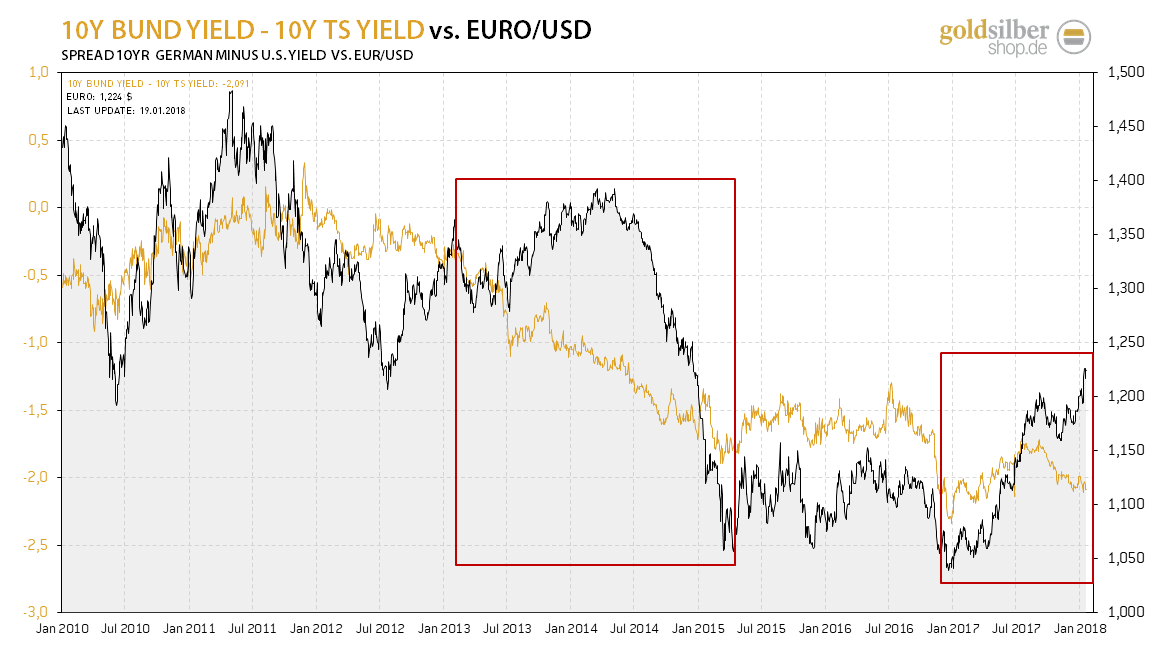

Ein irrationales Beispiel sind die steigenden Nominalzinsen in den USA für Staatsanleihen, während die Notenbank der realen Teuerung folgt und im letzten Jahr dreimal die Zinsen anhob. Obwohl die „forward guidance“ der FED auf eine Verkürzung der Notenbankbilanz hindeutet und diese längst umgesetzt wird, während die Europäische Zentralbank weiter Geld druckt und der Zinsspread zwischen den USA und Europa immer größer wird, stieg der Euro bisher immer weiter, während der Dollar verkauft wurde.

Trotz einer Ausweitung des Zinsspreads steigt der Euro weiter an

Trotz einer Ausweitung des Zinsspreads steigt der Euro weiter an China weigert sich aktuell weitere amerikanische Anleihen zu kaufen, was zu weiter steigende Zinsen führen dürfte. Da die US Notenbank ebenso wie die Europäer sehr viel Geld gedruckt haben, werden die Zinsen inflationsbedingt auch weiter ansteigen.

Jetzt, da die weltweite Liquiditätsversorgung der Märkte über die Notenbanken langsam völlig eingestellt wird, könnten die Aktienmärkte unter Druck kommen. In diesem Fall wird Gold als sicherer Hafen umso mehr gesucht sein, da die immer noch hohen Anleihekurse keine Alternative bieten. Gold wird also erst als Fluchthafen profitieren und später, wenn die Notenbanken neue QE-Programme ausrufen werden, um das Bankensystem und den Staat zu stützen, werden die Edelmetalle in Erwartung künftiger Inflation durch die Decke gehen. Es scheint, dass es für die Edelmetalle kaum mehr Risiken gibt, wobei für steigende Preise große Chancen bestehen. Edelmetalle sind daher aktuell ein sehr interessantes antizyklisches Investment mit enorm großen Chancen auf Preisanstiege in den kommenden Jahren!

Government Shutdown Unsinn

Die USA stehen wieder einmal vor einer Haushaltssperre, da die Schuldenobergrenze mit einer expliziten Staatsverschuldung von 20,6 Billionen US Dollar längst überschritten wurde. Der US Kongress muss sich bis Freitagmitternacht zumindest auf eine Zwischenfinanzierung einigen, um einen sogenannten „Regierungsstillstand“ zu vermeiden. Seit 1976 gab es zwanzig Mal einen Government Shutdown und nie ging die Welt unter. Einige Beamte werden nach Hause geschickt, die jedoch nachträglich dennoch ihr Geld fürs Nichts tun nachgezahlt bekommen, sobald sich die Parteien geeinigt haben. Anstatt Finanzämter und Behörden zu schließen und den Politikern, die angesichts der Rekordschulden ihre Unfähigkeit bewiesen haben, ohne Bezahlung freizustellen, wird in solchen Fällen immer der Zugang zu Monumenten und öffentlichen Parks gesperrt sowie Polizisten nach Hause geschickt, um ein Gefühl der Unsicherheit zu schaffen. Damit will die Regierungen den größtmöglichen Schmerz bei der Bevölkerung hervorrufen und so demonstrieren, dass sie unterfinanziert wäre, nichts ohne sie läuft und mehr Geld von den Bürgern benötigt, damit der öffentliche Friede weiterhin sichergestellt werden kann.

Letztlich könnte nichts falscher als das sein, denn die Menschen merken schnell, dass auch alles so weiterlaufen wird, ohne eine Regierung. Politiker sind müßig wie ein Kropf, wessen sich scheinbar auch Sigmar Gabriel bewusst ist, der am 10 Januar im Bundestag sagte: „Die größte Gefahr für Politiker ist, wenn sich herausstellt, das alles funktioniert, ohne dass wir dabei sind.“ Im Kaiserreich gab es lediglich eine Staatsquote von 10% und sehr wenig war reguliert, die Menschen genossen die größtmögliche Freiheit und alles prosperierte und florierte weil es uns Deutschen eigen ist – eine Regierung bedarf es hierfür nicht. Politiker und Regierungen sind hingegen zu 99% völlig nutzlose und destruktive Einrichtungen und Personen, die auf Kosten der arbeitenden Bevölkerung leben und sich in deren Leben mit Waffengewalt einmischen, bis hin zum totalitären Kommunismus in seiner extremsten Ausprägung. Schon alleine der fanatische Glaube, seine eigenen Vorstellungen anderen Menschen mit Gewalt aufzuzwängen zu können oder das Recht zu haben, andere friedliebende Menschen über Steuern berauben zu dürfen, kann nur einem kranken Geiste entspringen. Man kann nur hoffen, dass sich eine Regierungsbildung weiterhin in die Länge zieht und verzögert, denn so können die Sozialisten aller Couleur wenigstens für einige Zeit mit neuen Gesetzen nicht weiteren Schaden anrichten.

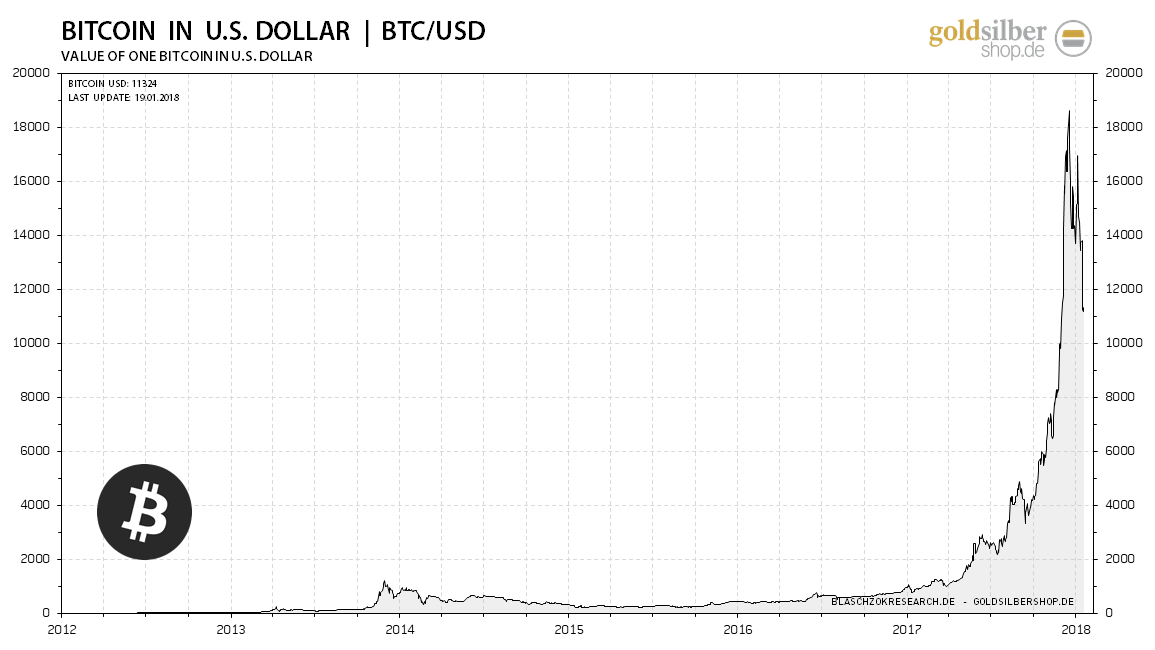

Blase ist geplatzt - Bitcoin crasht mehr als 55% bisher

Der Bitcoin crashte in dieser Woche auf 9.200$ im Tief und die Blase wird wahrscheinlich weiter platzen. Mitte Dezember trieb die Manie den Preis noch auf 20.000$. Es gab nur noch gierige Spekulanten, die in der Hoffnung, immer weiter steigender Preise kauften, während es außer den frühen Erstkäufern, die Kasse machten, kaum Verkäufer gab. Das dumme Geld trieb die Preise immer höher, doch all jene, die wirklich reale Waren kaufen wollten, verabschiedeten sich vom Bitcoin. Anfang 2015 betrug die durchschnittliche Transaktionsgebühr für eine Überweisung noch 0,05$. Aktuell kostet eine durchschnittliche Überweisung jedoch 13$, wobei kürzlich sogar bis zu 55$ gezahlt werden mussten. Dazu kommen Gebühren für Zahlungsabwickler wie Bitpay, die je nach Wechselkursschwankung zusätzlich noch einmal 15% bis 20% des Einkaufwertes betragen können. Weiterhin entstehen horrende Gebühren an der Schnittstelle zwischen der realen Welt der Fiat Währungen, wie dem Euro, und der Welt der Kryptowährungen. Will man Euros an einer Börse gegen eine Kryptowährung tauschen, so kostet die Übertragung an diese Börsen oft eine Mindestgebühr von zusätzlich 40$ je Überweisung (Coinbase 16$ - Bitfinex 40$) unter 1.000$, wobei die Kosten im Durchschnitt bei 5% liegen dürften. Will man aktuell einen Kaffee oder ein Bier mit Bitcoin zahlen, so kostet die Überweisung zehnmal bis dreißigmal so viel, wie der eigentliche Kaufbetrag. Gegen Paypal, das direkt von einem Konto ab einer Gebühr von 1,9% abbucht und wo private Überweisungen kostenlos sind, kann der Bitcoin mit der energieintensiven teuren Blockchain als Basis nicht konkurrieren. Wer im Internet eine Ware für 100€ mit dem Geld auf seinem Konto erwerben möchte, der zahlt über Paypal 2,25€ Gebühr, via SEPA-Überweisung nichts und über Bitcoin aktuell mindestens 40€ und womöglich sogar bis zu 70€ an Transaktionskosten entstehen. Dass China die Miningfarmen, welche neue Blocks in der Blockchain erzeugen und so die Überweisungen durchleiten, verbieten will, wird die Situation noch verschärfen. Die Idee, dass mit dem Bitcoin jeder auf der Welt günstig und frei Überweisungen tätigen könnte, gerade jene in der dritten Welt, die sich vermeintlich kein Konto leisten können, ist daher völliger Unsinn und nichts weiter als Propaganda, um neue Käufer in das Schneeballsystem zu locken.

Der Bitcoin crashte bis dato im Tief um über 55%

Der Bitcoin crashte bis dato im Tief um über 55% Die hohen Transaktionsgebühren sind nur eines mehrerer Probleme des Bitcoins, das jedoch offensichtlich ist und dennoch von Glücksspielern, die auf schnelle Gewinne aus sind, völlig ignoriert wird. Diesen geht es nur darum, schnell viel Geld zu verdienen und an einen anderen Dummen zu höheren Preisen zu verkaufen. Jetzt da die Preise fallen und die reale Basis der Warentransaktionen weggebrochen ist, stellt sich die Frage, wer in die fallende Preise noch kaufen wird, wenn die Spekulanten erst einmal in Panik ausbrechen. Noch verfolgen die Glücksritter die „Buy and Hold“ Strategie (HODLn), doch es könnte sein, dass es dann nur noch Verkäufer und keine Käufer mehr geben wird. Der eigentliche Crash beim Bitcoin hat noch gar nicht begonnen und steht noch aus, wobei dieser völlig wertlos werden könnte. Die Blockchain-Technologie hat sich im großen Maßstab als ineffizient herausgestellt und neue Technologien wie Tangle oder Hashgraph, die viel effizienter und besser sind, stehen längst zur Verfügung. Gelingt es den Programmierern der Bitcoin-Blockchain nicht sehr schnell das Problem der hohen Transaktionsgebühren und der langsamen Transaktionszeit zu beheben, so wird der Bitcoin vom Markt verschwinden. Selbst wenn das Problem gelöst werden sollte (Lightning Network), so bleiben die hohen Kosten an den Schnittstellen und den Zahlungsanbietern sowie weitere Risiken, weshalb eine ernsthafte Konkurrenz zu Paypal und Co. sehr fraglich ist. Gelänge es, all diese Probleme zu beseitigen, so bleibt als ultimative Hürde der Staat, der die Schnittstellen zur realen Welt verbieten kann.

Dem Bitcoin scheint keine rosige Zukunft bevorzustehen. Immerhin wird die Bitcoinmanie als größte Spekulationsblase, noch vor der Tulpenzwiebelblase, in die Geschichtsbücher eingehen. Geld, im Sinne der Österreichischen Schule, war der Bitcoin nie und die vielerorts verwendete Analogie zum Gold erscheint anhand der Fakten völlig absurd. Eine Gefahr ist jedoch der von der Bitcoinmanie verstärkte Modetrend zur digitalen bargeldlosen Gesellschaft, die der staatlichen Bargeldabschaffung unter die Arme hilft. Die Bitcoinjünger werden damit unbewusst zum Totengräber der Anonymität und Freiheit, indem sie der Abschaffung des Bargeldes Vorschub leisten.

Letztlich bleiben den Menschen Gold und Silber als Geld des freien Marktes, das sich seit 5.000 Jahren bewährt hat und völlig anonym ist. Wenn die Blase am Aktienmarkt in der kommenden Stagflation zumindest real platzen und die Kurse im Verhältnis zu Gold um 90% in den Keller rauschen werden, bleiben Gold und Silber der gesuchte sichere Hafen, um Vermögen zu schützen. Exorbitante Gewinne, ähnlich jenen, die aktuell bei den Kryptowährungen zu erzielen waren, werden dann bei den Edelmetallen und Minen zu verbuchen sein. Gold und Silber sind im Vergleich zu anderen Assetklassen, sowie zur Inflation der Geldmenge, völlig unterbewertet und bietet derzeit ein ideales antizyklisches Investment auf Sicht der kommenden Dekade.

TECHNISCHE ANALYSE ZU PLATIN

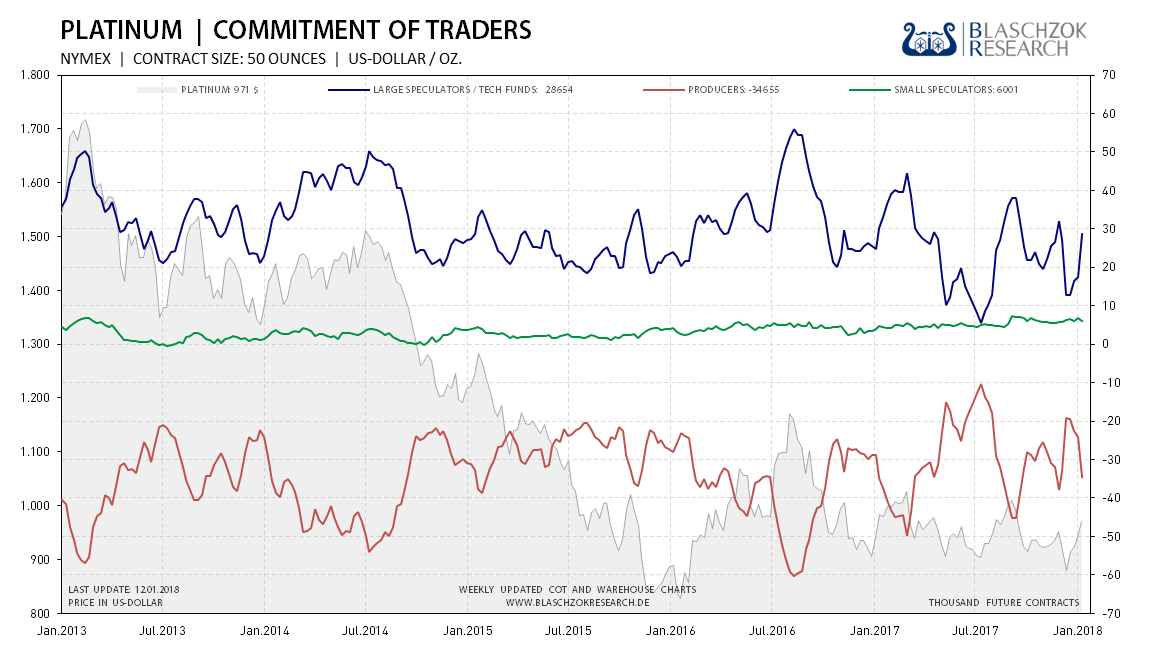

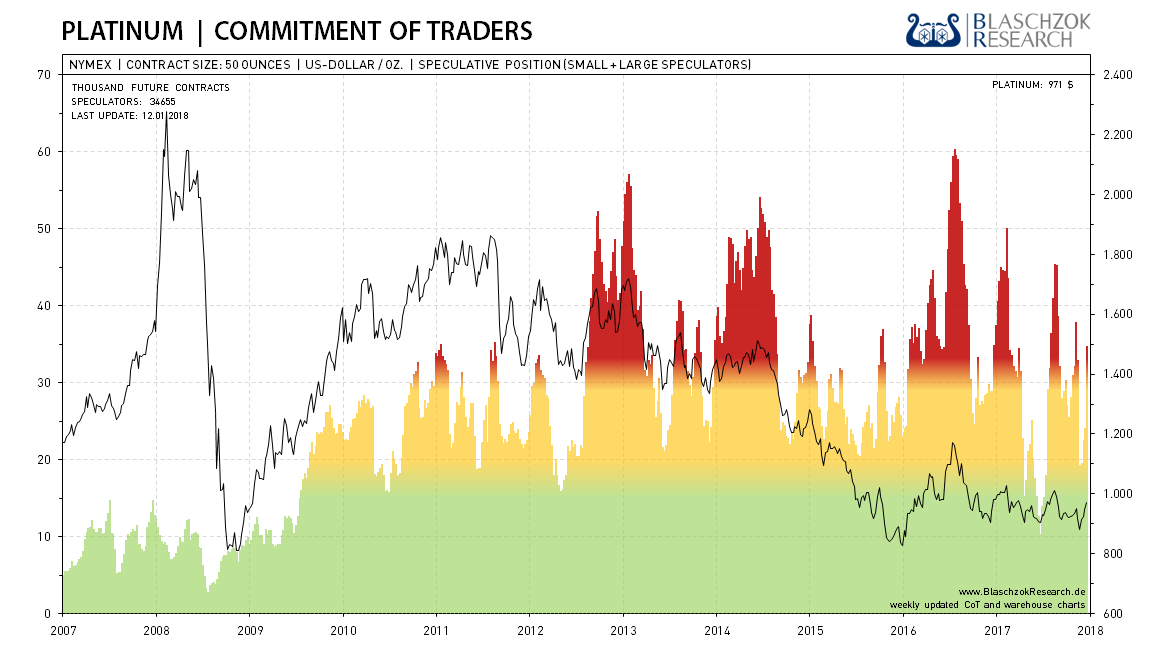

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten, Daten für Silber zeigten bis Mitte Dezember eine sehr gute und starke Bereinigung der Spekulation, was uns sehr bullisch stimmte. Wir bekamen Mitte Dezember aufgrund der enormen relativen Stärke ein Kaufsignal. Seither haben sich die Daten deutlich verschlechtert und es ist wieder Schwäche zu sehen. Es bleibt noch etwas Spielraum für steigende Preise, sodass ein finaler Anstieg auf 1.100$ möglich erscheint, bevor eine erneute Korrektur einsetzt. Sollten sich in den nächsten Handelstagen relative Schwäche zeigen, so wird sich das Potenzial verringern und Gewinnmitnahmen wären dann angebracht.

Der Terminmarkt für Platin zeigt eine bereits relativ hohe spekulative Beteiligung

Der Terminmarkt für Platin zeigt eine bereits relativ hohe spekulative Beteiligung  Die einfache Darstellung zeigt an der roten Farbe, dass der Terminmarkt für Platin nicht mehr sauber ist

Die einfache Darstellung zeigt an der roten Farbe, dass der Terminmarkt für Platin nicht mehr sauber ist Chartanalyse zu Platin in US-Dollar

Mitte Dezember mussten wir unsere Shortgewinne von immerhin 130$ auf einen fallenden Preis im Platin eindecken, nachdem sich der Markt unglaublich schnell bereinigte und starke Hände zum Jahresschluss alles Angebot aufsaugten. Es war klar, dass ein Anstieg bis mindestens 1.000$ und womöglich sogar 1.100$ bevorstehen würde, weshalb wir unseren Kunden schnell ein Kaufsignal gaben. Wir sackten die Gewinne ein und wetteten auf einen erneut steigenden Preis. Nachdem die erst kürzlich gebrochene Unterstützung bei 900$ zurückerobert werden konnte, war das Kaufsignal perfekt und es kam zu einem Short-Squeeze bei den rein charttechnisch und trendfolgenden Spekulanten, was den Preis ohne Erholungspause bis an den Widerstand bei 1.000$ katapultierte.

Dies brachte uns einen schnellen Gewinn von 100$ bis 120$ je Feinunze innerhalb von nur vier Wochen, wobei der Trade ein sehr gutes Chance/Risiko-Verhältnis hatte. Im Rahmen der Intermarketanalyse hat sich das Bild eingetrübt. Noch besteht eine 25% Wahrscheinlichkeit, dass Platin den Widerstand bei 1.000$ überwinden und noch einige Dollar zulegen kann. Wir haben bereits Teilgewinne mitgenommen und werden bei entsprechender Schwäche den Rest der Gewinne realisieren. Über 1.000$ bleibt Platin kurzfristig auf Sicht der kommenden 1-2 Wochen noch long.

Die Rallye schob den Platinpreis 120$ nach oben

Die Rallye schob den Platinpreis 120$ nach oben Chartanalyse zu Platin in Euro

In Euro hatte Platinpreis exakt das Tief aus dem Januar 2016 getestet, um von dort an eine Rallye von 70€ je Feinunze zu starten. Sollte sich der letztjährige Anstieg des Euros zum US-Dollar verkehren und Rückabgewickelt werden, so würde insbesondere der Platinpreis in Euro besonders davon profitieren. Wir hatten für 2018 Preise im Bereich von 1.000€ je Feinunze in diesem Szenario in Aussicht gestellt. Besonders langfristig auf strategische Sicht von fünf bis 10 Jahren scheint Platin ein sehr interessantes und unterbewertetes Investment zu sein.

Platin erreicht exakt das Tief vor zwei Jahren und stieg danach deutlich an

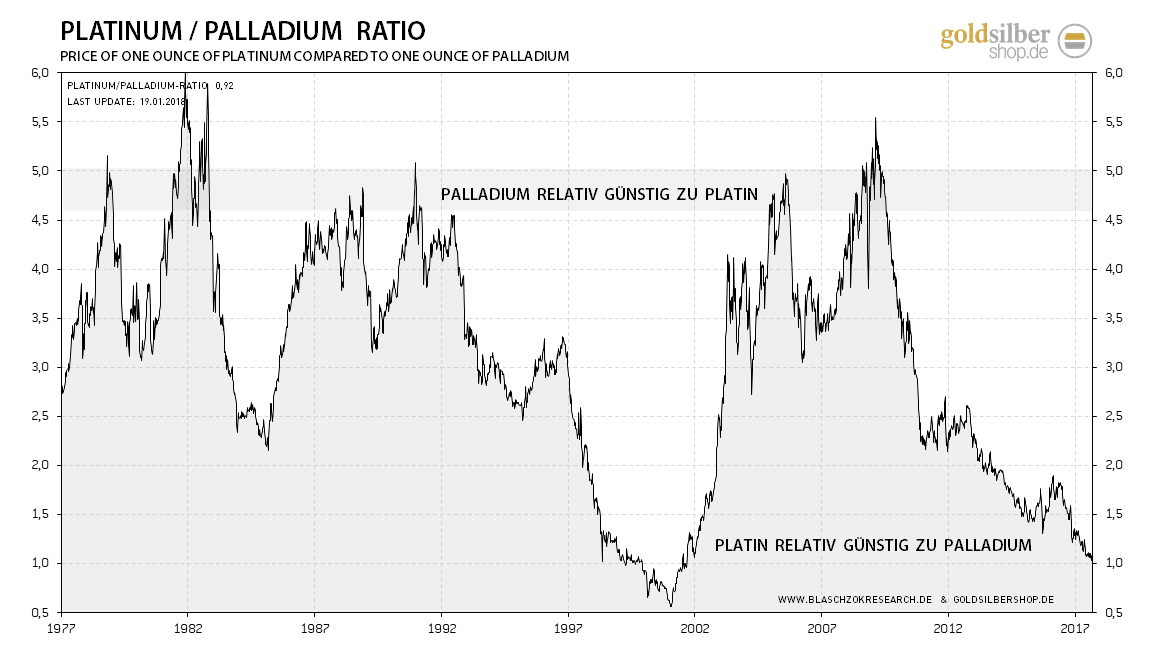

Platin erreicht exakt das Tief vor zwei Jahren und stieg danach deutlich an Platin/Palladium Ratio

Das Ratio des Platins zum Palladium ist mit 0,92 nahe dem Allzeittief. Deshalb scheint es interessant Platin in einem Edelmetalldepot auf langfristige Sicht im Verhältnis zum Palladium überzugewichten. Wer also auf Sicht von 10 Jahren investiert, der sollte eher das günstige Platin anstatt das aktuell teurem Palladium kaufen. Steigt das Ratio zu den alten Hochs an, so wird Platin gegenüber dem Palladium eine fünffach stärkere Performance erfahren.

Das Platin/Palladium Ratio legt ein strategisches Platininvestment anstatt Palladium nahe

Das Platin/Palladium Ratio legt ein strategisches Platininvestment anstatt Palladium nahe