Goldnachfrage stieg um 21 im ersten Quartal 2016

Der Goldpreis erreichte kürzlich erstmals seit Anfang 2015 wieder den Preis von 1.300$ je Feinunze. Der Anstieg fand dort kurzfristig sein Ende, nachdem es am Terminmarkt zu massiven Verkäufen in der Kategorie der großen Händler kam, was auf eine Manipulation "starker Hände" hindeutet, die versuchen die Marktzinsen weiterhin niedrig zu halten.

Spekulanten kauften unterdessen stark hinzu und bauten eine historisch einmalige Extremposition am Terminmarkt auf, was zeigt, dass die Masse der Investoren weiterhin mit stark steigenden Preisen in diesem Jahr rechnet. Sieht man sich die Gewinner und Verlierer des aktuellen Jahres an, so haben sich die Gold- und Silberminen, mit einem Plus von 96% bis zum heutigen Tag, am besten entwickelt. Gleich danach folgen Rohöl (+26%), Silber (+23%), Platin (+21%) und Gold mit einem Plus von 20% in diesem Jahr.

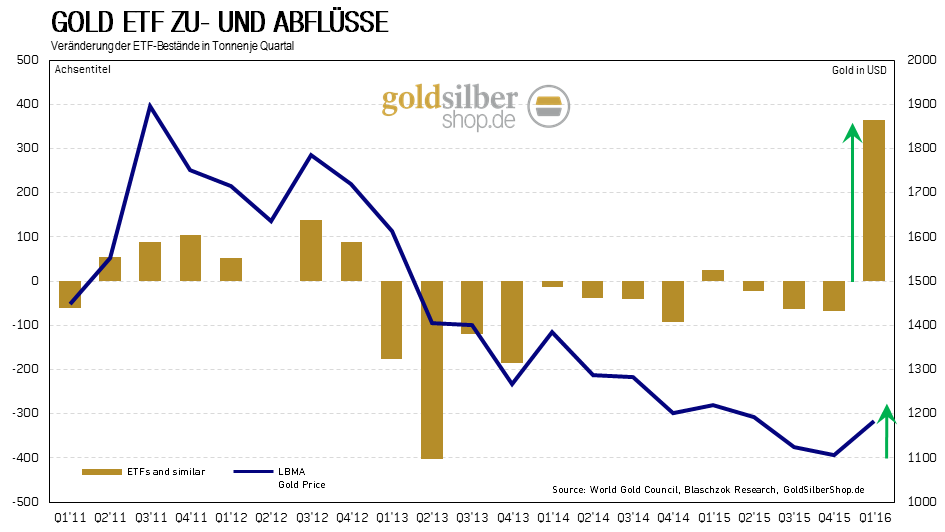

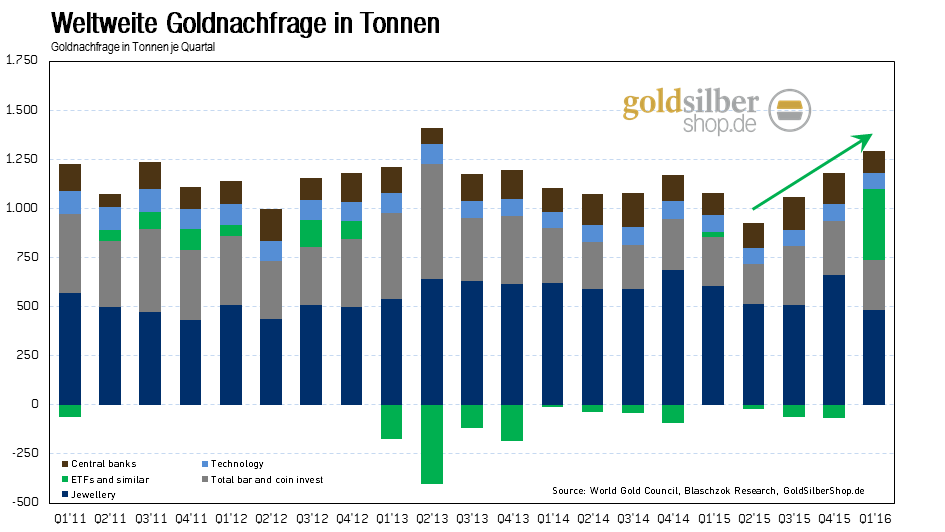

Das World Gold Council veröffentlichte nun die neuesten Statistiken zu Angebot und Nachfrage von Gold, aus denen hervorgeht, dass der starke Anstieg des Goldpreises im ersten Quartal 2016 durch einen Anstieg der physischen Nachfrage um insgesamt 21% auf 1.290t getragen wurde. Dabei waren die Gold-ETFs die größten Sammelstellen für diese enorme physische Nachfrage und sie erfuhren so einen Zufluss von gigantischen 364 Tonnen Gold binnen drei Monaten. Das war der mit Abstand stärkste Zufluss in Exchange Traded Funds (ETFs) seit Anfang 2009.

Im Vorquartal gab es beispielsweise noch einen Abfluss von 67 Tonnen. Die Investmentnachfrage stieg dadurch um 122% auf 618 Tonnen, während in der gleichen Periode des Vorjahres gerade einmal 278 Tonnen nachgefragt wurden. Die Ursache für diesen enormen Anstieg der Nachfrage lag in der Diskussion um reale Negativzinsen bei einer gleichzeitig weltweiten Ausweitung der QE-Programme, die zu Umschichtungen seitens der Finanzindustrie führte, denen angesichts einer strauchelnden Weltwirtschaft die Investmentalternativen fehlen. Die Nachfrage nach Schmuck in Indien und China blieb hingegen nahezu unverändert, während die Nachfrage der Notenbanken mit 109 Tonnen im ersten Quartal ungebrochen stark blieb.

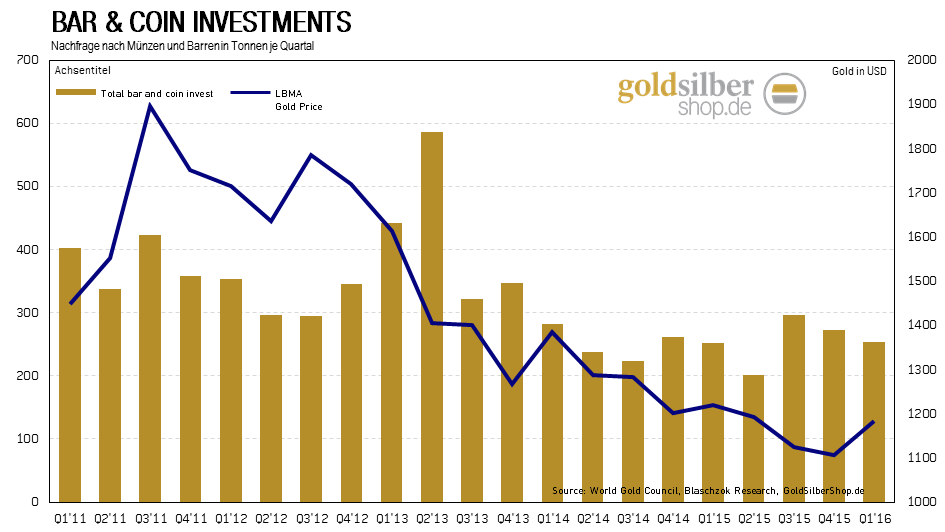

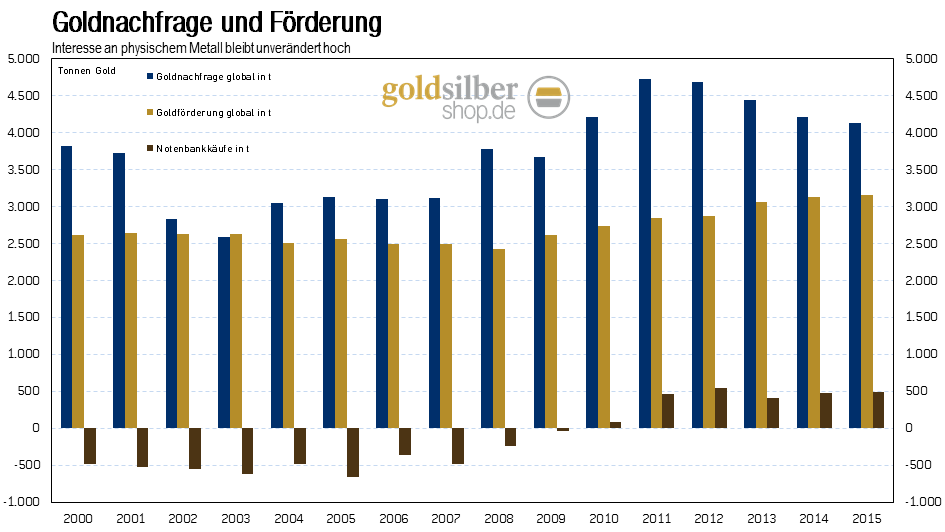

Das Goldangebot sank im vergangenen Jahr auf 4.306 Tonnen, während im Vorjahr noch 4.394 Tonnen produziert wurden. Da sich jedoch die Nachfrage zumindest bis Jahresende um 2% auf nur noch 4.124 Tonnen verringerte (2014: 4.207 Tonnen), gab es ein physisches Überangebot von 182 Tonnen, was eine fundamentale Begründung für den rückläufigen Preis bis Ende Dezember liefert. Die Nachfrage nach Münzen und Barren für das vergangene Jahr blieb trotz der gefallenen Preise nahezu unverändert bei 1.115 Tonnen, wobei jene für Münzen anzog und sich die für Barren abschwächte. Die Notenbanken kauften im vergangenen Jahr 483 Tonnen, was die zweithöchste Menge seit dem Ende des Goldstandards darstellt.

Mehr Silbernachfrage als Angebot in 2015

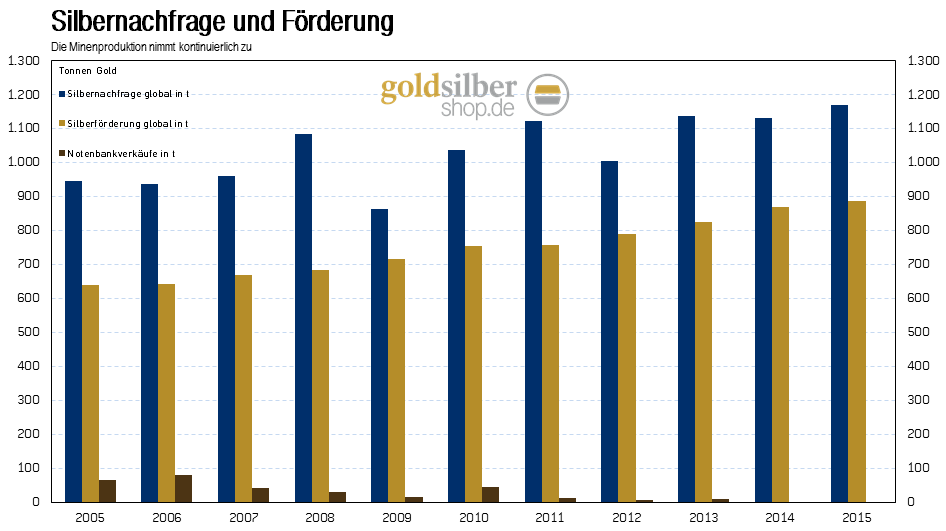

Die neuesten Zahlen des "Silver Institute" zeigen, dass die weltweite Silberminenproduktion im Jahr 2015 um 2% auf 886 Millionen Feinunzen anstieg, was 27.579 Tonnen entspricht. Die Kupferproduktion, bei der Silber als Nebenprodukt gewonnen wird, sorgte für 7% mehr Silberangebot zum Vorjahr und war damit der größte Treiber der Silberproduktion, wobei es die stärksten Zuwächse in Südamerika (5%) und Europa (8%) gab.

Die Cash Produktionskosten fielen um 11% auf 11,47$ je Feinunze. Die Produzenten erhöhten die Absicherungen gegen einen Preisverfall um 7,8 Mio. Unzen (244 Tonnen) auf 39,9 Mio. Unzen (1.213 Tonnen). Die Nachfrage war mit 1.170 Mio. Unzen Silber im Jahr 2015 höher als das Angebot, wodurch es ein Defizit von 129,8 Mio. Unzen gab (4.038 Tonnen). Die Nachfrage nach Münzen und Barren stieg von 236,1 Mio. Unzen auf 292,3 Mio. Unzen, was deutlich zeigt, dass Investoren weiterhin auf das weiße Metall setzen.

Papiermarkt und Physischer Markt für Silber im Vergleich

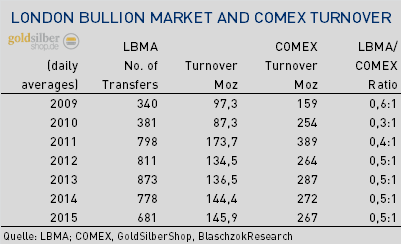

Für OTC Geschäfte ("over the counter") sind keine belastbaren Daten vorhanden, dennoch ist es sehr interessant und aufschlussreich das gehandelte Volumen von Silber am physischen Markt der LBMA in London in das Verhältnis zu dem Papiermarkt der COMEX in New York zu setzen. Die Umsätze am Papiermarkt für Silber waren im vergangenen Jahr lediglich doppelt so hoch wie jene am physischen Markt in London, was viele überraschen dürfte.

Auch in London kommt es nicht bei jedem Geschäft zu der direkten Auslieferung von physischer Ware, denn auch dort finden größtenteils sogenannte "Papiertrades" über "unallocated accounts" statt, die den Besitz an einer gewissen Menge Gold oder Silber in den hiesigen Tresoren verbriefen, wobei es dabei nur zu einem Barausgleich ("Cash Settlement") kommt. Wäre dem nicht so, müssten täglich hunderte LKWs unterwegs sein, um die 4.500 Tonnen Silber, die täglich in London gehandelt werden, zu ihren neuen Eignern zu verbringen.

London ist also ebenso ein Markt, an dem sich Spekulanten tummeln, wobei dort immer die komplette Summe bezahlt werden muss, während am Terminmarkt der COMEX nur ein Bruchteil als Margin eingesetzt bzw. hinterlegt wird. Zudem kann man in London nur verkaufen, wenn man das Silber oder Gold auch wirklich physisch besitzt, während in New York Leerverkäufe möglich sind, auch wenn die Verkäufer nicht eine einzige physische Unze sein Eigen nennt. Dies begrenzt ein Short-Geschäft in London auf den tatsächlichen Besitz an physischer Ware, weshalb für die dauerhafte Manipulation der Edelmetallmärkte auch ein ständiges physisches Überangebot notwendig ist.

Während man an der COMEX nur eine Forderung auf die Auslieferung der Ware erhält, wofür eine Deckung von drei bis fünf Prozent aller Terminkontrakte völlig ausreichend ist, kann man sich in London sicher sein, dass die Edelmetalle in den Londoner Tresoren auch alle vorhanden sind und jederzeit ausgeliefert werden können, sofern die LBMA, die ihr anvertrauten Edelmetalle, nicht auf kriminelle Weise veruntreut, was durch regelmäßige Überprüfungen verhindern werden sollte. In der Regel wird die Ware in London binnen eines Tages von einem "unallocated" zu einem "allocated" Account gebucht und steht bereits am nächsten Werktag zur Abholung bereit, was an der COMEX ein vergleichsweise deutlich höherer Aufwand ist und auch länger dauert.

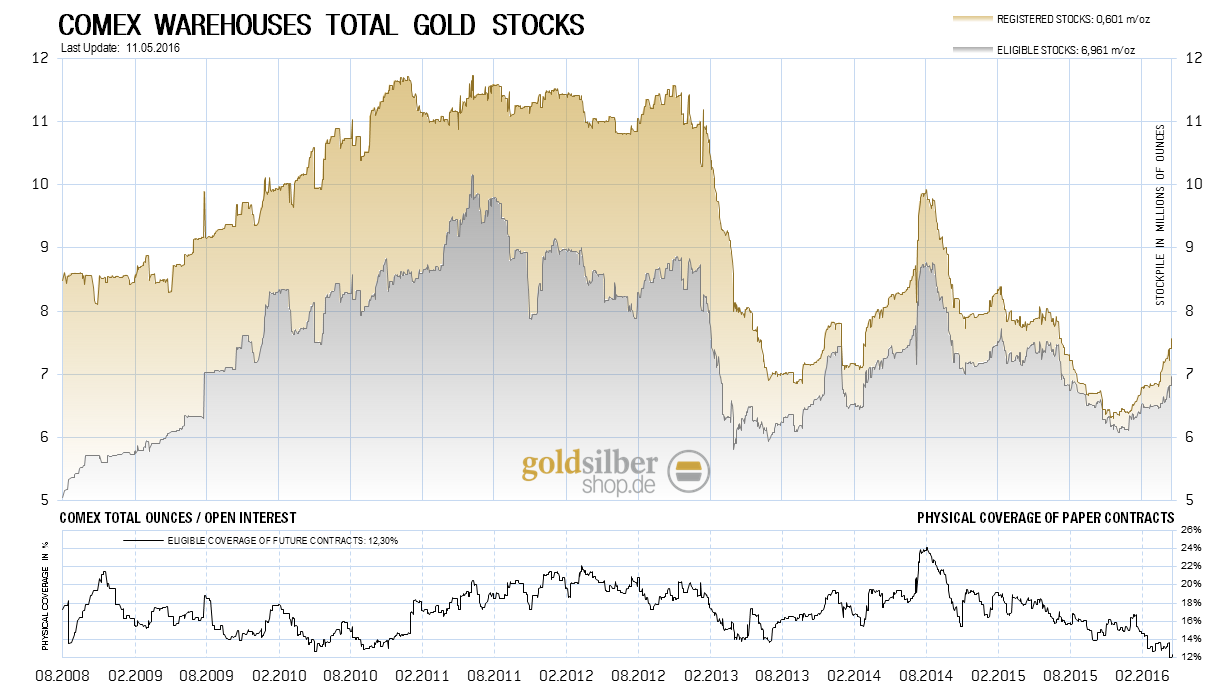

Wirft man einen Blick auf den Terminmarkt der COMEX, wo nur ein Teil des gehandelten Volumens hinterlegt werden muss, so zeigen die dortigen Lagerhausbestände, dass immerhin rund 12% aller Terminkontrakte mit physischer Ware in den Lagerhäusern gedeckt sind. Traditionell benötigt die Terminbörse nur eine Deckung von zwei bis drei Prozent, um an dem Ende eines jeden Verfallmonats all jene zu beliefern, die einen Terminkontrakt wirklich physisch beziehen wollen. 98% der Spekulanten schließen hingegen regelmäßig den auslaufenden Kontrakt vor Laufzeitende und rollen auf einen Kontrakt mit längerer Laufzeit, bevor es zu der physischen Lieferung kommt, wobei sie in diesem Fall einen Barausgleich erhalten.

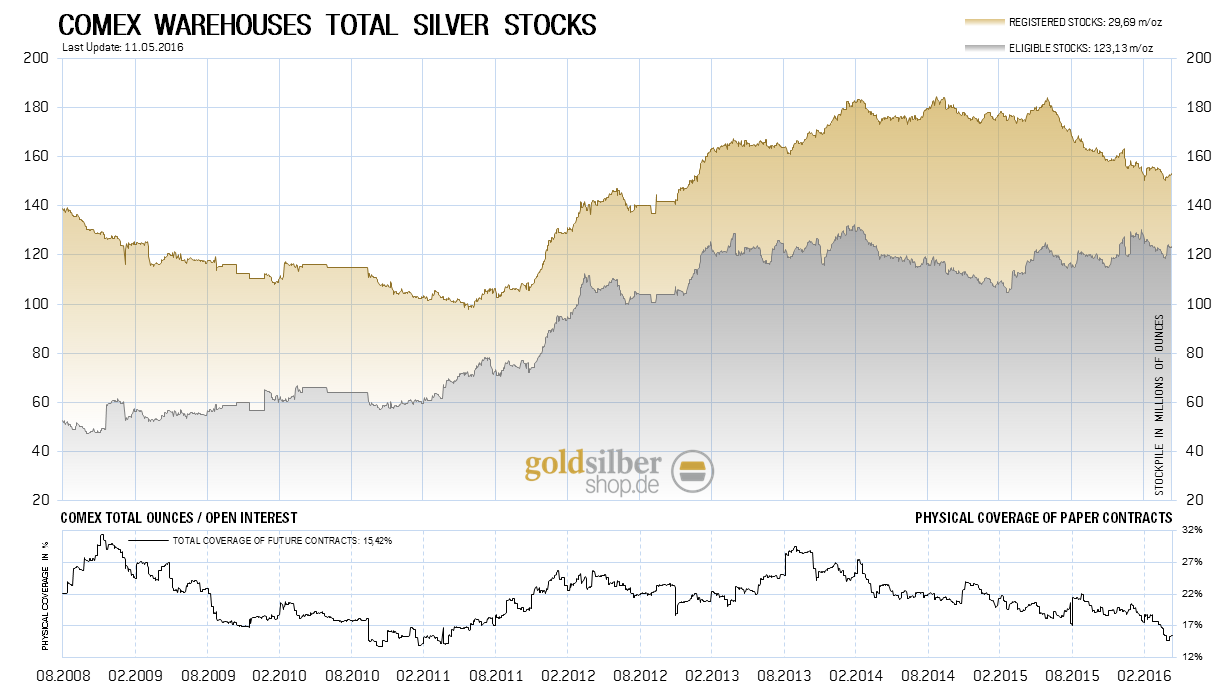

Auch der Terminmarkt für Silber ist mit derzeit 15% in genügendem Maße physisch gedeckt, um allen aktuellen Lieferverpflichtungen nachzukommen.

Der Terminmarkt hat also in etwas das doppelte Handelsvolumen wie der physische Markt in London, mit dem einen Unterschied, dass Kleinspekulanten eher am Papiermarkt in New York unterwegs sind, während die großen Produzenten und Verbraucher sowie die Banken primär am physischen Markt in London tätig sind, wo eine hundertprozentige Deckung aller Handelsaktivitäten gefordert wird.

Technische Analyse zu Platin

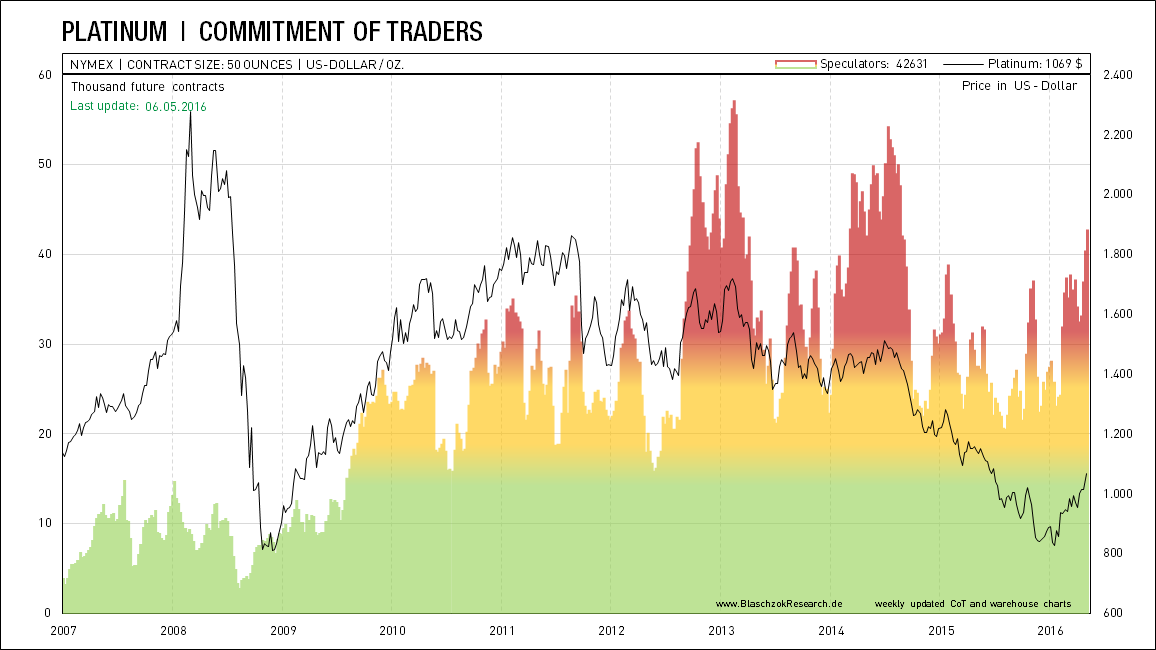

Die wöchentlich von der US-Börsenaufsicht "CFTC" veröffentlichten Terminmarktdaten für Platin zeigen, dass der Preisanstieg noch etwas Luft nach oben hätte, bevor vergleichbare Verkaufsniveaus erreicht werden wie in der Vergangenheit. Die Spekulanten gingen mit dem Ausbruch aus dem Abwärtstrend prozyklisch long, während Shortpositionen massiv reduziert wurden. Alleine die Intermarketanalyse des Gesamtsektors mag einen weiteren Anstieg bis 1.200$ je Feinunze jetzt noch aufhalten. Sollten sich Gold und Silber also stark halten, so wäre ein weiterer Anstieg seitens der Terminmarktdaten möglich, bevor eine Korrektur einsetzen würde.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt ist zwar nicht mehr im Kaufbereich, doch ist noch etwas Luft vorhanden, bevor alle Bullen einseitig positioniert sind.

Platin in US-Dollar

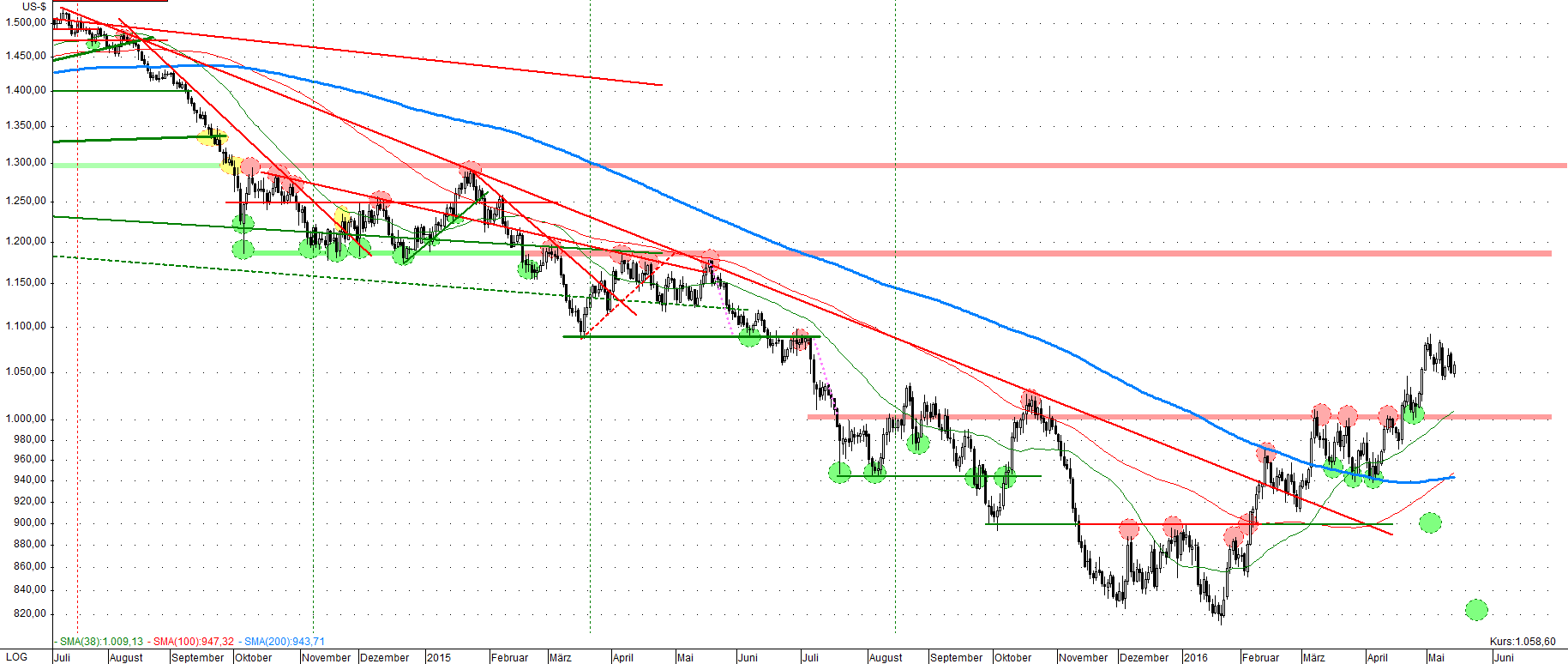

Mit dem Ausbruch aus dem Abwärtstrend erfolgte ein mustergültiger Rücksetzer an den Abwärtstrend und so kam es, dass sich unter dem Widerstand bei 1.000$ eine mustergültige Schulter-Kopf-Schulter Formation bildete, die ein Preisziel bei 1.200$ in den Raum stellt. Man darf also über 1.000$ je Feinunze weiterhin auf der Bullenseite verweilen und sich einen Anstieg bis 1.200$ erhoffen, wo man dann doch erst einmal kurzfristig wieder Gewinne mitnehmen sollte.

Platin in Euro

Auf Eurobasis gelang es Platin nach dem erfolgreichen Test der Unterstützung bei 800 Euro nun den Abwärtstrend zu testen, aus dem es im letzten Jahr gefallen war. Geling die Rückkehr in diesen Abwärtstrendkanal, so wäre ein mittelfristiges Preisziel von 1.150 Euro je Feinunze möglich, bevor es zu einer längeren Konsolidierung kommen dürfte. Langfristig sehen wir hier ganz eindeutig wieder neue Hochs und auf Eurobasis sollte man nicht zu lange warten und besser das Edelmetalldepot mit Platin diversifizieren, denn die EZB schöpft immer weitere Euros aus dem Nichts, weshalb der Preis langfristig steigen muss.