Handelskrieg und Strohfeuer am Goldmarkt

Die amerikanischen Aktienmärkte tauchten zum Wochenbeginn ab, nachdem sich die Hoffnungen auf eine baldige Unterzeichnung der ersten Phase einer Handelsvereinbarung der USA mit China in Luft aufgelöst haben. Bereits Mitte letzter Woche warfen die Chinesen den Amerikanern vor bei den Verhandlungen zurückzurudern, nachdem Trump den Protesten in Hong Kong formal Unterstützung zusicherte. Die Chinesen reagierten darauf mit einem Anlegeverbot für amerikanische Kriegsschiffe im Hafen von Hong Kong, was letztlich auch nur eine Worthülse ist und die USA aufgrund reichlicher Alternativen nicht wirklich trifft.

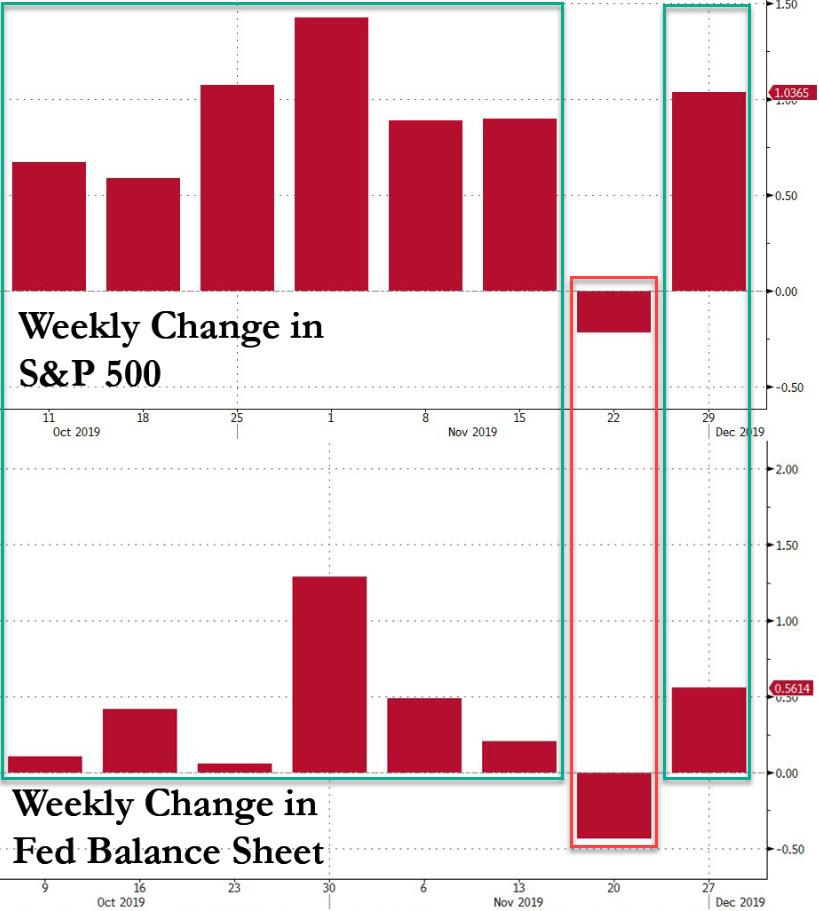

Aus dem Nichts tauchte der Handelskrieg wieder auf, was die Aktienmärkte sofort unter Druck brachte. Der Goldpreis konnte dadurch einen mittelfristigen Abwärtstrend brechen und bis an den Widerstand bei 1.484$ ansteigen, wo dieser heute bereits wieder scheiterte. Die Aktienmärkte stiegen in den vergangenen Wochen wegen dem neuen QE-Programm der FED und der Hoffnung auf einen Handelsdeal auf ein neues Allzeithoch, nach dem Motto „Buy the roumors and sell the facts“. Dass es primär das QE-Programm ist, dass den Aktienmarkt stützt, sieht man am Vergleich der wöchentlichen Bilanzverlängerung der FED zur Kursentwicklung des S&P500.

Quelle: zerohedge.com

Quelle: zerohedge.com

In den letzten sechs Monaten handelte der Goldpreis diametral gegensätzlich zum haussierenden Aktienmarkt. Immer dann, wenn die Aktienmärkte nachgaben, konnte der Goldpreis kurz nach oben ausbrechen. Übergeordnet haussiert der Aktienmarkt jedoch aufgrund der Stützung der FED, während sich der Goldmarkt in einer mittelfristigen Abwärtsbewegung bzw. in einer Korrektur des vorherigen starken Preisanstiegs befindet.

Der Goldpreis entwickelte sich in den vergangenen Monaten diametral gegensätzlich zum Aktienmarkt

Der Goldpreis entwickelte sich in den vergangenen Monaten diametral gegensätzlich zum Aktienmarkt Trump tönte kürzlich noch, dass ein Handelsdeal unmittelbar vor der Unterzeichnung stünde und dies der beste Deal würde, den es für die USA jemals gab. Zu Wochenbeginn äußerte sich Trump jedoch gegensätzlich, als er sagte, dass es „womöglich besser wäre mit einem Handelsdeal bis nach den US-Wahlen im nächsten Jahr zu warten“. Von „kurz bevorstehend“ zu „in zwölf Monaten“ ist ein Sprung, den die Märkte nicht erwartet hatten, weshalb sofort Gewinnmitnahmen einsetzten.

Auf der anderen Seite denkt die US-Regierung über eine Senkung der Einkommenssteuer nach, um den Konsum der Amerikaner noch einmal zu reaktivieren und den Konjunkturaufschwung ein letztes Mal bis in eine zweite Amtszeit hinein zu verlängern. Trumps Chancen auf einen Sieg stehen und fallen mit einem weiteren Hinauszögern der Rezession bis nach den Wahlen im November 2020.

Wir spekulieren genau darauf, dass Trump und die FED alle Strippen ziehen werden, um eine Wiederwahl zu ermöglichen. Dies impliziert einen weiterhin haussierenden Aktienmarkt und die Konjunktur stützende Maßnahmen. Die Edelmetalle, mit Ausnahme von Palladium, dürften es in diesem Umfeld schwer haben, ihre diesjährigen Höchststände zu überwinden. Die Terminmarktdaten zeigen bereits, dass der Goldpreis seit seinem Hoch in der Spitze um fast einhundert Dollar fiel, ohne dass eine nennenswerte Bereinigung der Spekulation einsetzte. Dies bedeutet, dass das Sentiment immer noch extrem bullisch ist und bis dato keiner das Handtuch warf. Wie die Lemminge kaufen die Spekulanten am Goldmarkt jeden Rücksetzer, weshalb wir erwarten, dass der kommende CoT-Report mit Stichtag Dienstagabend, der am kommenden Freitagabend veröffentlicht wird, dies mit einer weiteren Verschlechterung zeigen wird.

Bundesbankpräsident warnt vor Rezession und Blasen

Der praktisch machtlose Bundesbankpräsident Jens Weidmann hatte vergangene Woche einerseits vor den unerwünschten Nebenwirkungen der lockeren Geldpolitik gewarnt und andererseits vor einer Rezession, die eine Gefahr für die Bankensystem darstellen könne. Weidmann sagte, in einer Rezession "könnten wieder mehr Kredite ausfallen und zugleich die Sicherheiten an Wert verlieren". Aufgrund der niedrigen Risikovorsorge der Banken würden die entstehenden Verluste schneller auf das Eigenkapital der Geldhäuser durchschlagen.

Das weiß die EZB längst, weshalb sie mit dem neuen QE-Programm seit November die Banken bereits stützt und die Zinsen drückt. Die Unterkapitalisierung der Banken in den USA hatte kürzlich erst zu den Problemen am Repomarkt geführt, aufgrund derer die US-Notenbank bis mindestens Mitte des nächsten Jahres die Banken und Zinsen mit Liquidität stützen will. Das Kreditgeldsystem ist zu stark gehebelt und die Null- und Negativzinsen haben zu gigantischen Fehlallokationen in der Wirtschaft geführt. Dies erkannte auch Weidmann in der vergangenen Woche und konstatierte, dass die Geldpolitik „wohl ihren Anteil“ am Anstieg der Immobilienpreise haben würde.

Natürlich gibt es bei Null- und Negativzinsen auch eine Blase am Immobilienmarkt, die offensichtlich platzen muss und wird, sobald die Zinsen wieder auf normale Renditen von 6% oder deutlich darüber ansteigen werden. Ob dann immer noch so viele neue Häuser gebaut werden, wenn die Kreditzinsen bei über 10% liegen?

Es ist schon etwas merkwürdig, wenn ein Notenbanker einerseits vor Wirtschaftsrisiken und Blasen warnt und andererseits die Geldpolitik verurteilt, deren Gegengift auf diese Probleme schon immer die Druckerpresse war. Die Notenbanken werden weiter ihre primäre Aufgabe erfüllen und die Geldbasis entsprechend dem Schuldenwachstum ausweiten, um einen Bankrott des Bankensystems zu verhindern. Dies wird weiter auf Kosten der Steuerzahler geschehen und entgegen der Aussage Weidmanns, wonach die langfristigen Auswirkungen der unkonventionellen Geldpolitik nicht erforscht wären, ist das Ende dieser Politik wohl bekannt.

Auf das Drucken und das Umverteilen des Kapitalstocks folgt immer eine Wirtschaftskrise, sowie gesellschaftliche und politische Umwälzungen. Im besten Fall wird die staatliche Fiat-Währung ähnlich den siebziger Jahren um 90% real an Kaufkraft verlieren über die nächste Dekade und im schlimmsten Fall folgt aufgrund einer Interventionsspirale eine Hyperinflation, wie in Zimbabwe, Venezuela oder der Weimarer Republik. Das Ende der Reise steht fest, weshalb man Gold und Silber kaufen sollte, nur wissen wir noch nicht, wie schnell es vonstattengehen wird.

Technische Analyse zu Palladium: Auf zu neuen Allzeithochs!

Terminmarkt: Das Defizit hält an – Palladium zeigt weiterhin relative Stärke

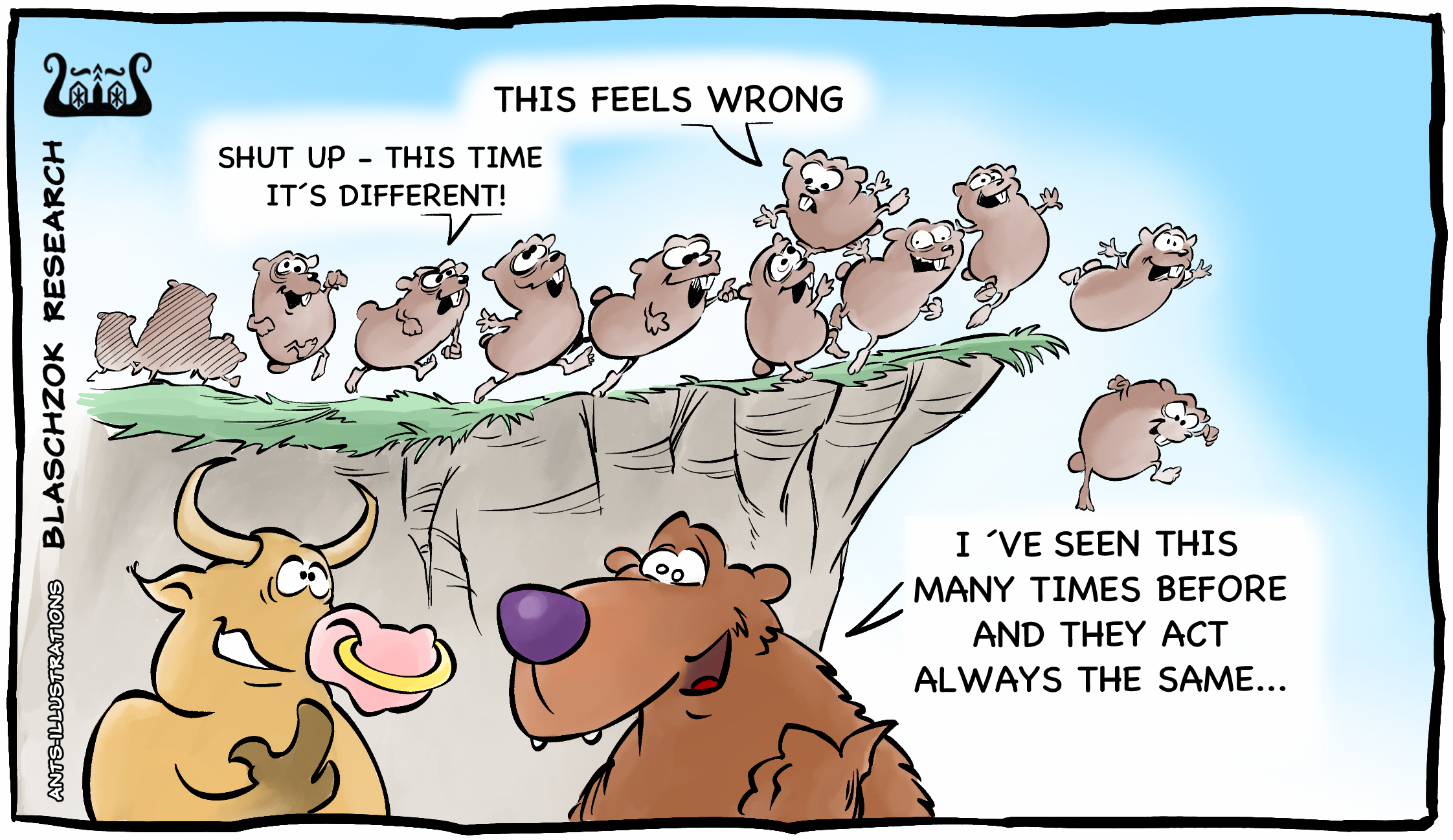

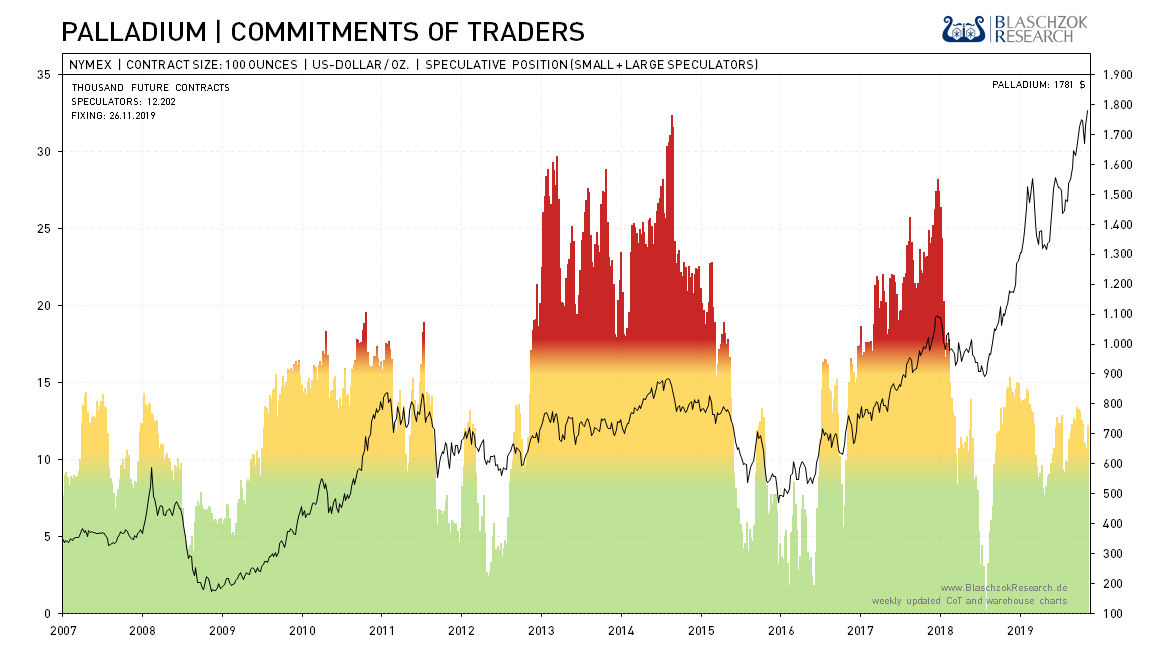

Der CoT-Report für Palladium spiegelt das persistente Defizit in diesem Markt wider. Grundsätzlich sind die Spekulanten mit 12 Tsd. Kontrakten netto-long positioniert, was eigentlich eher neutral wäre. Die neuesten Daten bestätigen jedoch, dass das Defizit am physischen Markt unvermindert vorhanden ist. Zum Vormonat zeigt sich deutliche relative Stärke, weshalb jeder Rücksetzer eine Nachkaufgelegenheit bleibt. Der Preis wird mittelfristig weiter ansteigen und neue Allzeithochs erreichen, solange das Defizit am physischen Markt anhält.

Der CoT-Index für Palladium verharrt mit 57 Punkten weiterhin im neutralen Bereich

Der CoT-Index für Palladium verharrt mit 57 Punkten weiterhin im neutralen Bereich  Die einfache Darstellung zeigt, dass sich die Position der Spekulanten immer noch im neutralen gelben Bereich befindet

Die einfache Darstellung zeigt, dass sich die Position der Spekulanten immer noch im neutralen gelben Bereich befindet Palladium: Rücksetzer bilden weiterhin Nachkaufgelegenheiten

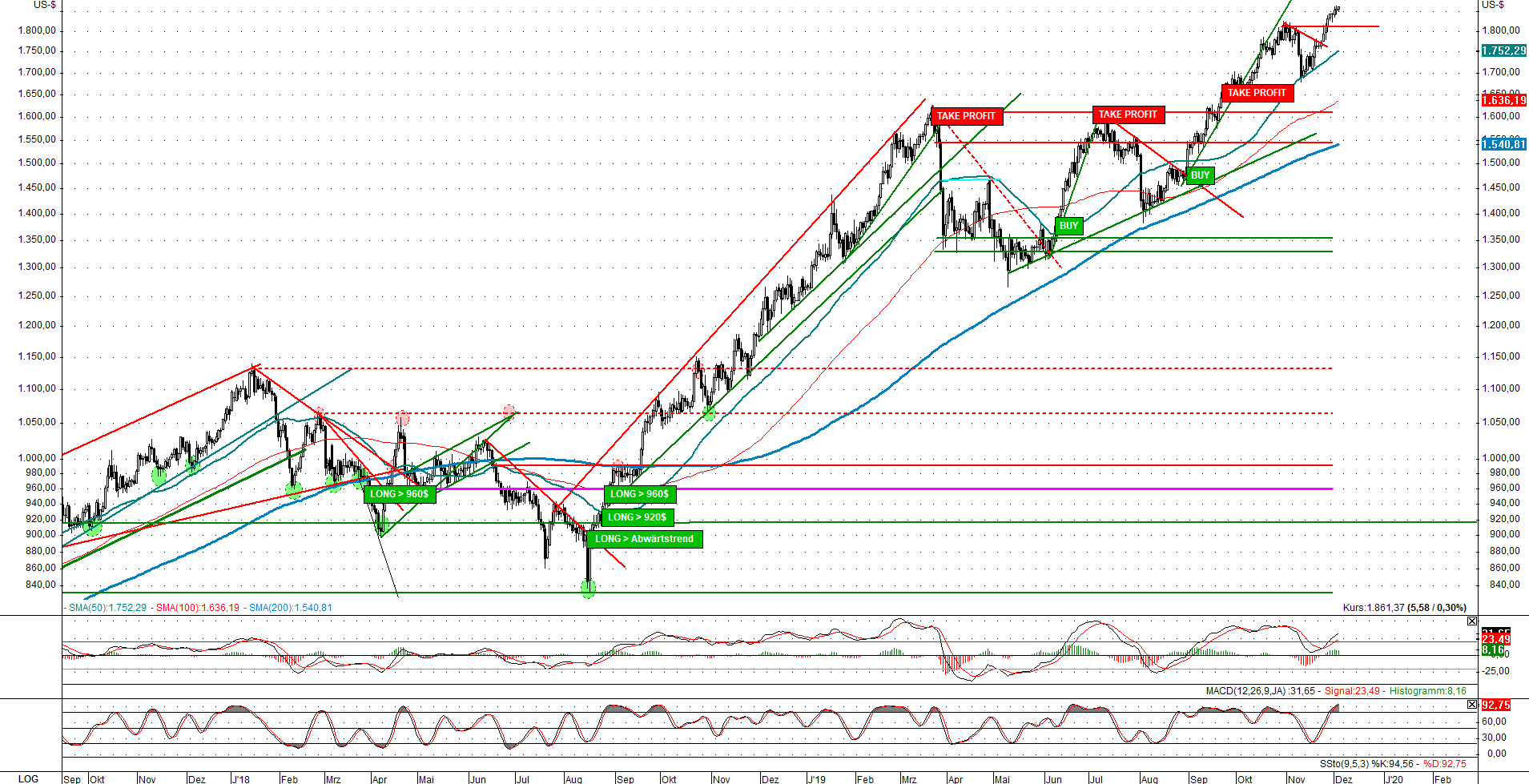

Der Palladiumpreis stieg auf ein neues Allzeithoch von 1.867$ je Feinunze. Nachdem der Goldpreis in den vergangenen Wochen unter Druck geraten war und im Tief auf 1.445$ fiel, warfen auch einige Bullen am Palladiummarkt das Handtuch, was zu einem kurzfristigen Rücksetzer auf 1.678$ führte. Die Korrektur des starken Anstiegs dauerte gerade einmal zwei Handelstage, bevor die Bullen die Bären wieder verprügelten und in die Flucht schlugen. Seither haben die Bullen wieder die Oberhand und den Preis auf ein neues Allzeithoch getrieben.

Wir hatten auf einen Rücksetzer bis ca. 1.600$ gehofft, doch ist das Defizit am Palladiummarkt ist so stark, dass Verbraucher diesen kleinen Rücksetzer sofort für Käufe nutzten. Charttechnisch ist Palladium oberhalb von 1.800$ long und könnte durchaus auf über 2.000$ ansteigen in den kommenden Wochen und Monaten. Sollte der Palladiumpreis noch einmal korrigieren, da es mit den anderen Edelmetallen kurzzeitig abverkauft würde, so bietet dies eine Chance für kurzfristig sichere Gewinne, indem man diesen Rücksetzer für neue Käufe nutzt. Solange das Defizit am physischen Markt fortbesteht, solange wird der Palladiumpreis tendenziell weiter ansteigen.

Interessant bleibt, dass Spekulanten weiterhin nicht die Preistreiber sind, sondern das physische Defizit am Markt ausschließlich dafür verantwortlich ist. Die ETF-Bestände hatten im Sommer Mehrjahrestiefs erreicht und stiegen seither wieder an. Kommen Spekulanten jetzt verspätet darauf in Palladium zu investieren, dann könnte sich das Defizit noch einmal verschärfen. Auch die Ankündigung neuer Steuersenkungen in den USA sowie weitere QE-Maßnahmen könnten den Konjunkturzyklus noch einmal etwas verlängern und so die Nachfrage nach Palladium weiter auf hohem Niveau halten.

Der Preisanstieg bei Palladium kennt kein Halten

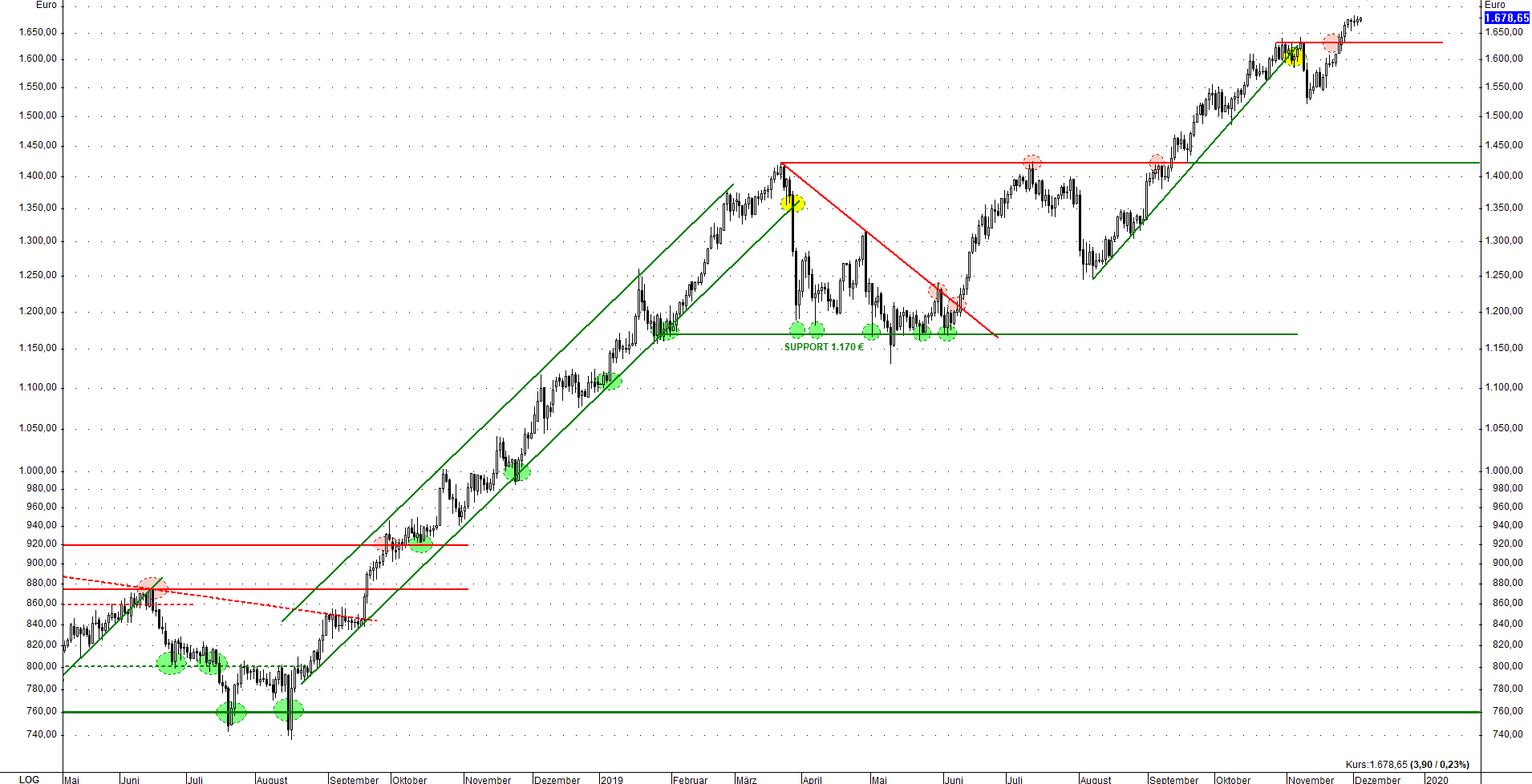

Der Preisanstieg bei Palladium kennt kein Halten Die charttechnische Lage für Palladium in Euro ist ähnlich der in US-Dollar, jedoch mit dem Unterschied, dass der Chart in Euro schöner zu lesen ist. Nach dem Bruch des kurzfristigen Aufwärtstrends fiel die Korrektur winzig aus. Wir hatten auf einen Rücksetzer bis 1.450€ gehofft, um dort den Schnäppchenpreis zu sichern und schnell 200€ je Feinunze Gewinn machen zu können, da wir mit schnellen neuen Allzeithochs bereits gerechnet haben. Leider war die Korrektur nach zwei Handelstagen bereits vorbei und Palladium kämpfte sich mittlerweile wieder auf ein neues Allzeithoch, während wir diesmal auf der Seitenlinie standen und dem Preisanstieg zusahen. Die Stärke des Palladiumpreises ist extrem und spiegelt das Defizit am physischen Markt wider. Seitdem Palladium über sein Allzeithoch ansteigen konnte, ist Palladium über 1.650€ wieder prozyklisch long und das bleibt es, bis diese Marke wieder unterschritten wird.

Über 1.650€ ist Palladium wieder long und das erneute prozyklische Kaufsignal intakt

Über 1.650€ ist Palladium wieder long und das erneute prozyklische Kaufsignal intakt