Inflation oder Deflation? Gold und Minenaktien steigen

Nachdem sich im März die Krise in China überraschend in einen Sieg über die Pandemie wandelte, der kurze Zeit später zu einem relativ schnellen Hochfahren der chinesischen Wirtschaft führte, hatten wir eine Blaupause für einen möglichen Fahrplan der Krise in Europa und den USA. Vorherige Worst Case Szenarien wurden unwahrscheinlich und wir wurden schnell relativ optimistisch im Vergleich zum Rest des Marktes, der erst am Anfang einer Panik stand. Spätestens mit dem unlimitierten Kaufprogramm der US-Notenbank sollte eigentlich klar gewesen sein, dass es keinen ähnlichen Verlauf der Krise wie 2007/2008 geben würde, geschweige denn wie in den Rezessionen der letzten einhundert Jahre.

Klickködern (Clickbaiting) dürfte einer der Gründe sein, warum sich viele Ökonomen und Analysten mit Untergangsprognosen überboten hatten und diese teilweise bis heute verbreiten. Je mehr Aufmerksamkeit, desto mehr Geld für Bücher und Honorare für Auftritte – ob die Analyse mit der Realität mithält, war zweitrangig. Nur eine von vielen absurden Behauptungen war bzw. ist die des deflationären Crashs im März oder gar eines Credit Crunch (Kreditklemme), die es beide bis dato nicht gab.

Ja, das Kreditgeldsystem war zu hoch gehebelt, was die Probleme am Repomarkt im vergangenen September zeigten, als die Zinsen am kurzfristigen Ende in den zweistelligen Bereich sprangen. Diese steigenden Zinsen hätten langsam durch eine Zunahme von Kreditausfällen langsam über ein bis zwei Jahre hinweg zu einer echten Deflation und erneuten Bankenkrise entwickeln können, doch lieferte die US-Notenbank mit ihren Eingriffen am Repomarkt die klare Botschaft, dass sie das nicht zulassen wird. Sofort nachdem die Angst vor einer Pandemie aufgrund der medialen Berichterstattung über Italien begann und die Aktienmärkte einbrachen, startete die FED die Rekapitalisierung des Bankensystems über die Reflationierung des Kreditgeldsystems. Der Einbruch des Aktienmarktes war allein auf die Einpreisung einer lang andauernden Pandemie mit einem Angebots- und Nachfrageschock zurückzuführen. Nachdem die Notenbanken eingriffen hätte keine Kaskade an Kreditausfällen zu diesem Zeitpunkt mehr das Bankensystem in Gefahr bringen können. Dennoch wurde die Panik absichtlich oder unwissentlich nach Trittbrettfahrermanier überall geschürt und der deflationäre Crash, der Aktienbärenmarkt und die Hyperinflation ausgerufen.

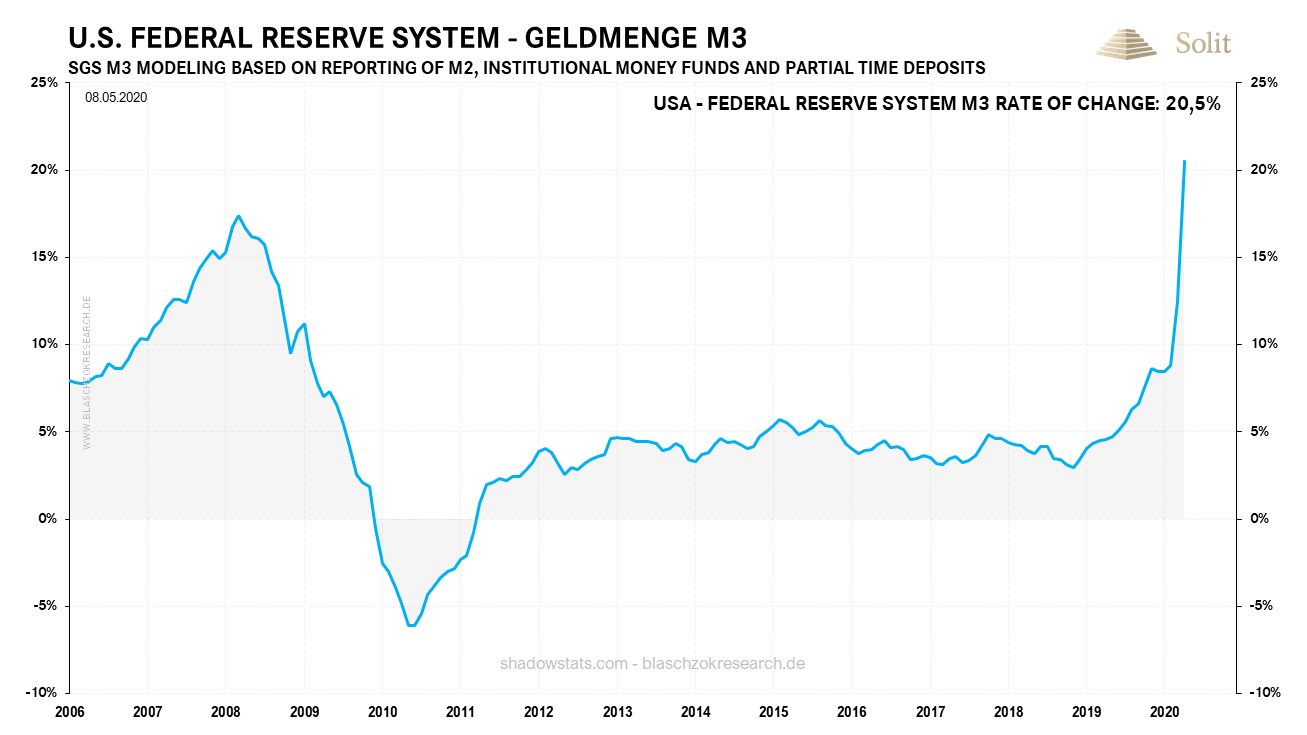

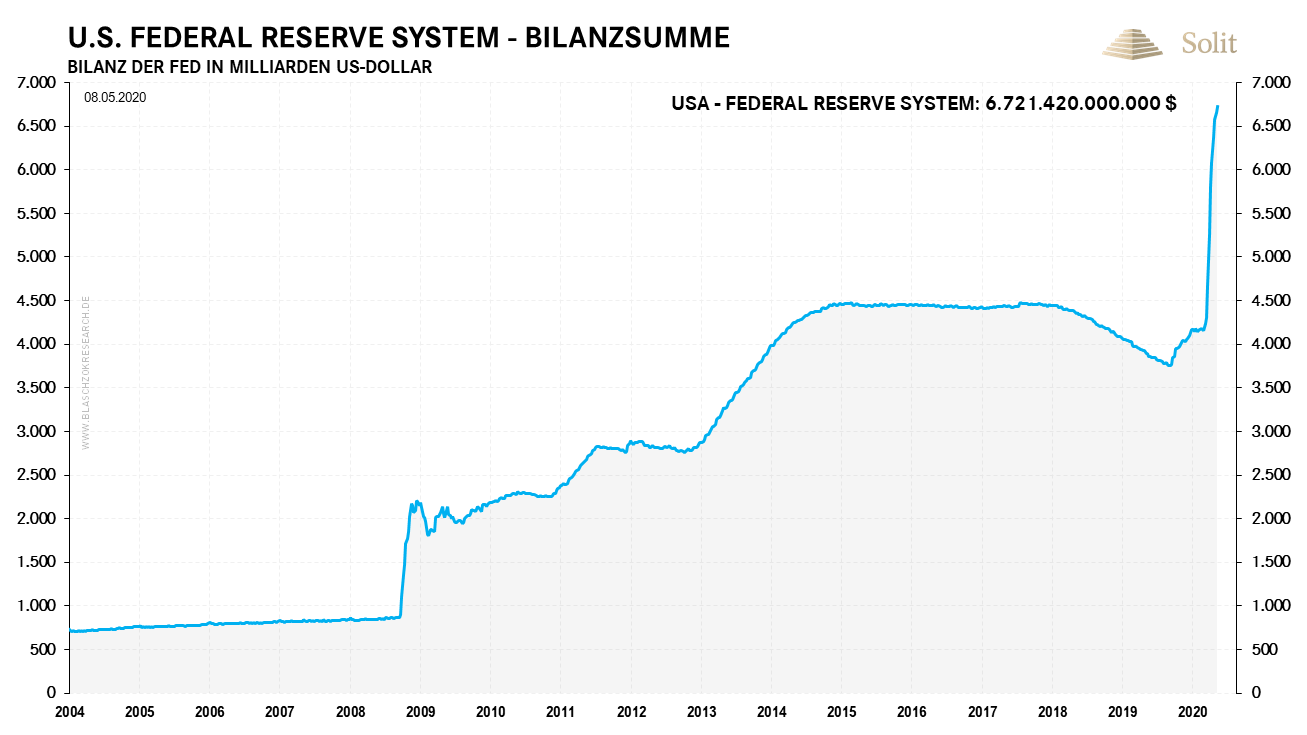

Folgender Chart zeigt die Entwicklung der US-Geldmenge M3, die von shadowstats.com weiterberechnet wird. Sie zeigt eine steigende Geldmenge M3, was zu erwarten war, angesichts dem sofortigen Eingreifen der US-Notenbank, was klar zeigt, dass es niemals eine Deflation gab. Der zweite Chart zeigt die Bilanzsumme der US-Notenbank, die die aktuell laufende Rekapitalisierung des Systems deutlich vor Augen führt. Sieht man sich die Entwicklung der Geldmenge M3 von 2008 bis Ende 2009 an, so sieht man hingegen eine echte Kontraktion der Geldmenge – eine Deflation.

Auf den Einbruch des Immobilienmarktes 2007 folgten Kreditausfälle, die wiederum andere Unternehmen in Bedrängnis brachten und langsam eine Kaskade an Bankrotten nach sich zogen, worauf die Banken die Kreditvergabe einschränkten, bis es irgendwann zu einer echten Kreditklemme kam. Dieser Prozess schreitet relativ langsam über viele Monate voran bzw. würde dieser Prozess in einem Goldstandard über Jahre so lange andauern, bis die Kreditexzesse im System und die Fehlallokationen in der Wirtschaft gänzlich bereinigt wären.

All das sahen wir weder in diesem Jahr noch im letzten Jahr. Die Weltwirtschaft stand jedoch am Anfang des Prozesses, ähnlich wie in 2007.

Von einer Deflation ist in den USA in der Geldmenge M3 nichts zu sehen

Von einer Deflation ist in den USA in der Geldmenge M3 nichts zu sehen  Es wird mehr Zentralbankgeld in das System gepumpt, als sich durch Kreditausfälle in Luft auflöst

Es wird mehr Zentralbankgeld in das System gepumpt, als sich durch Kreditausfälle in Luft auflöst Der Einbruch des Aktienmarktes Ende 2018 und letztlich der Anstieg der Zinsen am kurzfristigen Ende waren die letzten Warnsignale, dass eine Rezession unmittelbar bevorstand. Es verwundert daher nicht, dass die Notenbanken weltweit die Gunst der Krise nutzten, um sofort die Geldschleusen zu öffnen und eine Rekapitalisierung des Giralgeldsystems/Zirkulationskreditsystems zu beginnen, bevor eine erneute Krise und somit eine Gefahr für Politik und Bankensystem überhaupt entstehen konnte. Die Behauptung, es hätte einen deflationären Crash gegeben oder gar eine Kreditklemme ist definitiv falsch. Man muss jedoch konstatieren, dass sich aus dem Shutdown eine solche Krise hätte entwickeln können, wenn die Notenbanken nicht interveniert hätten. Eine Hyperinflation ist ebenso unrealistisch, es sei denn, Regierungen würden den Shutdown noch bis Jahresende prolongieren und die Wirtschaft gänzlich über die Druckerpresse finanzieren, wovon Deutschland meilenweit entfernt ist. Immerhin sorgen nebst den geldpolitischen Programmen zusätzlich die Fiskalprogramme und Soforthilfen dafür, dass das Zentralbankgeld auch unten beim Verbraucher ankommt, was zwar eine gewisse Inflation erzeugt, jedoch die Rekapitalisierung unterstützt. Das der Staat für die Kredite der Banken bürgt, gibt es für die Banken, trotz Unternehmenspleiten, keinen Grund mehr die Kreditvergabe einzuschränken, denn das Moral Hazard liegt jetzt beim Steuerzahler.

Ein Vergleich der aktuellen Krise mit der von 2000-2003 oder gar mit Zeiten des Goldstandards war und ist völlig fehlplatziert, ebenso wie die Ausrufung einer Kreditklemme im März. In den vergangenen Krisen des 20. Jahrhunderts gab es keine Fiskalprogramme, keine Bail Outs und keine QE-Programme. Vergleicht man die aktuelle Krise mit der von 2007/2008, dann befanden sich Wirtschaft und Kreditgeldsystem Anfang des Jahres 2020 an einem ähnlichen Punkt wie am Anfang der Immobilienkrise von 2007. Mit dem Eingreifen der Notenbanken gab es dann jedoch einen Sprung zu Dezember 2008, als damals QE1 gestartet wurde.

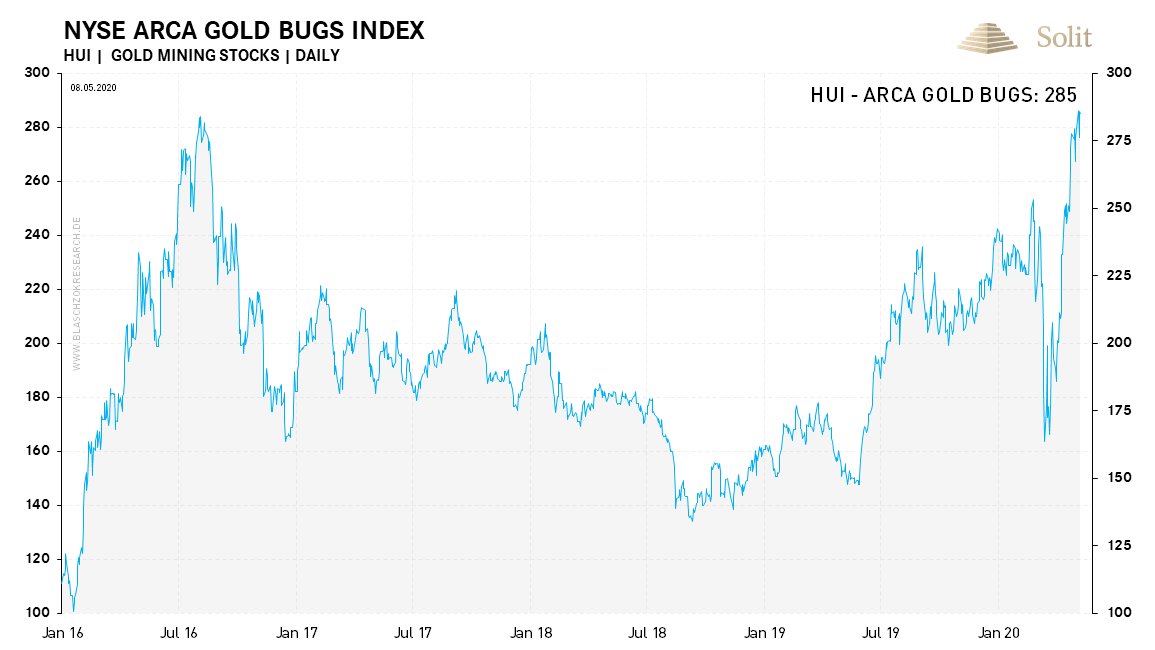

Mit dem ersten QE-Programm hatte das Smart Money Aktien und Edelmetalle gekauft und der breite US-Aktienmarkt anhand des S&P 500 stieg daraufhin um 400% in den nächsten zehn Jahren an. Interessant ist, dass der S&P500 nach dem Start des QE-Programms damals noch einmal das letzte Verlaufstief unterbot und die zittrigen Hände aus dem Markt schüttelte, während der HUI Goldminenindex schon vor Bekanntgabe des QE-Programms sein Tief ausgebildet hatte und von da an von 150 Punkten im Tief auf 600 Punkte binnen zwei Jahren anstieg.

Ich erhielt Mitte März einige Anrufe von Investoren, die in Panik ihre Goldminen bei etwa 170 Punkten im HUI verkauft hatten, nachdem der HUI 2-3 Wochen zuvor noch bei 260 Punkte stand. Aufgrund der oben genannten Zusammenhänge und den QE-Programmen der Notenbanken, riet ich zum sofortigen Rückkauf der Positionen, da wir wie in 2008 eine ähnliche Entwicklung von Gold, Silber und Minenaktien erwarteten. Mittlerweile stieg der HUI wieder auf 280 Punkte. Gemeinsam mit meinen Abonnenten hatten wir vor dem Einbruch die Minen glattgestellt und im Bereich um die 170 Punkte im HUI unsere Positionen wieder zurückgekauft. Nur durch die richtige Einordnung der Krise und der Zusammenhänge waren wir mutig und kauften die Minen und den Standardaktienmarkt zum Tief. Goldminen sind und waren nie Witwen- und Weisenpapiere, da sie sehr volatil sind und ohne aktives Trading langfristig keine gute Rendite brachten in den letzten 50 Jahren.

.png) Indiana Bull und Bear auf der Suche nach der 1.000% Minenaktie

Indiana Bull und Bear auf der Suche nach der 1.000% Minenaktie  Die Gold- und Silberminenaktien fielen im März um 45% und stiegen danach sofort wieder um 90% an

Die Gold- und Silberminenaktien fielen im März um 45% und stiegen danach sofort wieder um 90% an Minenaktien empfehlen wir daher nicht als Medium zur Altersvorsorge, sondern primär Gold und auch Silber. In Minen sollte man erst investieren, wenn man abgesichert ist und Geld übrig hat, um die hohe Volatilität bei entsprechendem Risiko zu nutzen und so ggf. eine Outperformance zu erzielen.

Weltweit enden aktuell die Shutdowns und aktuell scheint es, als könnte die Weltwirtschaft dieses Mal noch mit einem Schreck und einer Geldflut davonkommen. Natürlich sind die verfassungsfeindlichen Angriffe auf die Grundrechte der Menschen weltweit ein Übel, das ich verurteile und allen Grund zur Besorgnis gibt, doch soll das nicht das Thema dieser Analyse sein. Entgegen der Krise von 2008 haben die Menschen diesmal nicht das Vertrauen in das Bankensystem verloren. Die Schuld an der Krise trägt in den Köpfen der meisten Menschen das Virus oder der Shutdown. Dass die Weltwirtschaft vor einer schlimmeren Krise wie 2007/2008 stand, ist den Wenigsten bewusst. Die Gefahren im Kreditgeldsystem wurden gebannt, während viele Unternehmen einen Bail Out erhalten, während einige hoch verschuldete Zombie-Unternehmen noch bankrottgehen werden. Dieser Prozess wird sich noch längere Zeit vollziehen, doch darf man die Entwicklung der Realwirtschaft, die real tatsächlich noch einige Zeit kontrahieren dürfte, nicht mit der Entwicklung am Aktienmarkt verwechseln. Der amerikanische Aktienmarkt kann aufgrund der Liquidität der Notenbanken womöglich sein Niveau halten oder gar auf neue Hochs in diesem Jahr vor den US-Wahlen ansteigen, während sich die Weltwirtschaft weiter in der Rezession befindet. Im nächsten Jahr könnte eine Ernüchterung bei den Unternehmensgewinnen womöglich einen zweiten Einbruch am Aktienmarkt, wenn die Zinsen steigen, was jedoch typisch für das stagflationäre Umfeld wäre, das ich seit Jahren für diese Krise prognostizieret habe.

All das bedeutet jedoch Inflation und steigende Preise für die Bevölkerung, deren Ersparnisse gleichzeitig entwertet werden. Während sich die Bilanzen der Notenbanken ausweiten, werden die Edelmetallpreise langsam durch die Decke gehen, entsprechend der Abwertungen der staatlichen Fiat-Währungen und womöglich darüber hinaus. Gold und Silber werden sich in dieser kommenden Stagflation besser entwickeln als die Aktienmärke, weshalb diese beiden Edelmetalle den perfekten sicheren Hafen darstellen, der zusätzlich noch reale Gewinne bescheren wird. 2.000 € je Feinunze halten wir in diesem Jahr durchaus für möglich. Die Bank of America sieht den Goldpreis im kommenden Jahr bis auf 3.000 $ ansteigen, was angesichts der Unterbewertung von Gold ein längst überfälliger Anstieg wäre, wobei diese Schätzung der Bank of America schon eher einen Schuss ins Blaue darstellt, während wir uns lieber und besser am mittelfristigen Trading orientieren. Wir empfehlen weiterhin Gold zu kaufen, denn angesichts der gigantischen Gelddruckprogramme der Notenbanken muss und wird der Goldpreis in den nächsten Jahren weiter stark ansteigen!

Analyse zu Gold – Weiterhin hohe ETF-Nachfrage stützt den Goldpreis

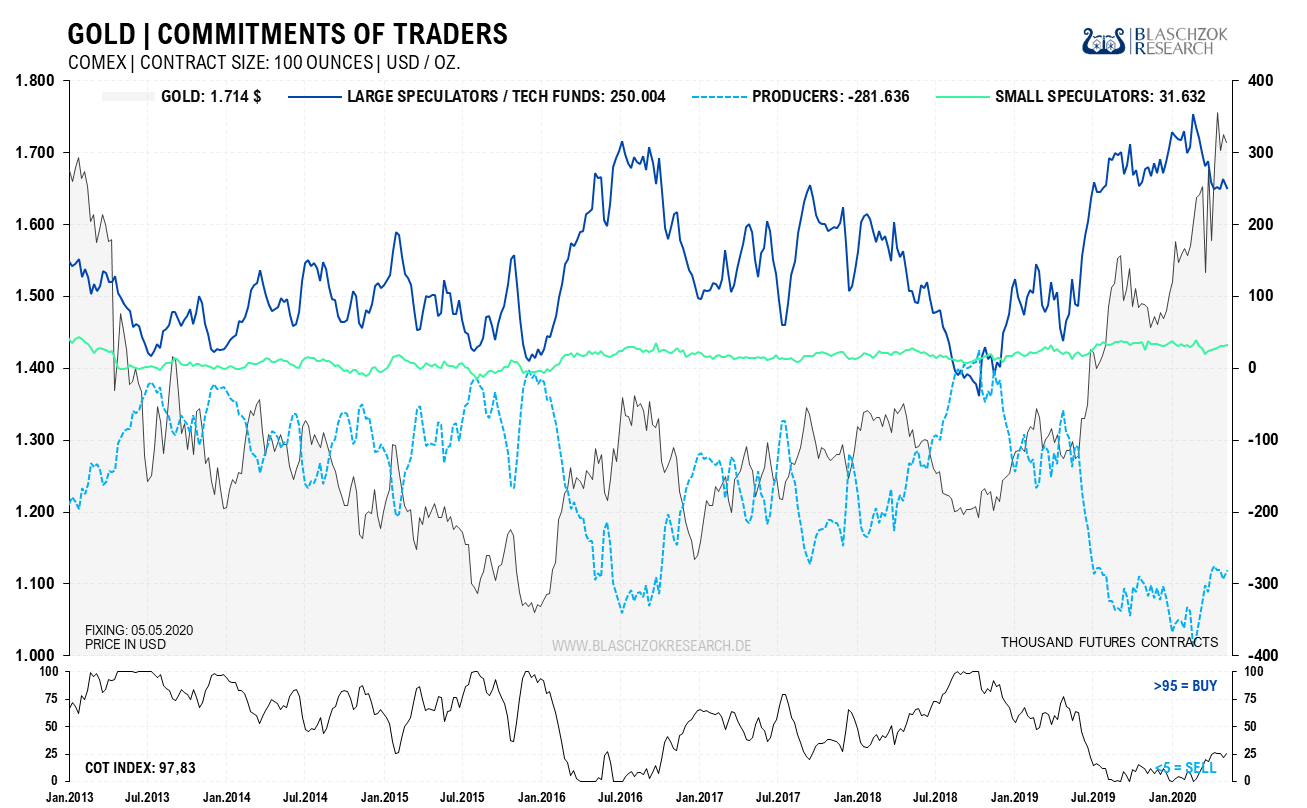

Terminmarkt: Neutral zur Vorwoche – zu den letzten Monaten zeigt sich relative Stärke

Der Goldpreis fiel zum Stichtag der Datenerhebung am 5. Mai um 10$, während die Spekulanten ihre Position um 12. Tsd. Kontrakte reduzierten. Der CoT-Index stieg dabei um 3 Punkte. Das ist eine neutrale Wochenentwicklung - es zeigt sich weder relative Stärke noch Schwäche. Auf Sicht der letzten Wochen zeigen sich die Daten neutral bzw. eine leichte Schwäche. Eine Manipulation über den Terminmarkt sehen wir auch in dieser Woche wieder einmal nicht. Das Sentiment ist weiterhin bullisch gestimmt und die Spekulanten weigern sich bisher, ihre Longkontrakte auf den Markt zu werfen. Es verwundert nicht, angesichts der gigantischen QE-Programme und dem daraus entstehenden neuen Potenzial für den Goldpreis in den kommenden Jahren. Sollte ein physisches Überangebot am Markt auftreten, dann wäre ein Long-Drop am Terminmarkt durchaus denkbar.

Der Terminmarkt für Gold ist im Verkaufsbereich und zeigt sich bisher neutral

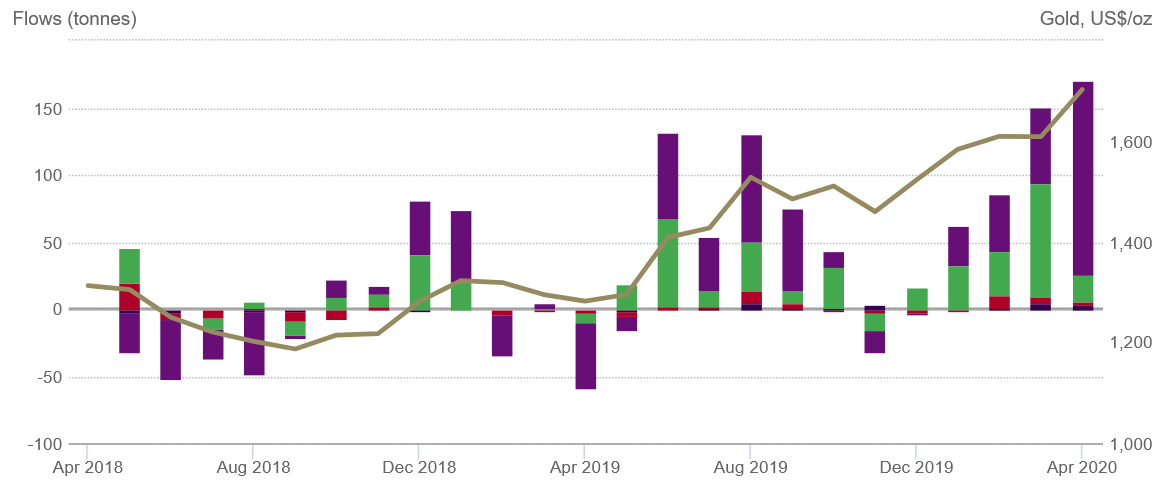

Der Terminmarkt für Gold ist im Verkaufsbereich und zeigt sich bisher neutral Die weltweite Nachfrage nach goldgedeckten ETF-Produkten war auch im April mit Zuflüssen in Höhe von 170 Tonnen auf ein neues Allzeithoch von 3.355 Tonnen unvermindert hoch. Die Zuflüsse waren in den letzten Monaten stark und konstant, aber nicht beispiellos. Die Zuflüsse der letzten zwölf Monate in Höhe von 879 Tonnen übertrafen gerade die von 2009 und 2016, während die Zuflüsse der letzten sechs Monaten weniger als zwei Drittel der Zuflüsse von 457 Tonnen in den vergleichbaren Zeiträumen von 2009 und 2016 ausmachen. Die starke Investmentnachfrage kompensiert aktuell den Einbruch der Schmucknachfrage aufgrund des Shutdowns, sowie der Industrienachfrage und der eingestellten Käufe seitens der Zentralbanken. Sollte die Investmentnachfrage jedoch nachlassen, dann könnte kurzfristig ein Überangebot entstehen, bis die Volkswirtschaften weltweit wieder zum Normalbetrieb zurückgekehrt sind.

Die Zuflüsse in ETF-Produkte sind unvermindert hoch (Quelle: World Gold Council)

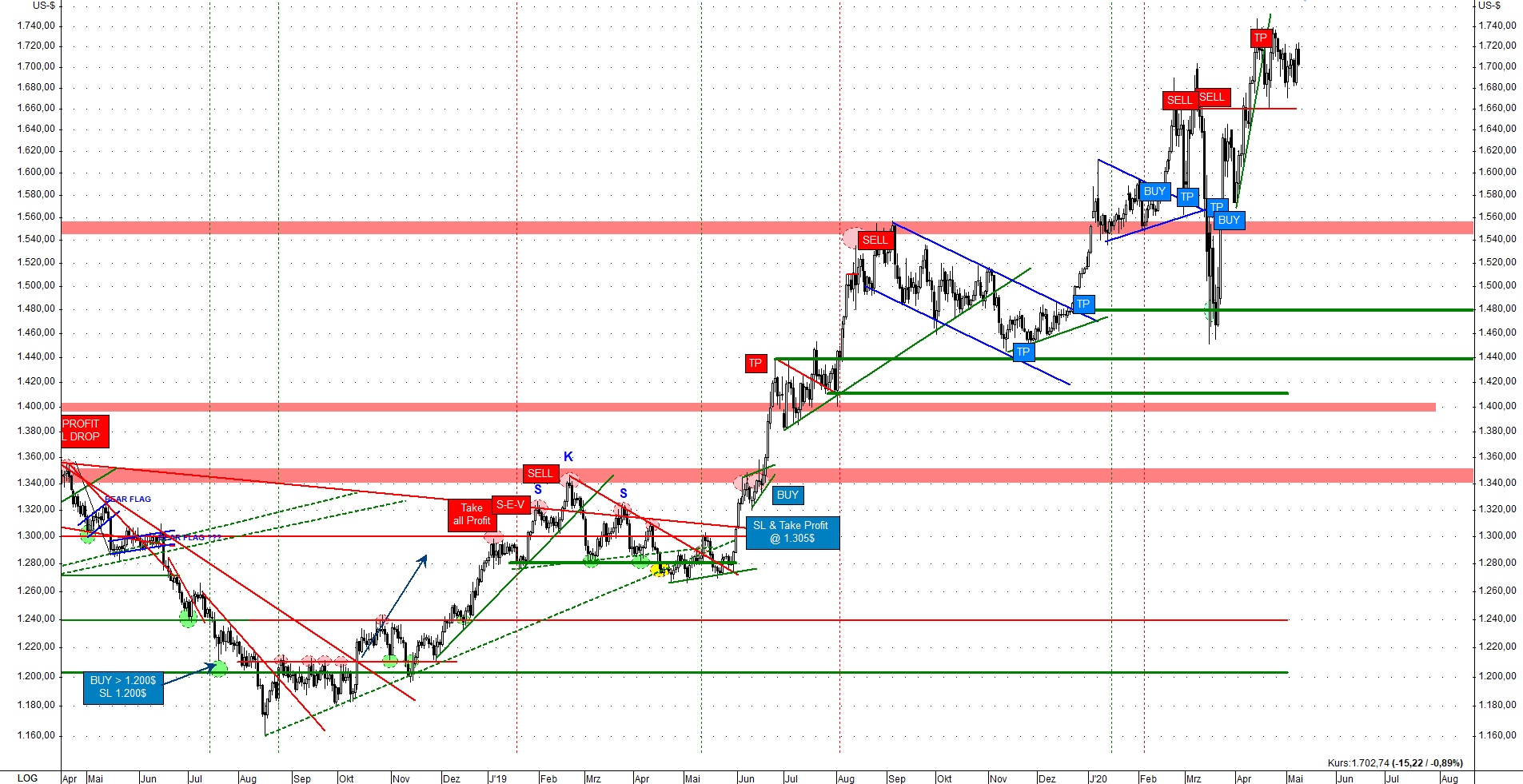

Die Zuflüsse in ETF-Produkte sind unvermindert hoch (Quelle: World Gold Council) Im kurzfristigen Chart sehen wir, wie der Goldpreis in einer relativ engen Handelsspanne auf hohem Preisniveau konsolidiert. Die Oberseite liegt bei 1.740 $ und die Unterseite bei 1.670 $. Ein bullischer Ausbruch nach oben würde deutliches Anstiegspotenzial nach oben freigeben. Ein Einbruch unter 1.670 $ wäre hingegen bärisch zu interpretieren und dürfte eine Bereinigung am Terminmarkt mit einem Long Drop spekulativer Positionen nach sich ziehen.

Gold handelt aktuell trendlos in einer relativ engen Handelsspanne

Gold handelt aktuell trendlos in einer relativ engen Handelsspanne Im Tageschart zeigt sich, dass ein nochmaliger Rücksetzer auf etwa 1.550$ nicht auszuschließen ist. Wegen der Shutdowns und der Rezession leidet die Nachfrage kurzfristig und das Sentiment ist extrem bullisch, was das Potenzial für eine kurzfristige Korrektur liefert. Eine darüberhinausgehende Korrektur ist aktuell relativ unwahrscheinlich, da smarte Investoren die günstigeren Preise sofort für Käufe nutzen dürften. Bei 1.550 $ sollte man daher eine Neubewertung der Lage vornehmen und die CoT-Daten analysieren, um hier ggf. antizyklisch zu kaufen. Sollte der Goldpreis jedoch nachhaltig über 1.740$ ansteigen, dann muss man auf der Seite der Bullen stehen, denn der Markt hat letztlich immer recht und das Potenzial wäre grundsätzlich vorhanden.

Ein kurzfristiger Rücksetzer auf 1.550 $ ist nicht auszuschließen

Ein kurzfristiger Rücksetzer auf 1.550 $ ist nicht auszuschließen Die QE-Programme weltweit liefern eine neue Basis für einen weiteren Anstieg der Edelmetallpreise. Ebenso wie die Minenaktien, stieg auch der Goldpreis mit Start des QE-Programms im Dezember 2008 sofort an und stand zwei Jahre später rund 200% höher. Das smarte Geld reagierte sofort auf die Liquidität der Notenbanken, da eine Abwertung der staatlichen Fiat-Währung eine logische Folge war. Dies gilt auch aktuell wieder, wogegen das smarte Money von Insidern teilweise schon im letzten Jahr unter den Käufern der Rally dabei war. Sollte es in den kommenden Wochen noch einmal zu einem kurzen Rücksetzer wegen dem kurzfristigen Einbruch der Schmucknachfrage aufgrund der Shutdowns kommen, dann sollte man diesen Rücksetzer für Käufe nutzen, denn in den kommenden Jahren könnte der Goldpreis ähnlich stark ansteigen wie in den Jahren 2009 bis 2010.

2008 stieg der Goldpreis nach Ankündigung des QE-Programms um 180% an

2008 stieg der Goldpreis nach Ankündigung des QE-Programms um 180% an