Ist das die Kaufchance nach dem Sell Off im Gold?

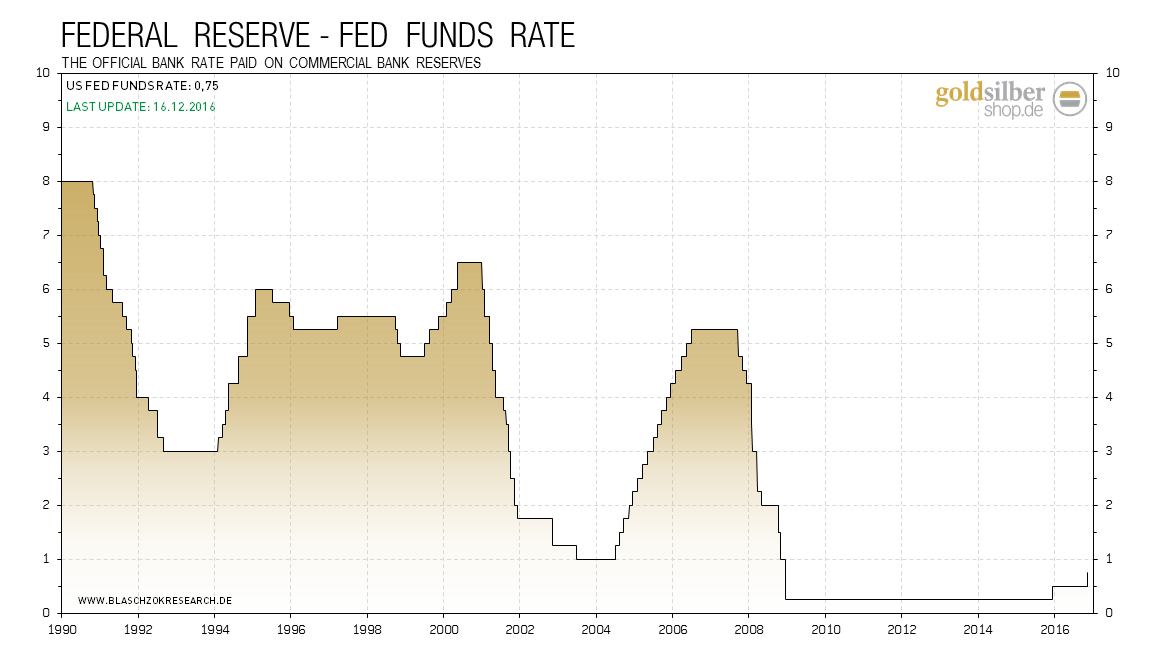

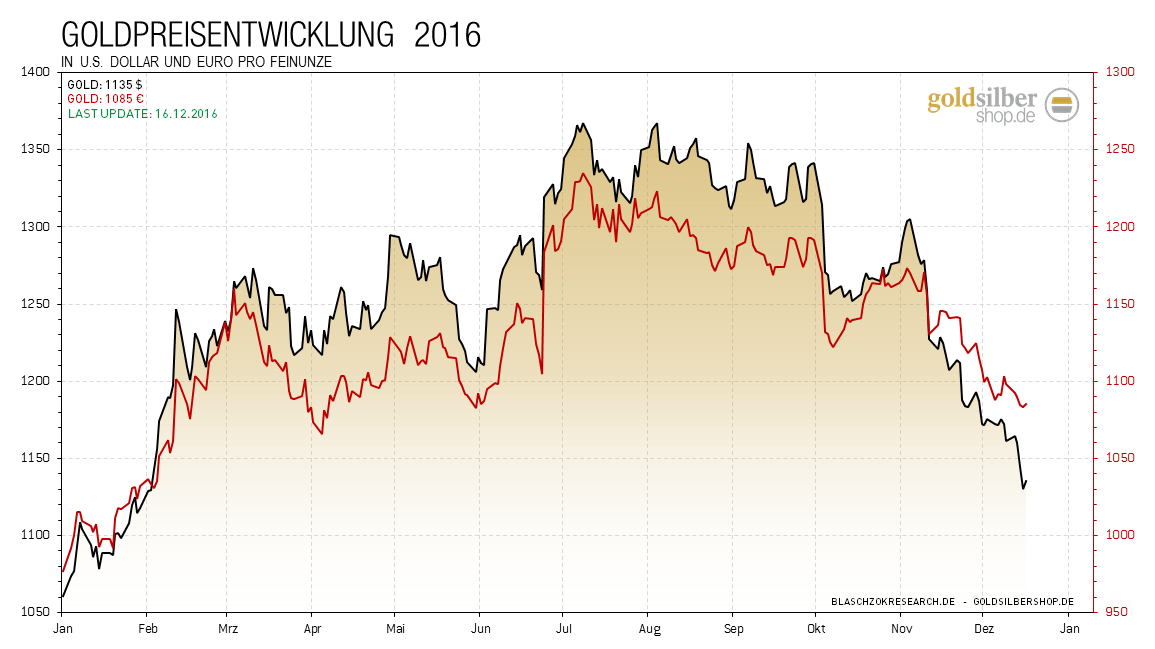

Die US-Notenbank hatte am Mittwochabend ihren Leitzins, dem Marktkonsens entsprechend, um 0,25% angehoben. Das war die erste Anhebung in diesem Jahr und insgesamt die Zweite seit dem großen Zinssenkungszyklus im Zuge der Immobilien-, und Finanzkrise der Jahre 2007/2008. Eine Zinsanhebung war bereits in den aktuellen Notierungen eingepreist, doch da man ein höheres Straffungstempo mit womöglich drei anstatt zwei Zinsanhebungen im Jahr 2017 andeutete, reagierten die Märkte auf diese Aussagen mit einem stärkeren Dollar und einem fallenden Gold- sowie Silberpreis, die nun nicht mehr weit von ihren Ausbruchsniveaus des Jahresanfangs entfernt sind. Vor einem Jahr hatte sie noch vier Anhebungen in Aussicht gestellt, doch letztlich nur einen Zinsschritt gewagt, weshalb die Märkte die Ankündigung vor drei Zinsanhebungen nicht glauben.

Die US-Notenbank hebt die Leitzinsen das zweite Mal seit der Finanzkrise an

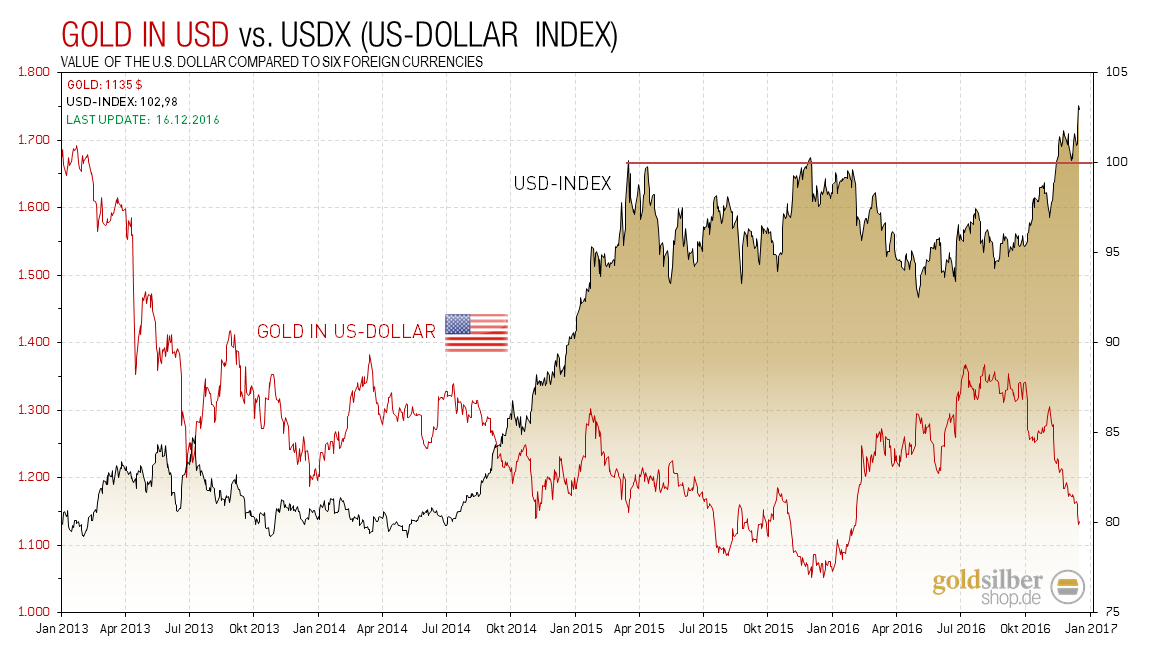

Die US-Notenbank hebt die Leitzinsen das zweite Mal seit der Finanzkrise an Der USD-Index, der den Wert des US-Dollars zu sechs großen Weltwährungen vergleicht, stieg auf 103 Punkte und damit auf den höchsten Stand seit 14 Jahren. Diese Entwicklung war bereits längere Zeit absehbar, da der Euro, das Pfund, sowie der japanische Yen durch die Gelddruckprogramme ihrer Notenbanken sukzessive abgewertet wurden und weiterhin werden, während die US-Notenbank bereits vor über zwei Jahren ihr Aufkaufprogramm eingestellt hat. In den letzten Monaten gab es darüber hinaus mehrere Verkaufssignale für diese drei Währungen im Verhältnis zum US-Dollar, weshalb wir frühzeitig die Dollarstärke erwartet hatten. Der Short auf den Yen und dem Euro zum US-Dollar brachte enorme Gewinne, wobei beide Trades ein sehr gutes Chance/Risiko-Verhältnis hatten. Den Yen hatten wir bei 100 USD/Yen mit dem Ziel bei 122 Yen geshortet und den Euro hatten wir zuletzt bei 1,145$ verkauft und bleiben bis auf weiteres short und hedgen weiter unser Portfolio gegen die Abwertung der europäischen Gemeinschaftswährung.

Der USD-Index haussiert weiter und drückt damit kurzfristig auf den Goldpreis in US-Dollar

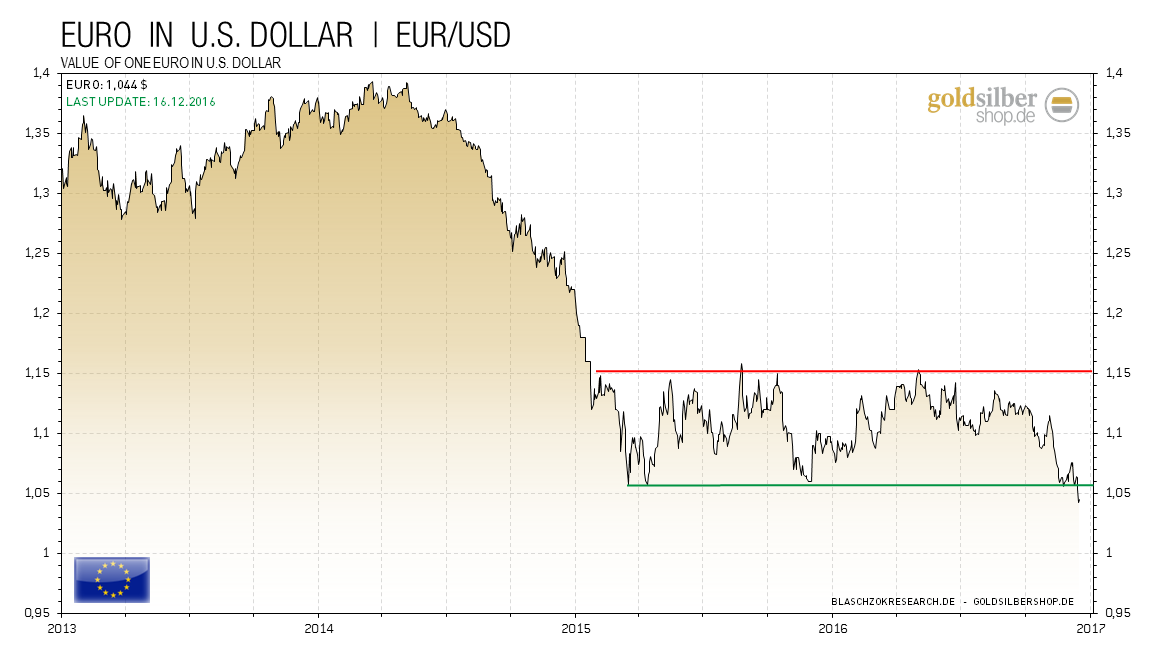

Der USD-Index haussiert weiter und drückt damit kurzfristig auf den Goldpreis in US-Dollar  Der Euro ist aus der zweijährigen Handelsspanne ausgebrochen und könnte jetzt deutlich unter die Parität zum Dollar fallen

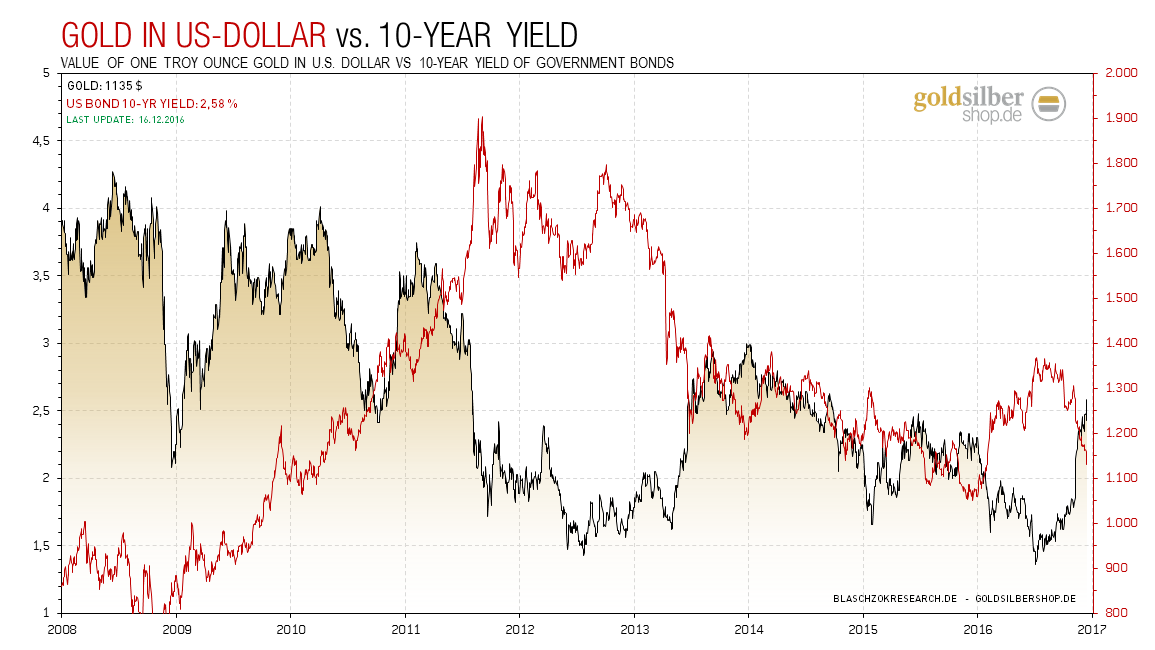

Der Euro ist aus der zweijährigen Handelsspanne ausgebrochen und könnte jetzt deutlich unter die Parität zum Dollar fallen Der Einbruch am Anleihenmarkt hatte für wieder steigende Zinsen gesorgt, was die Stärke des US-Dollars unterstützte. So stiegen seit Jahresmitte die Marktzinsen für zehnjährige US-Staatsanleihen von 1,3% auf 2,6%, was einer der Gründe ist, warum die US-Notenbank dieser Entwicklung folgen und ihren Leitzins anheben musste. Entgegen der irrigen und weit verbreiteten Ansicht, die Notenbank könne ewig die Zinsen auf null Prozent oder negativ halten, sage ich seit über einem Jahr, dass letztlich der Markt die Richtung der Zinsen mit Anstiegen vorgeben wird und die Zinsschritte in den USA nachhaltig sein können, solange weltweit weiterhin genügend frisches Geld gedruckt wird. Da scheinbar gerade die Inflation auf die Teuerung durchschlägt, erleben wir womöglich tatsächlich den Beginn eines größeren Zinsanhebungszyklus, der letztlich mit Zinsen jenseits der 20% p.a. enden wird. Sobald die Teuerung anzieht, wird die Notenbank, ebenso wie in den 70er Jahren dem Markt hinterherlaufen und die Zinsen weit in den zweistelligen Bereich hinein anheben müssen. Trotzdem werden die realen Zinsen in dieser Zeit weiterhin negativ bleiben, ebenso wie diese in den siebziger Jahren mit bis zu -5% negativ waren, obwohl die Notenbank ihren Leitzins teilweise auf über 20% massiv anhob.

Die Marktzinsen für zehnjährige US-Staatsanleihen verdoppelten sich in den vergangenen Monaten

Die Marktzinsen für zehnjährige US-Staatsanleihen verdoppelten sich in den vergangenen Monaten Aufgrund der wieder gestiegenen Zinsen sowie der ironischerweise gleichzeitig haussierenden Aktienmärkte nach der Wahl Donald Trumps zum neuen US-Präsidenten, fielen zwei Gründe, die Investoren kurzfristig in Gold trieben, weg. Die britische Politik sucht weiterhin nach Möglichkeiten um einen Brexit zu umgehen und die Wahl zum Bundespräsidenten in Österreich gewannen die EU-Befürworter, was keine neuen Impulse für Gold setzte. Rechnet man diese Faktoren heraus, blieb nur noch eine gigantische spekulative Übertreibung am Terminmarkt übrig, die letztlich in sich zusammenbrechen musste. Der Goldpreis korrigierte aus diesen Gründen im aktuelle letzten Quartal den vorherigen starken Anstieg, was grundsätzlich bis dato noch als eine normale Korrektur einer möglichen Trendwende gesehen werden kann. Nachdenklich stimmt jedoch, dass der Markt nach dem Anstieg immer noch sehr bullisch ist und ein Großteil der Spekulanten bisher an ihren Long-Positionen festhält, obwohl ein Großteil dieser Positionen im Verlust stehen dürften. Ab welchem Preisniveau wird der Schmerz und die Panik so groß sein, dass auch diese Bullen das Handtuch werfen und der Markt sich bereinigt? Positiv bleibt es wiederholt anzumerken, dass es üblich ist, dass erste Anstiege nach einem langjährigen Bärenmarkt erst einmal größtenteils korrigiert werden und sich ein doppelter Boden ausbildet, bevor sich der neue Aufwärtstrend letztlich wieder impulsiv mit starken Anstiegen fortsetzen kann.

Der Goldpreis korrigierte seinen Anstieg aufgrund steigender Zinsen und haussierender Aktienmärkte

Der Goldpreis korrigierte seinen Anstieg aufgrund steigender Zinsen und haussierender Aktienmärkte Wie die langfristige Entwicklung des Goldpreises in Euro zeigt, stellt der aktuelle Rücksetzer nur eine Korrektur des seit Anfang 2014 intakten Aufwärtstrends dar. Da die Europäische Zentralbank (EZB) erst kürzlich ihr Ankaufprogramm um 540 Mrd. Euro und neun weitere Monate bis Ende 2017 ausgeweitet hat, ist davon auszugehen, dass der Aufwärtstrend intakt bleiben wird. Daher handelt es sich am Ende des aktuellen Rücksetzers mit hoher Wahrscheinlichkeit um eine gute Einstiegs- bzw. Nachkaufgelegenheit auf mittel- bis langfristige Sicht, die smarte Investoren insbesondere für physische Käufe nutzen dürften. Der Terminmarkt ist zumindest im Gold mittlerweile größtenteils bereinigt, sodass das Risiko niedrig und die mittel- bis langfristigen Chancen sehr gut scheinen. Mittel- bis langfristig bleibt angesichts der Europäischen Geldpolitik keine andere Möglichkeit, als sich mit Edelmetallen vor Inflation und einer Abwertung der Währungen zu schützen.

Der langfristige Aufwärtstrend beim Gold in Euro ist intakt

Der langfristige Aufwärtstrend beim Gold in Euro ist intakt Geldpolitik ist schädlich für die Volkswirtschaften

Wie im letztwöchigen Marktkommentar bereits geschrieben, beansprucht der Staat ein Geldmonopol immer nur vor dem Hintergrund der indirekten massiven Besteuerung von Vermögen für sich. Diesen Weg geht dieser, da die Bevölkerung eine derart hohe Besteuerung sonst nicht akzeptieren würde. Also drucken Regierungen sowie Banken in Symbiose ihr eigenes Geld und entwerten somit die Ersparnisse der Bevölkerung in deren Herrschaftsgebiet. Diese heimliche Besteuerung wird von der Bevölkerung jedoch nicht erkannt und übrig bleibt der Frust über die Verarmung der Gesellschaft sowie persistenter Arbeitslosigkeit.

Die Notenbanken, der Staat und die Medien propagieren hingegen unablässig, dass die Geldpolitik der Notenbanken einen den Wohlstand fördernden Einfluss hätte und erhebt die Notenbanker zu Helden des Volkes. Doch könnte die Wahrheit nicht ferner liegen, denn nicht nur für die Ersparnisse der Bevölkerung, sondern auch die Wirtschaft ist die Geldpolitik der Zentralbanken schädlich. Durch die beliebige Ausweitung der Geldmenge manipulieren die Notenbanken den Preis einer Währung sowie die Marktzinsen, wodurch Investoren falsche Signale erhalten. Niedrige Realzinsen signalisieren normalerweise hohe reale Ersparnisse in einer Volkswirtschaft, doch werden die niedrigen Zinsen durch ein Überangebot von Papiergeld verursacht, so trifft dies nicht zu und Ersparnisse werden sogar reduziert, da es sich weniger rentiert. Investoren werden aufgrund der niedrigen Zinsen dazu verleitet in Unternehmungen zu investieren, die mittel- bis langfristig unrentabel sind, was letztlich irgendwann zu einem völligen Verlust des Investments führen wird. Unternehmen investieren durch das billige Geld in die falschen Branchen und Arbeiter spezialisieren sich auf Berufe, die keine Zukunft haben, was ebenso einen enormen Verlust an Humankapital bedeutet.

Weiterhin sorgt die Rettungspolitik der Zentralbanken dafür, dass sich die durch die Giralgeldschöpfung des Bankensystems verursachten Konjunkturzyklen verlängern und deutlich verstärken, weshalb die Notenbanken die primäre Ursache für die großen Wirtschaftskrisen der Geschichte waren. Egal, wie man es dreht und wie man es wendet, außer der Politik und den Banken gewinnt niemand durch die Existenz der Zentralbanken. Die Menschen haben sich leider daran gewöhnt, dass Preise und Produktion in allen Winkeln der Gesellschaft geregelt und manipuliert werden und die freien Marktkräfte der Bereinigung als störend und schädlich fehlinterpretiert werden. Dabei ist es die Rezession, die den Kreditgeldbetrug offenbart und unrentable Unternehmungen hinwegfegt, sodass die effizientesten und redlichsten Unternehmen wieder mit günstigen Produkten den meisten Wohlstand in der Gesellschaft produzieren können und dabei für Vollbeschäftigung sorgen.

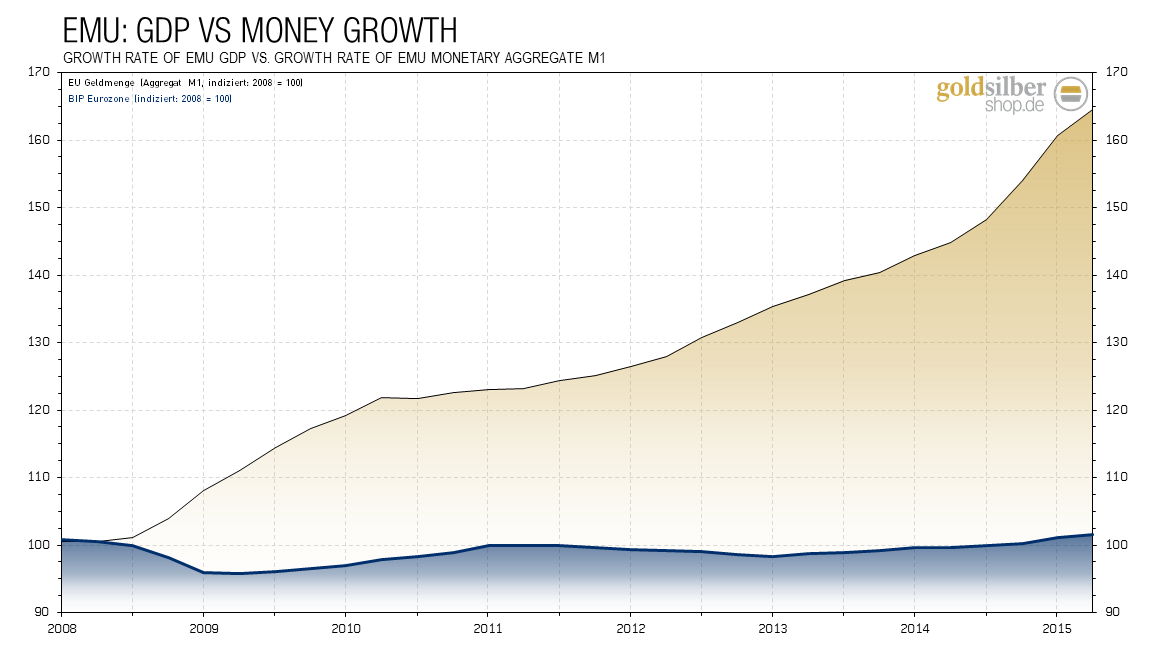

Ist der durch die Notenbanken verlängerte Konjunkturzyklus nach einigen Jahrzehnten an seinem unvermeidlichen Ende angekommen, versuchen die Notenbanken einen Zusammenbruch des Bankensystems durch das Drucken von Geld zu verhindern. Nebenbei verschiebt man den Zusammenbruch der Wirtschaft für einige Jahre und enteignet nebenher die Sparer. Die Wirtschaftskrise wird jedoch nur in die Zukunft verschoben und deren Gefährlichkeit erhöht sich mit jedem weiteren Tag. Könnten Notenbanken die Menschen reich drucken, so wären Länder wie Zimbabwe oder Venezuela wohl nicht die Armenhäuser der Welt. Obwohl die Geldmenge in der Eurozone sich verdoppelte, stieg das Bruttoinlandsprodukt nicht an, was belegt, wie sinnlos diese Politik für das Wohl der Menschen ist.

All das viele Geld der EZB vermag es nicht die Wirtschaft zu beleben

All das viele Geld der EZB vermag es nicht die Wirtschaft zu beleben Gold historisch unterbewertet

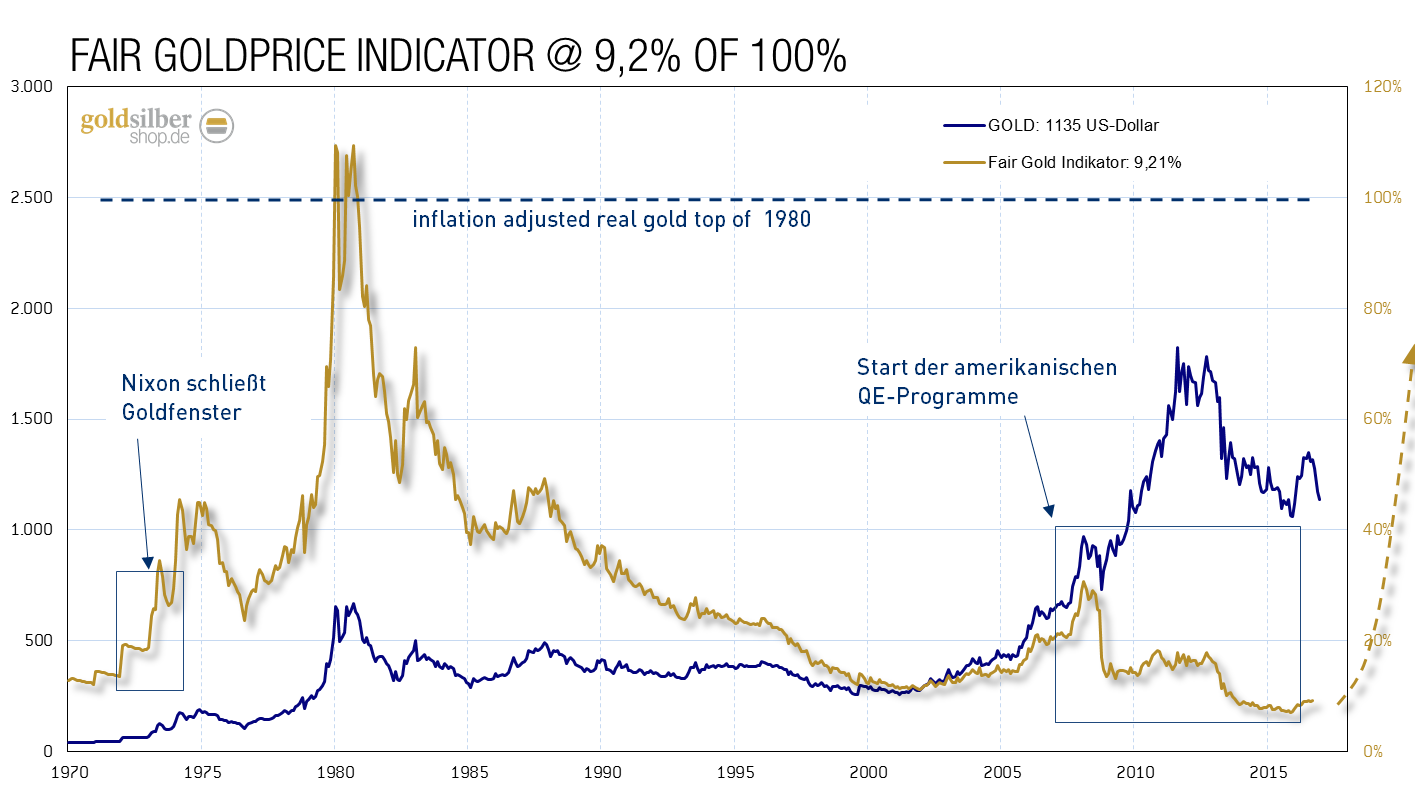

Vergleicht man den aktuellen Goldpreis mit dem Hoch des Jahres 1980, so kommt man mit der Berücksichtigung der offiziell ausgewiesenen harmonisierten Konsumentenpreise nicht weit, da diese nicht die reale Teuerung wiederspiegeln. Viel interessanter wird es jedoch, wenn man die Geldmengenausweitung durch die Notenbanken seit damals berücksichtigt und daraus ein mögliches Preisziel für Gold zum Ende der Hausse ableitet. Nach unserer Berechnung notiert der Goldpreis aktuell nur bei 9,2% des Preishochs von 1980. Dementsprechend müsste dieser um das Zehnfache ansteigen, um real ähnlich bewertet zu sein. Fundamental scheint der Goldpreis, trotz des bisherigen Anstiegs seit dem Jahr 2000, aufgrund der massiven Ausweitungen der Geldmengen in der ganzen Welt, massiv unterbewertet zu sein. Diese Inflation wird sich ihren Weg in die Teuerung bahnen und letztlich Gold und Silber massiv aufwerten – selbst dann, wenn die Notenbanken sofort ihre QE-Programme einstellen würden. Gold ist demnach sehr günstig, weshalb man strategisch darin investieren sollte.

All das viele Geld der EZB vermag es nicht die Wirtschaft zu beleben

All das viele Geld der EZB vermag es nicht die Wirtschaft zu beleben TECHNISCHE ANALYSE ZU SILBER

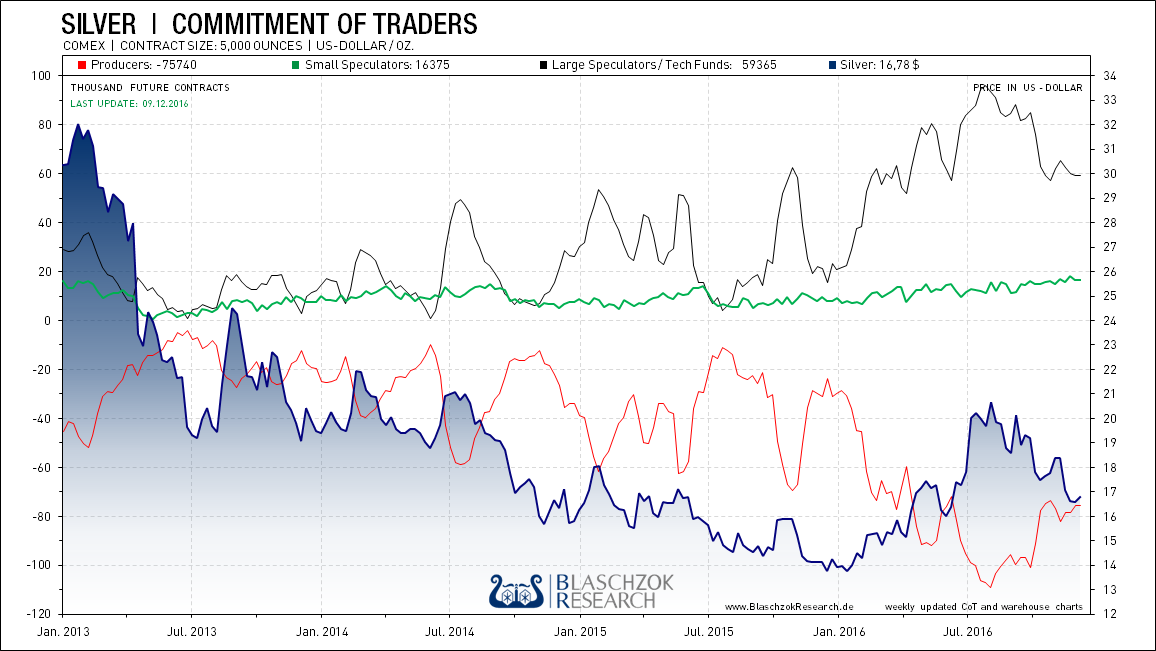

Die wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten Daten für Silber zeigten in den vergangenen Monaten eine durchschnittliche Bereinigung bei dem Preisrückgang der letzten Wochen von 21$ auf 16$ je Feinunze. Die Positionierung der großen Händler wurde noch nicht reduziert, was untypisch ist für einen Bärenmarkt, jedoch typisch für einen Bullenmarkt. Der Terminmarkt scheint zu 65% bereinigt zu sein und gibt somit die Möglichkeit, dass der Silberpreis bei entsprechenden exogenen Ereignissen oder einer Trendwende im Gold auch wieder mit ansteigen kann. Auf der anderen Seite ist die Stimmung unter Berücksichtigung einiger weiterer Faktoren noch recht bullisch und eine bärische spekulative Übertreibung lässt sich bisher nicht erkennen.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt ist im Silber nur zur Hälfte bereinigt

Der Terminmarkt ist im Silber nur zur Hälfte bereinigt SILBER IN US-DOLLAR

Der Silberpreis korrigierte fast bis auf das Ausbruchsniveau zum Beginn des Jahres, was typisch für einen Trendwechsel ist – erst bricht der Preis aus einem Abwärtstrend aus und dann wird dieser Ausbruch mit einem Pull Back an diesen getestet – erst wenn das erfolgte, kann man mit Sicherheit von einer Trendwende sprechen. Das Tief im Goldpreis könnte sehr nahe sein oder wurde in dieser Woche mit dem Sell Off nach der Zinsanhebung womöglich schon erreicht. Sobald die Trendwende im Gold da ist, erwarten wir auch einen erneuten Anstieg im Silber. Langfristig sind Gold und Silber massiv unterbewertet und bieten, insbesondere aufgrund der weltweit billigen Geldpolitik, massives Anstiegspotenzial.

Kurzfristig ist der Silberpreis jetzt entweder von einer Wende am Goldmarkt abhängig oder aber von exogenen Faktoren, die den Silberpreis bullisch beeinflussen. Der Terminmarkt ist nämlich bis dato nur durchschnittlich bereinigt, da die Bullen an die Trendwende glauben und an ihre Longpositionen festhalten. Der Terminmarkt ließe einen weiteren Rücksetzer bis 15,20$ gut zu und da die Positionierung noch so hoch ist, könnte es dort dann zu einem Long-Drop kommen. Dies böte dann dem Smart Money die Möglichkeit sich einzudecken und den Manipulatoren die Chance deren hohe Netto-Shortposition zu reduzieren. Erfolg dies, so wäre so wären wir bereit antizyklisch zu kaufen im Silber, doch bis dahin müssen wir uns auf andere Signalgeber konzentrieren. Wir erwarten, dass Regierungen und Notenbanken noch bis zum letzten Handelstag ihre Hände auf den Edelmetallpreisen haben werden, um die Jahresperformance zu ruinieren – Anstiege wären demnach ab Jahresbeginn wieder deutlich wahrscheinlicher.

Silber könnte auf 15$ je Feinunze abrutschen bis Jahresende

Silber könnte auf 15$ je Feinunze abrutschen bis Jahresende SILBER IN EURO

In Euro zeigt sich der Silberpreis viel stärker, da der Euro von Tag zu Tag immer mehr an Kaufkraft verliert. Daher sollte man den aktuellen Rücksetzer auf das Ausbruchsniveau aus der alten Handelsspanne zwischen 12,50€ und 16€ nutzen, um erneut langfristige Investments zu tätigen. Aufgrund der immer noch sehr hohen spekulativen Positionierung kann jedoch nicht ausgeschlossen werden, dass es zu einem Test der Unterstützung bei 14€ kommt, weshalb man physisch in Tranchen kaufen sollte.

Silber in Euro hält sich stärker als Silber in US-Dollar

Silber in Euro hält sich stärker als Silber in US-Dollar