Wie weit geht die Korrektur am Gold- und Silbermarkt noch?

Der Goldpreis fiel in den letzten beiden Wochen auf 2.590$, nachdem Ende Oktober ein neues Allzeithoch von 2.790$ erreicht worden war. Dieser Rückgang war vor allem auf die US-Wahlen zurückzuführen, die Wirtschaftsoptimismus und eine höhere Risikobereitschaft der Marktteilnehmer nach sich zog, wodurch sie sich aus dem sicheren Hafen des Goldes zurückzogen und Gewinne realisierten. Verstärkt wurde der Preisrückgang durch eine bemerkenswerte Rallye des US-Dollars, die ich bei 100 Punkten im USDX bereits prognostiziert hatte. Hinzu kamen Abflüsse aus Gold-ETFs und eine erste deutliche Bereinigung der spekulativen Positionen am US-Terminmarkt – ein Risiko, das lange wie ein Damoklesschwert über dem Goldmarkt hing. Die Nettoposition an der COMEX sank um 74 Tonnen (8%) und allein in der ersten Novemberwoche wurden etwa 12 Tonnen Gold im Wert von 809 Mio. USD aus börsengehandelten ETFs abgezogen. Während Nordamerika starke Abflüsse verzeichnete, wurden diese teils durch starke Zuflüsse in Asien ausgeglichen.

Die Korrektur am Goldmarkt kam gestern am nächsten Aufwärtstrend um die Marke von 2.600$ erst einmal zum Erliegen. Die neuesten US-CPI-Daten, die heute am Nachmittag um 14:30 Uhr erscheinen, werden entscheiden, ob von nun eine Preiserholung starten wird oder ob auch dieser Aufwärtstrend brechen und es infolgedessen zu einem weiteren Preisrückgang bis in den nächsten Unterstützungsbereich um die 2.500$ kommen wird.

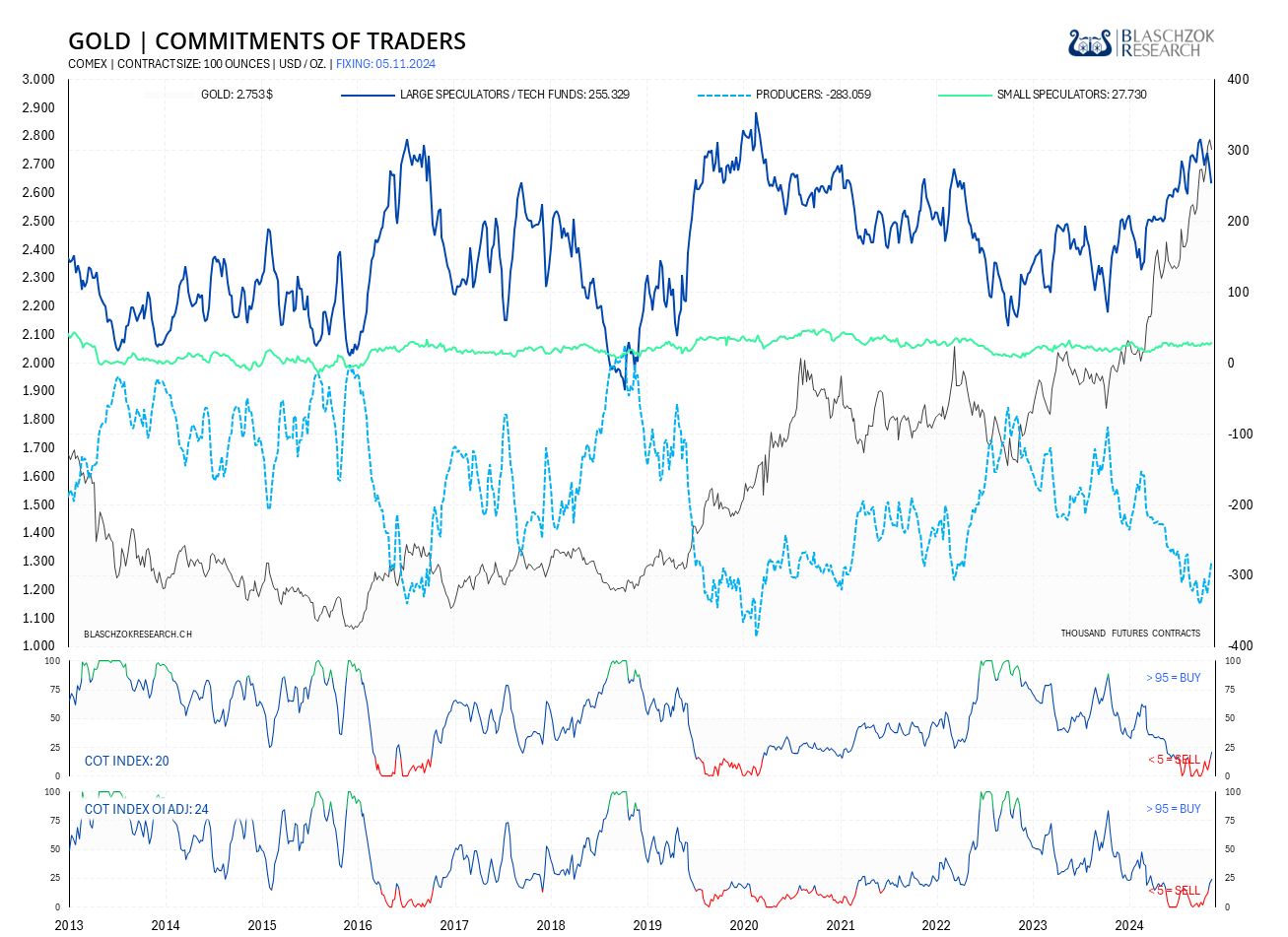

Der Terminmarkt für Gold ist noch immer extrem überkauft, was weiteres Korrekturpotenzial für den Goldpreis birgt, wenn der physische Markt ausgeglichen ist oder sogar kurzzeitig in ein Überangebot rutschen sollte.

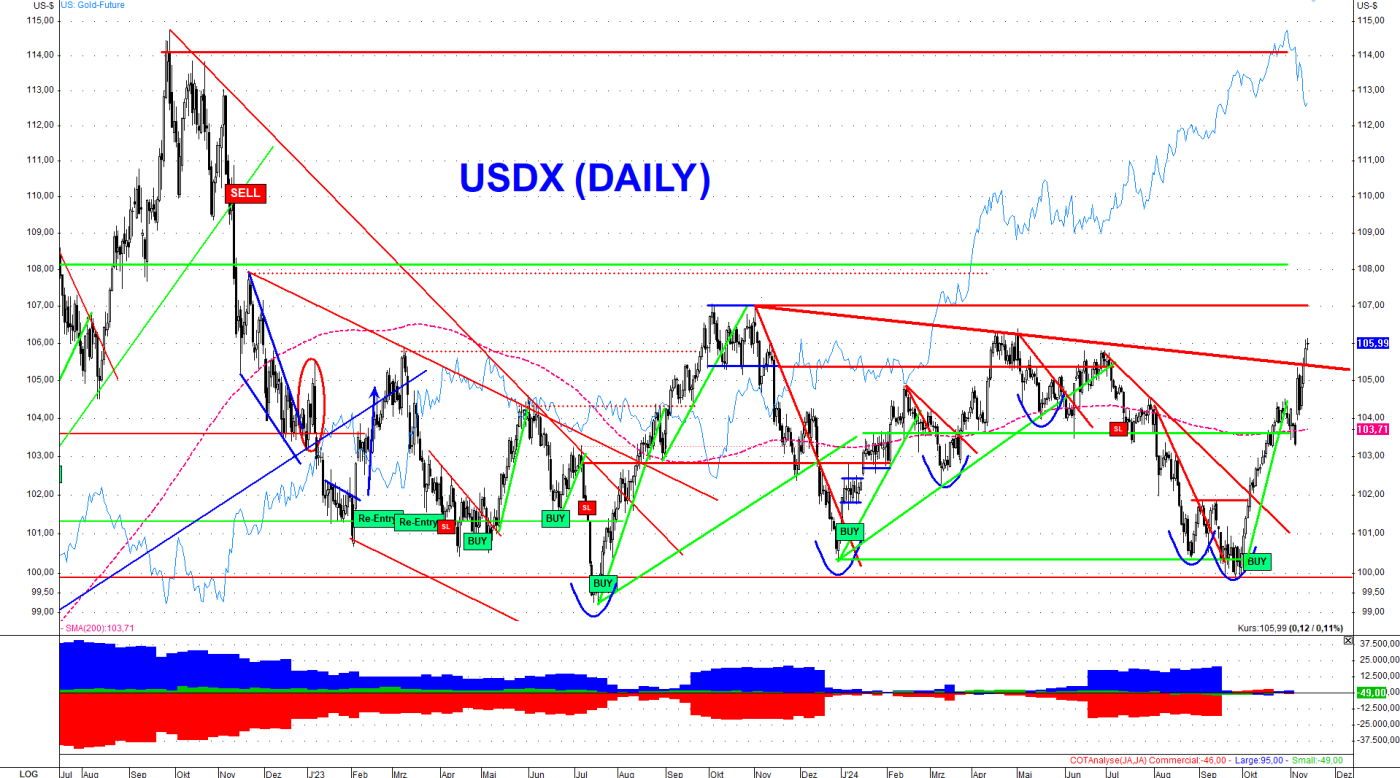

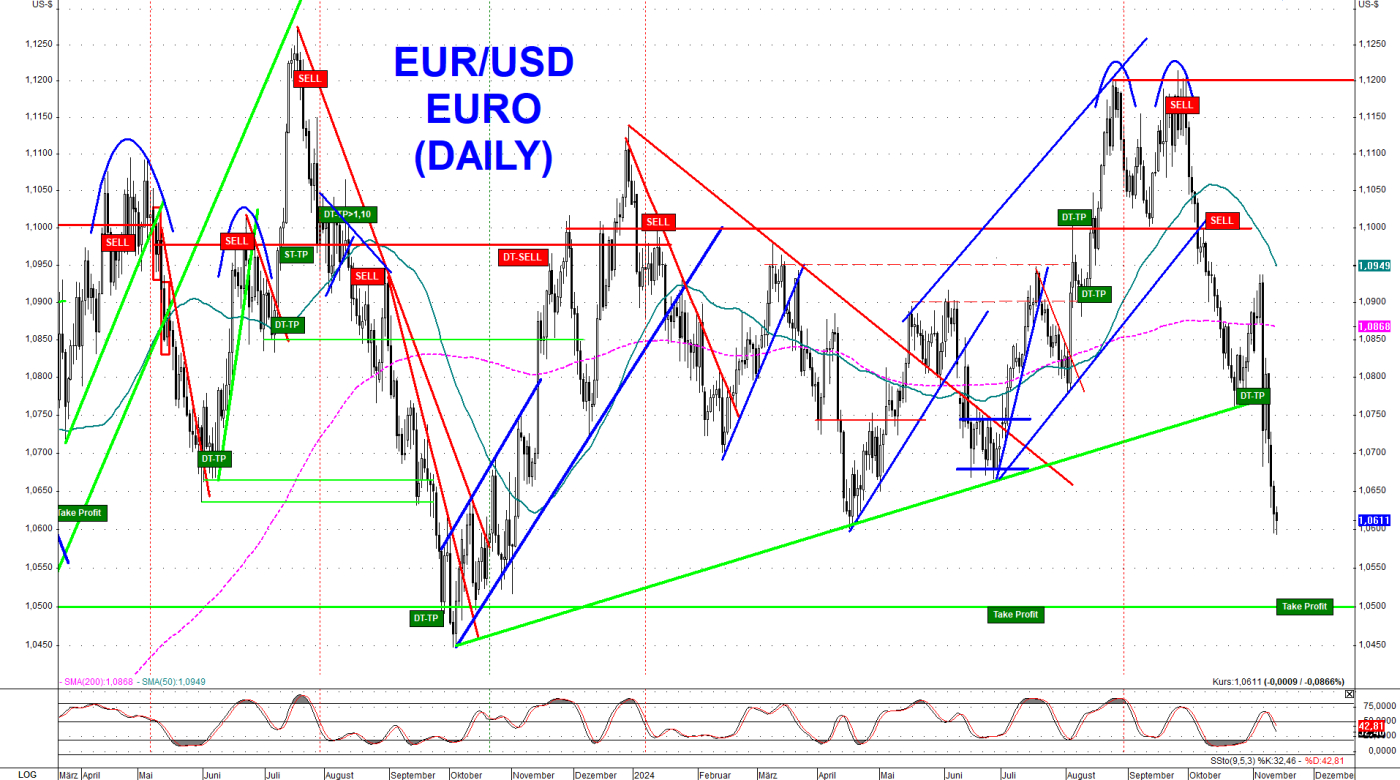

Die starke Rallye des USD-Index von 100 auf aktuell 106 Punkte binnen weniger Wochen, während der Euro diametral gegensätzlich von 1,12$ auf 1,06$ einbrach, schreit förmlich nach einer Technischen Gegenbewegung, die mit schwächeren Inflationszahlen am heutigen Tag eingeleitet werden könnte. Dies würde eine kurzfristige Preiserholung des Goldpreises von diesem Aufwärtstrend aus unterstützen.

Ich habe die Rally des US-Dollar-Index von 100 auf aktuell 106 Punkte frühzeitig prognostiziert – zu einer Zeit, als die Stimmung gegenüber dem Dollar in den Medien durchweg negativ und der Markt allgemein bärisch eingestellt war. Niemand rechnete mit einer Dollar-Rally, doch mein Fokus wurde klar an meine Premium-Abonnenten kommuniziert. Gleichzeitig sagte ich diametral gegensätzlich einen Rückgang des Euro gegenüber dem Dollar voraus. Meinen Premium-Kunden empfahl ich eine Absicherung gegen eine Euro-Abwertung bei 1,10$, da ich erwarte, dass der Euro in den kommenden Monaten weiter Richtung Parität mit dem US-Dollar und möglicherweise sogar darunter fallen wird. Diese Bewegung bietet nach wie vor attraktive Chancen, um davon zu profitieren. Auch wenn die jüngste Bewegung kurzfristig stark verlaufen ist, eröffnet die nächste Gegenbewegung eine neue Möglichkeit, den US-Dollar zu kaufen und den Euro zu verkaufen.

Nach dem Anstieg des Silberpreises auf 35$ und somit den höchsten Stand seit 2012, kam es im Zuge der Korrektur am Goldmarkt auch zu einer deutlichen Abwärtsbewegung beim Silber. Der Preis fiel auf 30$ je Feinunze, wobei der aktuelle steile Abwärtstrend derzeit noch intakt ist. Sollte der Abwärtstrend im Zuge einer Erholung am Goldmarkt brechen, so stünde kurzfristig eine Erholung bis zum Widerstand bei 32,50$ bevor.

Bemerkenswert ist jedoch, dass die Unterstützung bei 30 Dollar bisher gehalten hat. In den letzten beiden Tagen zeigte sich beeindruckend, dass der Silberpreis nicht weiter nachgab, obwohl der Goldpreis in dieser Woche deutlich eingebrochen ist.

Sollte der Goldpreis, möglicherweise aufgrund heißerer CPI-Daten, seinen Aufwärtstrend durchbrechen und gen 2.500$ weiter fallen, dürfte auch die Unterstützung bei 30$ brechen, worauf ein Rückgang zur nächsten Unterstützung bei 28$ wahrscheinlich wäre. Selbst ein Rücksetzer auf 26$ liegt angesichts des stark überkauften Terminmarktes im Bereich des Möglichen. Im Bereich von 26$ sehe ich jedoch gute Chancen für erste antizyklische Käufe, insbesondere für mittel- bis langfristige Anlagen, etwa in einem Zollfreilager oder durch physische Käufe von Münzen und Barren, die man nicht verpassen sollte, da der Ausblick für das nächste Jahr aufgrund eines starken Anstiegs der Investmentnachfrage unvermindert bullisch ist.

In den letzten beiden Wochen geriet neben dem Goldpreis auch der HAUI-Goldminenindex stark unter Druck. Der Index fiel von über dreihundertfünfzig Punkten auf zweihundertachtundachtzig Punkte am gestrigen Tag, was einem Einbruch von fast 18 Prozent entspricht und die wachsende Skepsis des Marktes widerspiegelt. Bereits im Vorfeld hatte ich einen Rückgang prognostiziert, und charttechnisch zeigte sich nun ein Ausbruch aus einem bärischen Keil nach unten.

Je nach den heutigen CPI-Daten könnte das aktuelle Niveau schon wieder eine interessante Gelegenheit für erste antizyklische Käufe bieten. Allerdings ist Vorsicht geboten, da noch weiteres Korrekturpotenzial am Goldmarkt vorhanden ist. Sollte der Goldpreis den Aufwärtstrend durchbrechen – möglicherweise als Reaktion auf heißere als erwartete CPI-Daten – könnte sich die Korrektur sowohl im Goldmarkt als auch im Goldminenmarkt fortsetzen.

Im Bereich zwischen 230 und 260 Punkten sehe ich jedoch mittelfristig, auf Sicht von zwölf Monaten, ein sehr gutes Setup für erneute antizyklische Käufe. Bei einigen Minen hat sich mittlerweile ein regelrechtes Massaker abgespielt. Diese Minen, nach Gewinnmitnahmen auf den Höchstständen, bieten nun wieder eine interessante Gelegenheit, um sie für die nächsten zwölf Monate ins Depot aufzunehmen.

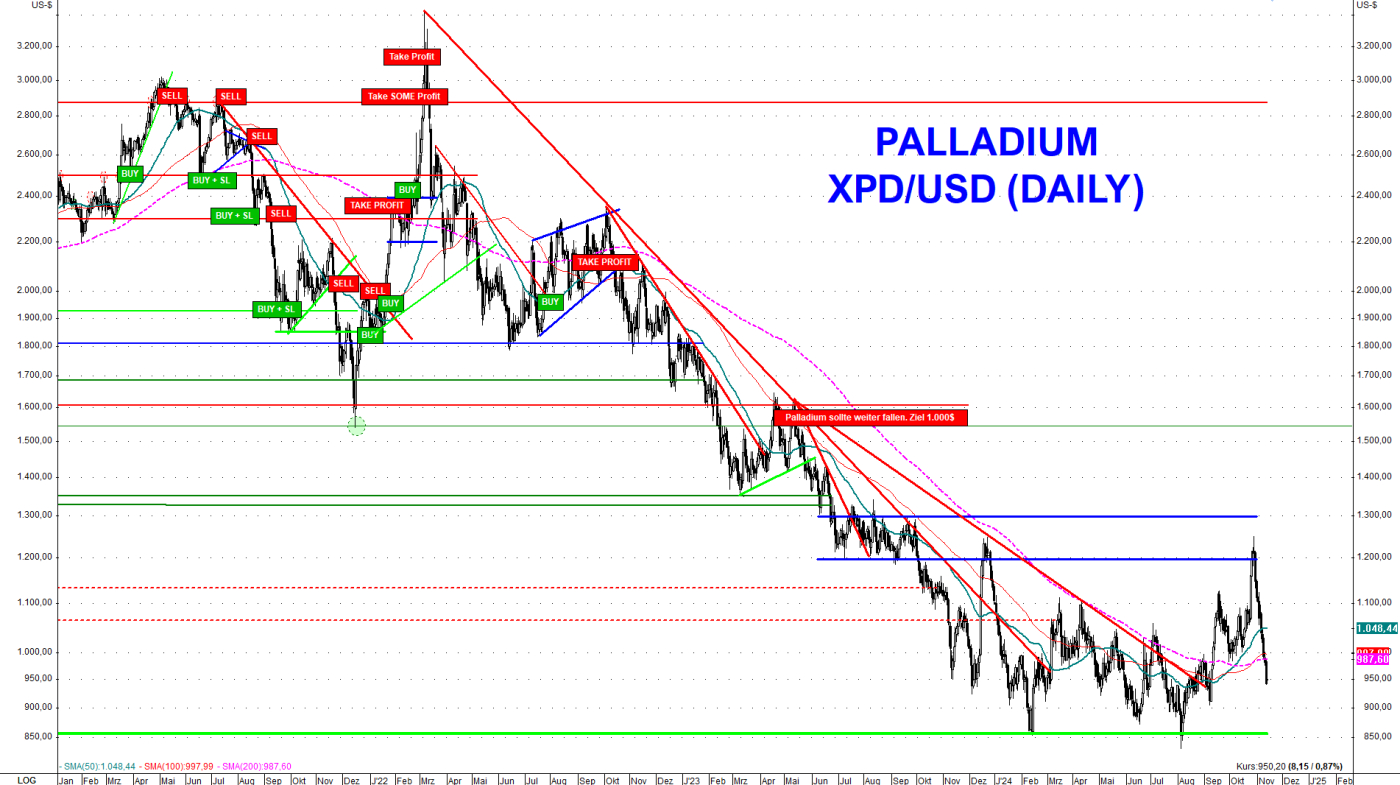

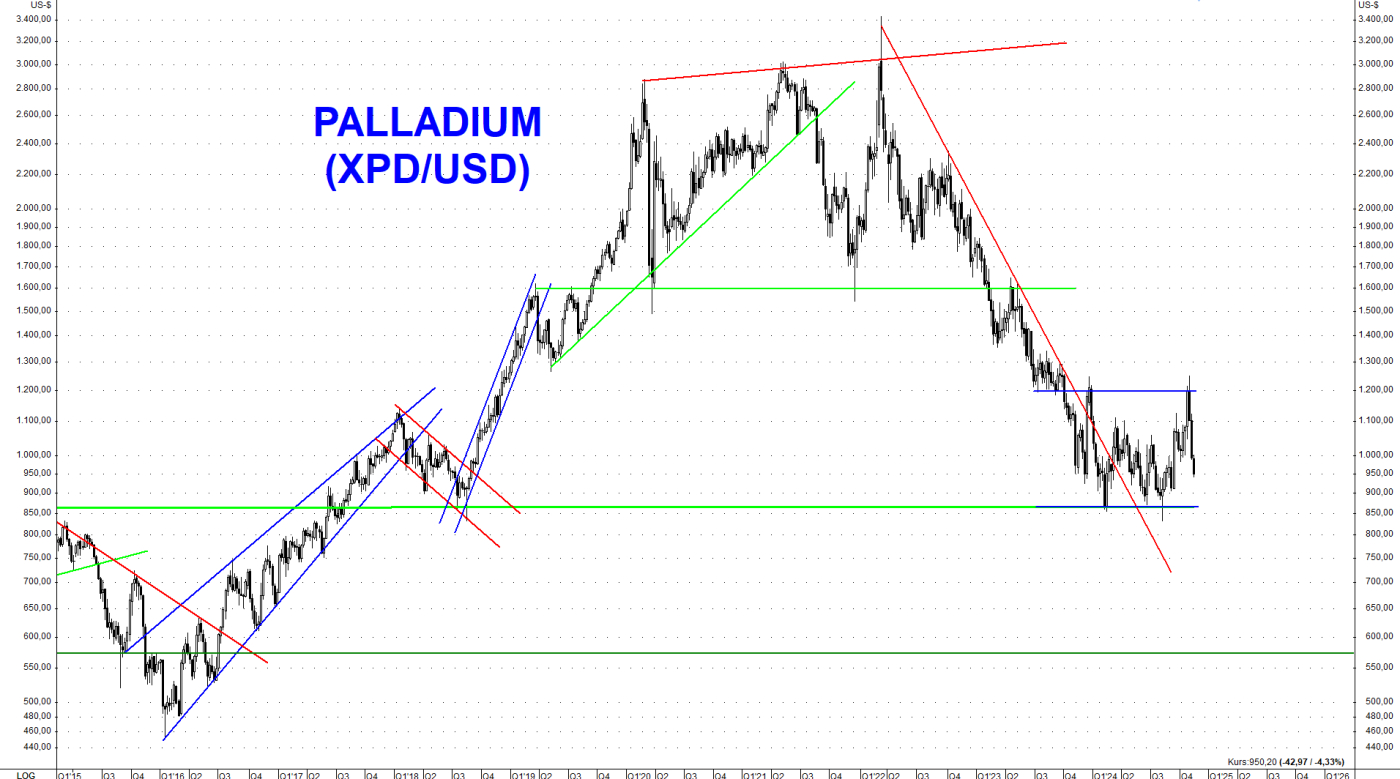

Technische Analyse zu Palladium: Preiseinbruch nach spekulativ getriebener Rallye

Terminmarkt: COT-Report

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhalten vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

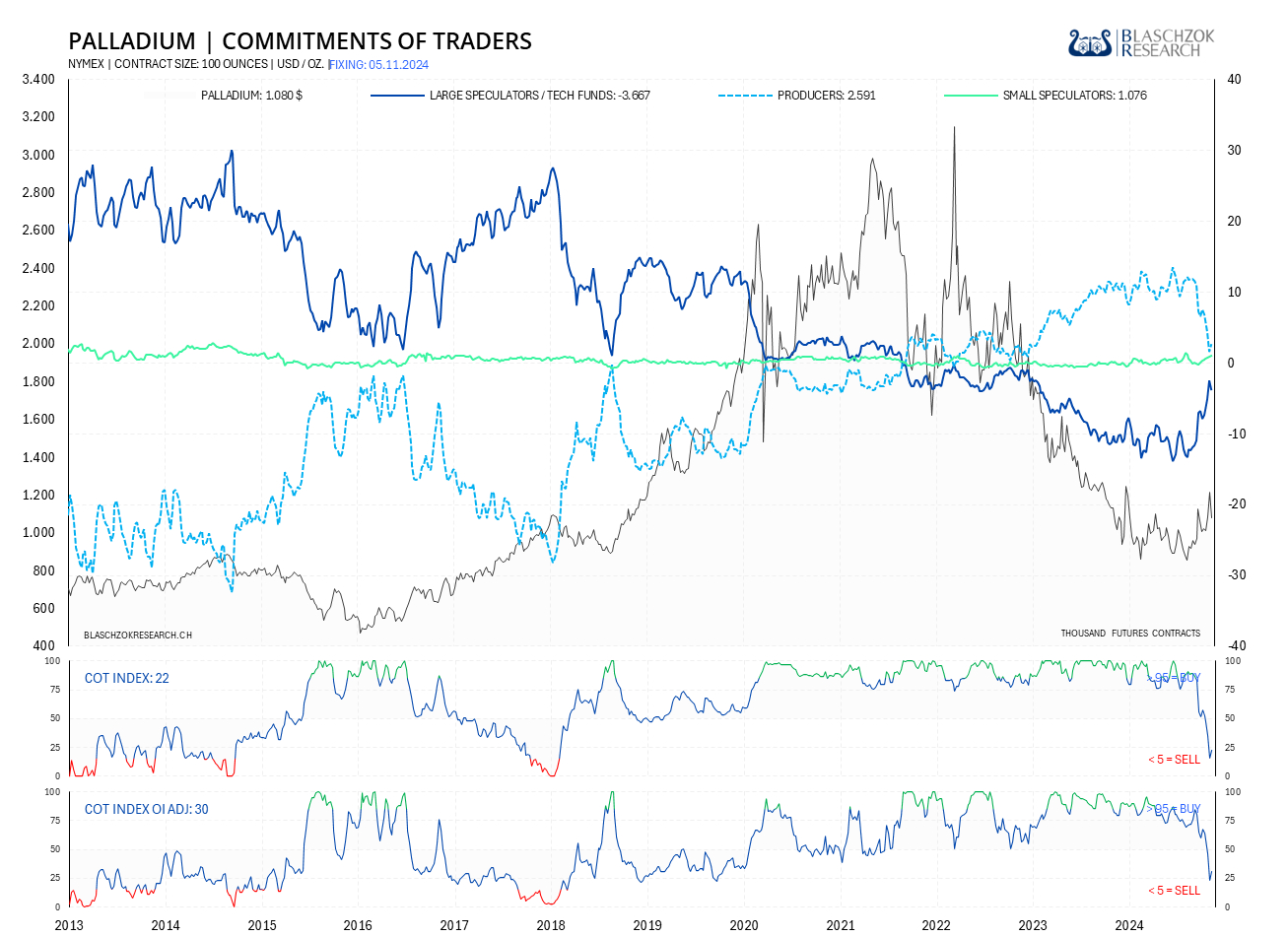

COT-Daten für Palladium vom 8. November

Der Palladiumpreis fiel zur Vorwoche um 138$, wobei die Spekulanten gerade einmal mit 1 Tsd. Kontrakten Short gingen, was als gering einzustufen ist. Der Preis befindet sich fast auf demselben Niveau wie im Vormonat, doch die Spekulanten halten zusätzlich 4,2 Tsd. Kontrakte, was weiteres Long-Drop-Potenzial signalisiert. Der COT-Index hat sich zum Vormonat deutlich verschlechtert, von 52 auf 22 Punkte und um das Open Interest adjustiert, sank er von 63 auf 30 Punkte. Diese Daten deuten auf ein extremes Überangebot am Markt hin und bestätigen damit unsere frühere Prognose, dass die Angst vor einem Boykott russischen Palladiums unbegründet und auf Sand gebaut war. Dementsprechend besteht weiteres Long-Drop-Potenzial und jeder Preisanstieg bleibt am Palladium-Markt eine Short-Chance.

Technische Chartanalyse

In den letzten Monaten schrieb ich immer wieder, dass kurzfristige Preisspitzen weiterhin Short-Gelegenheiten im Daytrading bieten würden. In den letzten Wochen ergab sich eine solche Chance auf einen sehr guten Short-Trade. Die USA hatten kürzlich ihre G7-Verbündeten aufgefordert, Sanktionen gegen russisches Palladium und Titan in Betracht zu ziehen, um den wirtschaftlichen Druck auf Russland zu erhöhen. Russland ist der weltweit größte Exporteur von Palladium und liefert etwa 40 % des globalen Angebots. Die Diskussionen über mögliche Sanktionen hatten zu einem Anstieg des Palladiumpreises geführt. Am 24. Oktober 2024 stieg der Preis für Palladium-Futures um 9,3% auf 1.250$ geführt, den höchsten Stand seit einem Jahr.

Schon die Sanktionen gegen russisches Rohöl zeigten, dass sich der Weltmarkt nicht um Sanktionen des Westens schert. Die Russen konnten ihr Rohöl weiterhin an die Welt verkaufen und landeten letztlich über Umwege auch auf unseren Märkten. Dementsprechend war eigentlich klar, dass die geplanten Sanktionen gegen russisches Palladium sich im Sand verlaufen würden und keinen Effekt auf den Palladiumpreis nachhaltig haben würden. Dennoch haben Spekulanten diese Meldungen gekauft und den Preis kurzzeitig bis auf 1.250 Dollar getrieben. Die Terminmarktdaten haben uns schon gezeigt, dass es weiterhin ein Überangebot in diesem Markt gibt. Und auch der Anstieg des Recyclings in den nächsten Jahren wird dafür sorgen, dass dieses Überangebot weiterhin Bestand haben wird.

Dementsprechend war klar, dass dieser Preisanstieg ins Leere laufen würde und bot uns diese Short-Chance, auf die wir gewartet haben in diesem Markt. Der Preis fiel nach dem Bruch des fahnenartigen Aufwärtstrends sofort abrupt ab von 1.250$ auf 950$ je Feinunze, was einem Einbruch von 300$ oder etwa 24 Prozent entspricht.

Interessant ist jetzt besonders, dass die Spekulanten, die Long gegangen sind, immer noch auf ihren Long-Positionen sitzen. Diese Spekulanten haben ganz dumm gehandelt, indem sie einfach den Trendbruch gekauft haben, ohne das physische Angebot am Markt zu berücksichtigen. Sie halten jetzt, obwohl der Preis schon so stark gefallen war, immer noch Long-Kontrakte von über 4.000 Kontrakten, die noch nicht bereinigt wurden. Dies birgt weiteres Long-Drop-Potenzial, weshalb ein Preisrückgang auf nochmal 850$ oder 800$ nun sehr gut möglich ist. Die Spekulanten haben ihr Pulver verschossen und es so anderen Marktteilnehmern ermöglicht, wieder erneut Short zu gehen. Und womöglich sind hier Produzenten reingesprungen und haben auch diese Short-Chance genutzt, um sich den Preis zu sichern. Der Palladium-Preis sollte sich weiter in den nächsten Monaten in der Handelsspanne zwischen 850$ und 1.200$ bewegen. Preisspitzen stellen weiterhin Short-Chancen dar und mittelfristig, insbesondere im Umfeld einer Rezession und im nächsten Jahr, sehen wir den Preis weiter fallen auf ca. 570$ je Feinunze.

Langfristige Analyse

Die sinkende Nachfrage aufgrund des Umstiegs auf Elektrofahrzeuge sowie das wachsende Angebot durch den zunehmenden Sekundärmarkt aus dem Recycling von Katalysatoren könnten in den nächsten vier Jahren zu einem erheblichen Überangebot führen, wodurch der Verkaufsdruck auf dem Palladiummarkt voraussichtlich anhalten wird. Zusätzlich stellt eine weltweite wirtschaftliche Abkühlung ein Risiko für den Preis dar.

Der Palladiumpreis erreichte kürzlich erneut die langfristige Unterstützung bei 850$. Im Falle einer Rezession wäre ein weiterer drastischer Preiseinbruch darunter möglich. Die nächsten technischen Unterstützungsmarken liegen bei 850 US-Dollar und darunter bei 570$ – ein Niveau, das im Zuge eines Nachfrageschocks während einer Rezession mindestens erreicht werden könnte. Dort sehe ich eine gute Gelegenheit für einen kurz- bis mittelfristigen Einstieg in Palladium.

Langfristig betrachtet bleibt die Perspektive jedoch aufgrund des erwarteten Angebotsanstiegs durch Recycling unsicher. Daher ist zu erwarten, dass sich die Preisentwicklung eher trendlos seitwärts bewegen wird.