Korrektur am Gold- und Silbermarkt nach US-Wahl

Trotz des großen Vorsprungs in den Wahlumfragen, reagierten die Finanzmärkte stark auf die Wahl Donald Trumps zum neuen US-Präsidenten. Die Aktienmärkte schossen in die Höhe, wobei die Nasdaq um 6,27% auf 21.180 Punkte und der S&P 500 um 4,70% auf 5.993 Punkte sprang. Trumps Wahlsieg signalisiert den Märkten ein stärkeres Wirtschaftswachstum, basierend auf seinem Versprechen von Steuersenkungen und Deregulierungen.

Der US-Dollar-Index, der den Monat vor der US-Wahl bereits von der wichtigen Unterstützung bei 100 Punkten aus eine starke Rallye vollzog, stieg nochmals um 1,93% auf 105,5 Punkte an. Diametral gegensätzlich fiel der Euro von 1,094$ auf 1,068$, wobei auch das britische Pfund um 2 US-Cent auf 1,284$ einbrach. Ich hatte einen starken Anstieg des USD-Index in einem Short-Sqeeze bereits bei 100 Punkten prognostiziert. Seit Monaten sehe ich die Gefahr, dass der Euro unter der Parität zum US-Dollar fallen wird und empfahl daher meinen Premium-Abonnenten ihr Depot bei einem Euro von 1,10$ entsprechend zu hedgen.

Der Goldpreis sank nach der Wahl um 3,3% auf 2.652$ und spiegelt damit den Rückzug der Investoren aus sicheren Häfen wider. Die Hoffnung auf ein baldiges Ende des Ukraine-Konflikts sowie auf eine strengere und sparsamere Wirtschafts- und Fiskalpolitik im Vergleich zur eher sozialistisch orientierten Linie der Demokraten lässt Investoren optimistischer in die Zukunft blicken. Noch drastischer war der Einbruch des Silberpreises, der um 5,75% auf 30,82$ fiel.

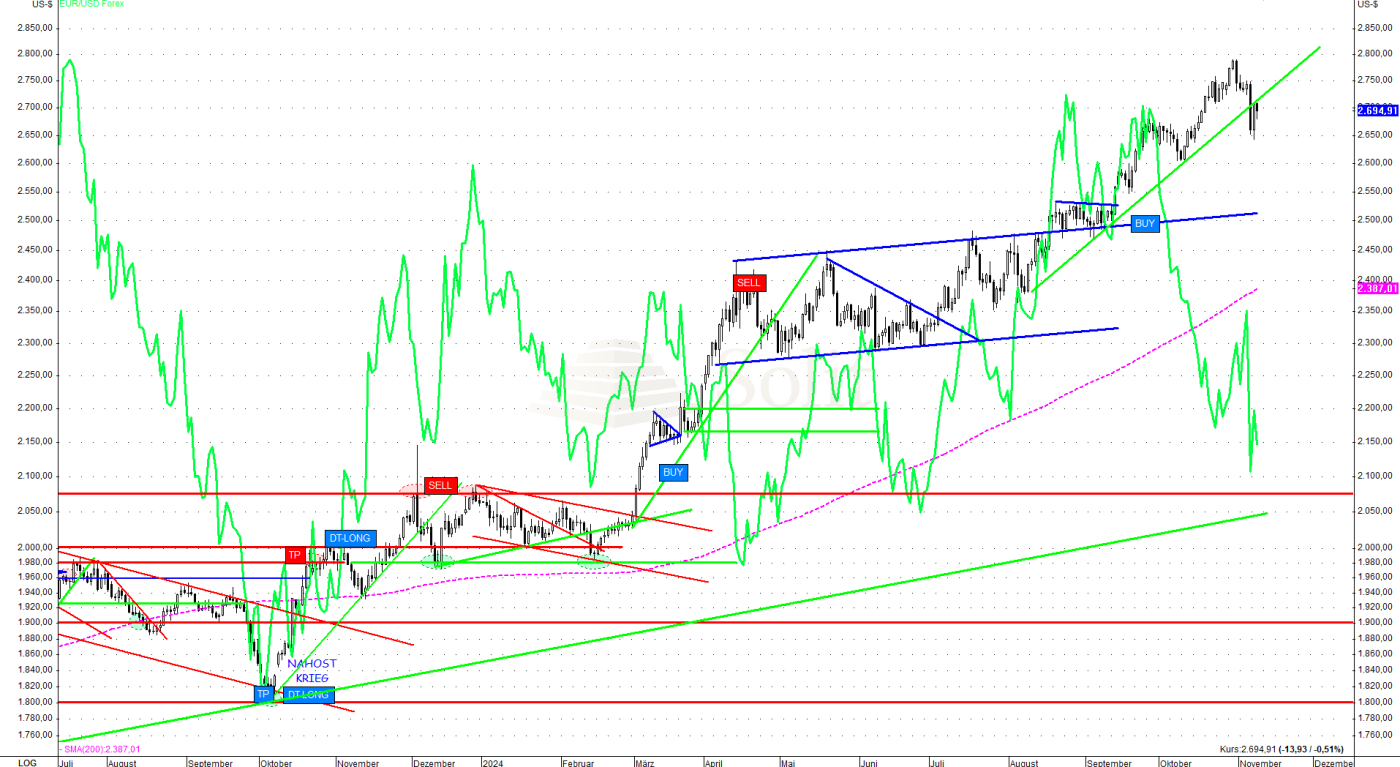

Angesichts der starken Rallye des US-Dollars im vergangenen Monat und des überkauften Goldmarktes war der bisherige Rücksetzer des Goldpreises bemerkenswert gering. In der Vergangenheit hätte diese Kombination zu einem wesentlich stärkeren Preisverfall geführt. Diese Stabilität spiegelt die anhaltende Nachfrage wider, die vermutlich weiterhin am OTC-Markt sehr stark ist. Trotzdem bleibt die Gefahr einer technischen Korrektur bestehen, da der Terminmarkt historisch überkauft ist. Ein Rückgang in den Bereich von 2.500$ wäre gesund, nachdem der mittelfristige Aufwärtstrend nun gebrochen wurde. Charttechnisch sehen wir einen Pullback an den gebrochenen Aufwärtstrend, was die Bären für einen Short-Einstieg nutzen werden.

Die Realität wird die Märkte einholen

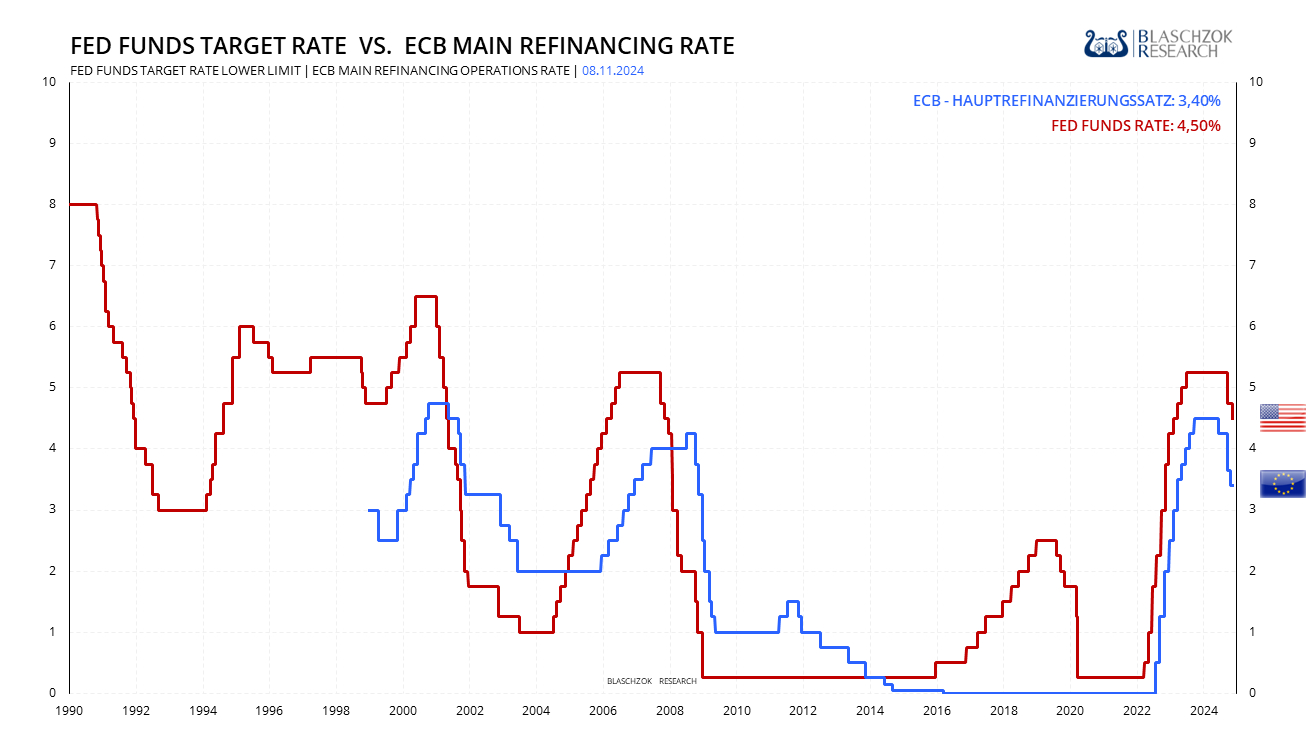

Die Euphorie an den Finanzmärkten ist jedoch kritisch zu betrachten, da diese Marktreaktion nicht die zugrunde liegenden wirtschaftlichen Probleme widerspiegelt. Die finanzielle Lage der USA hat sich seit Trumps erster Amtszeit erheblich verschlechtert: Die Staatsverschuldung stieg von knapp 20 Billionen US-Dollar im Jahr 2016 auf fast 36 Billionen US-Dollar, während sich das jährliche Haushaltsdefizit von 665 Milliarden US-Dollar auf über 2 Billionen US-Dollar verdreifachte. Die US-Notenbank hat ihren Leitzins seitdem von 0,5% auf 4,5% angehoben, was die Finanzierung der Staatsverschuldung deutlich verteuert. Dies ist eine grundsätzlich schlechte Ausgangssituation für die US-Wirtschaft, die Stärke des US-Dollars und für die neue Amtszeit von Donald Trump, dem eine neue Wirtschaftskrise auf die Füsse fallen dürfte in den nächsten Jahren.

Trumps wirtschaftspolitische Pläne sehen unter anderem Steuererleichterungen für bestimmte Berufsgruppen wie Polizei, Feuerwehr und Militär vor. Auch Trinkgelder und Überstunden sollen steuerlich entlastet werden. Dem stehen jedoch keine tiefgreifenden Ausgabenkürzungen gegenüber, was das Staatsdefizit weiter erhöhen und somit die Inflation verschärfen würde. Die großen Ausgabeposten wie Sozialversicherung und Verteidigung sind kaum kürzbar, was zu einer Verschärfung der Schuldenkrise führen könnte, was letztlich den Goldpreis stützen wird. Niedrigere Steuern in den USA werden mittelfristig die Wettbewerbsfähigkeit und somit auch das Wirtschaftswachstum in den USA stärken, was gleichzeitig den deflationären Effekten entgegenwirken wird. Verstärkt würden die Teuerungseffekte später zusätzlich durch die geplanten Zölle, weshalb der Fed nicht viel Spielraum für Zinssenkungen im neuen Jahr bleiben wird.

In der Spanne von 3,50% bis 4,0% könnte dementsprechend bereits Schluss sein mit der kurzweiligen Leitzinssenkung und der Großteil der Investoren auf dem falschen Fuss erwischt werden. Sollte Trump nicht gleichzeitig den außer Kontrolle geratenen Staatshaushalt konsolidieren, könnte die dann steigende Inflation die Fed sogar zu neuen Zinserhöhungen zwingen.

Die momentane Euphorie an den Aktienmärkten dürfte nicht von Dauer sein und die Realität der steigenden Schulden und Zinsen wird die Märkte bald einholen. Gefährdet ist besonders der Immobilienmarkt, der durch die in der Vergangenheit niedrigen Zinsen stark verschuldet ist. Die meiner Ansicht nach unausweichliche Rezession dürften die Medien als Misserfolg von Trumps Wirtschaftspolitik darstellen, was langfristig zu einer Stärkung linker, staatlich gelenkter Wirtschaftsmodelle führen könnte. Wir befinden uns am Anfang einer mehrjährigen Stagflation, weshalb in den kommenden Jahren der wohl bedeutendste Einflussfaktor auf den Gold- und Silbermarkt eine Verlagerung von Kapital aus den Aktien- und Anleihenmärkten in Edelmetalle sein wird. Diese Bewegung wird vor allem durch die Aussicht auf eine lange Phase der Stagflation getrieben werden.

Da die Weltwirtschaft bereits in eine Rezession abgleitet, ist damit zu rechnen, dass die Notenbanken als Reaktion darauf erneut große Mengen Liquidität in die Märkte pumpen werden. Dies könnte eine lang anhaltende Stagflation zur Folge haben, in der die Zinsen und gleichzeitig der Goldpreis auf neue Höchststände steigen werden. Auch wenn es kurzfristig zu einer Korrektur am Goldmarkt kommen könnte, würde dies eine Gelegenheit für günstige Käufe bieten, bevor der Preis im neuen Jahr weiter ansteigen wird.

US-Notenbank senkt Leitzins um 25 Basispunkte

Die US-Notenbank (Fed) hat gestern ihren Leitzins um 25 Basispunkte auf 4,50% gesenkt. Diese Entscheidung wurde einstimmig getroffen und entsprach den Erwartungen des Marktes, der im Vorfeld eine fast 100% Wahrscheinlichkeit für diesen Zinsschritt sah. Dementsprechend hatte die Zinssenkung kaum Auswirkungen auf die Finanzmärkte. Man strich in der Erklärung der Fed die Formulierung, dass sie mehr Vertrauen in die nachhaltige Erreichung des 2%-Inflationsziels gewonnen habe, was zeigt, dass die Fed bereits ahnt, dass der Zinssenkungszyklus womöglich ein frühes Ende finden könnte. Während der anschließenden Pressekonferenz betonte der Fed-Vorsitzende Jerome Powell, dass die US-Wirtschaft stark und der Arbeitsmarkt stabil bleibe, während die Inflation sich weiter abschwächen sollte. Powell zeigte Zuversicht, dass die Zinssenkung den Inflationsdruck weiter mindern wird, um das Ziel von 2% nachhaltig zu erreichen.

Powell wies darauf hin, dass die Fed bei ihrer geldpolitischen Anpassung flexibel vorgehen werde. Sollte die Wirtschaft wider Erwarten stark bleiben und die Inflation stabil sein, könne die Notenbank den Kurs langsamer anpassen. Andererseits könnte die Fed schneller reagieren, falls sich das Wirtschaftswachstum abschwäche oder die Inflation rascher zum Zielwert von 2% tendiere. Mit dieser Anpassung signalisierte die Fed eine weniger restriktive Haltung, die darauf abzielt, das wirtschaftliche Wachstum zu stützen, ohne jedoch das Inflationsziel aus den Augen zu verlieren.

Technische Analyse zu Silber: Silber fällt unter wichtige Unterstützung bei 32,50$

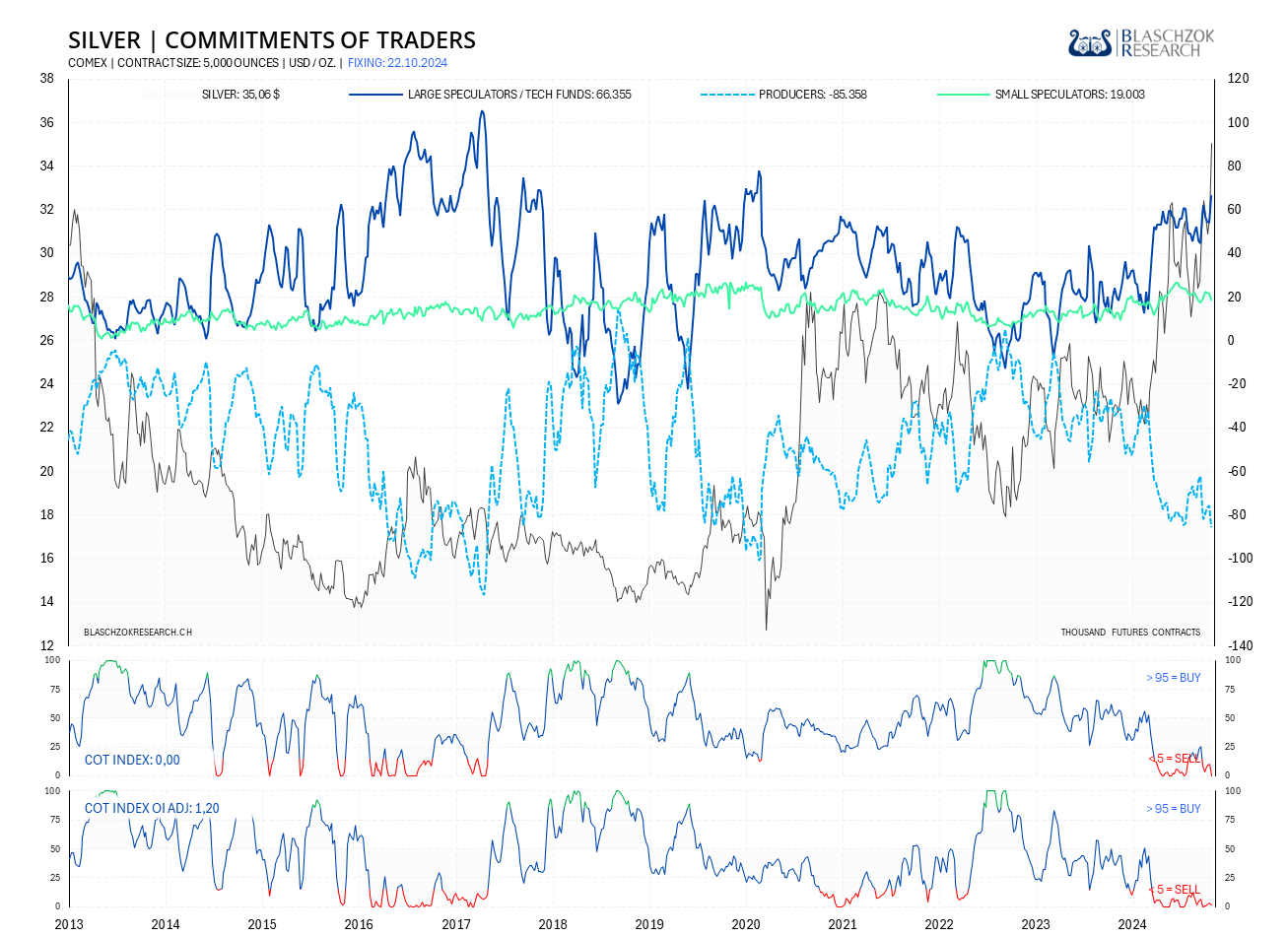

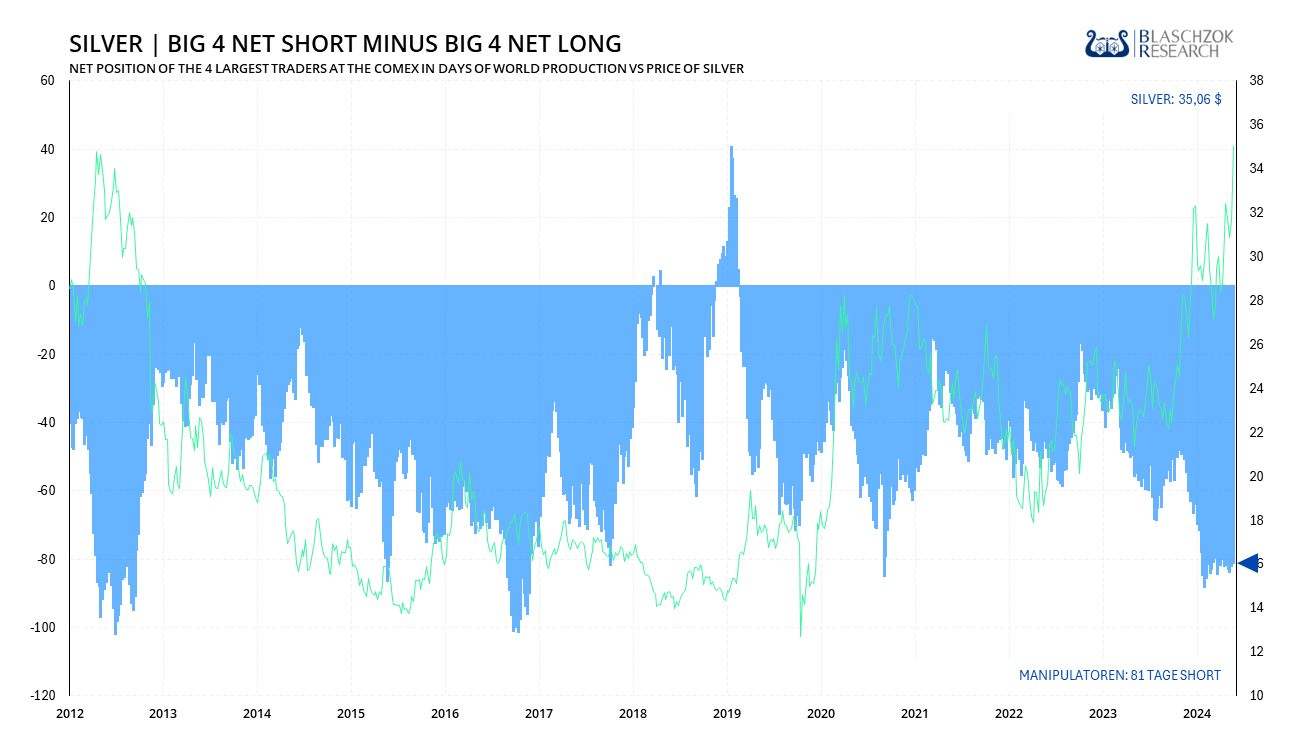

Terminmarkt: COT-Report

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhalten vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

COT-Report für Silber vom 4. November:

Der Silberpreis fiel zur Vorwoche um 44 $-Cent, während die Spekulanten mit 3 Tsd. Kontrakten Short gingen. Der COT-Index stieg dementsprechend von 0 auf 3 Punkte an, und der COT-Index, um das Open Interest adjustiert, stieg von 1 auf 4 Punkte. Die Terminmarktdaten sind extrem überkauft, was jederzeit zu einem starken Long-Drop führen könnte. Im Vergleich zum Goldmarkt ist der Silbermarkt deutlich schwächer, da es hier keine mysteriösen Käufer gibt, die den Markt in einem Defizit halten. Stattdessen wird der Silberpreis vor allem durch die Investmentnachfrage gestützt, die allein aus der Stärke des Goldpreises resultiert, da Investoren auf eine Aufholjagd des Silberpreises hoffen.

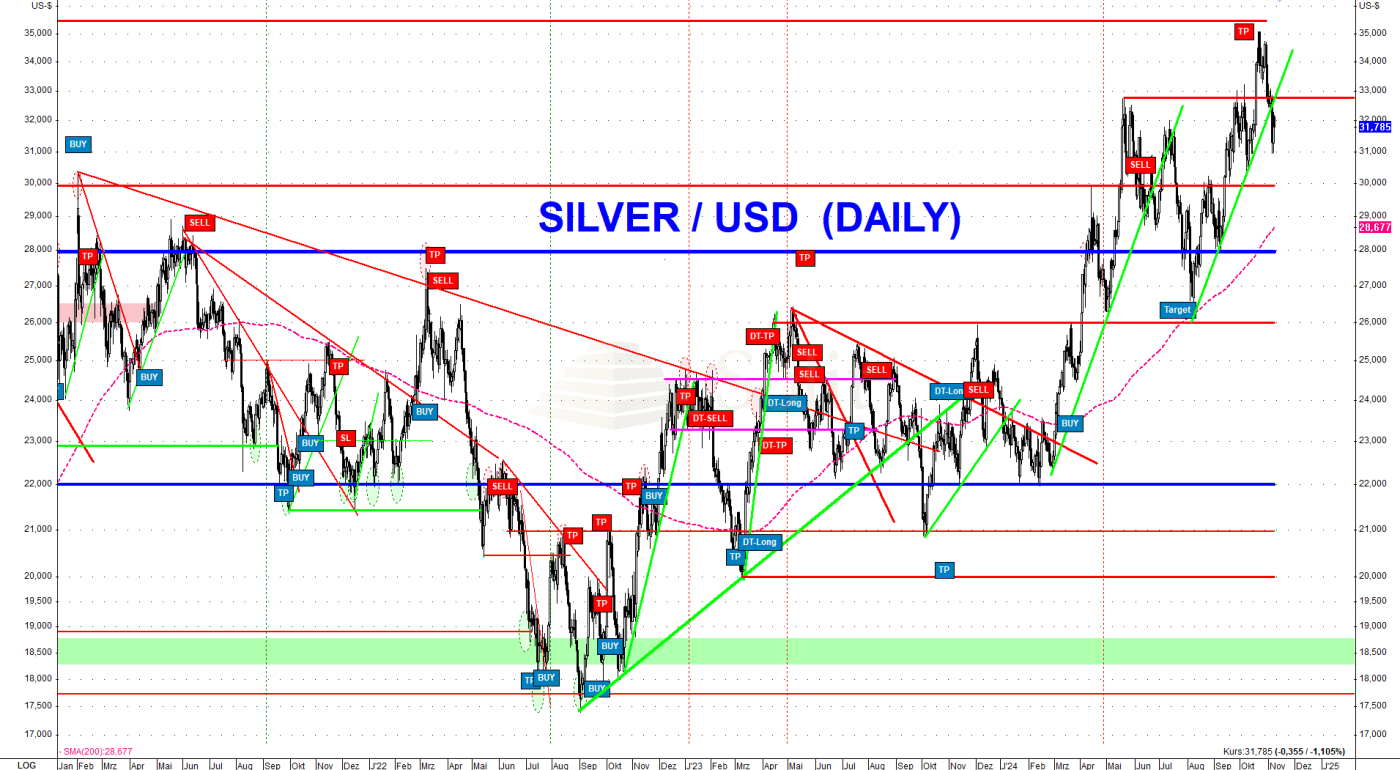

Nachdem der Goldpreis nach den US-Wahlen stark gefallen war und auf 2.645$ fiel, korrigierte nun auch der Silberpreis stärker. Er fiel unter seine wichtige Unterstützung von 32,50$ und erreichte im Tief 30,80$. Diese Entwicklung war zu erwarten, da der Terminmarkt historisch stark überkauft ist und der Silbermarkt nicht das gleiche Defizit aufweist wie der Goldmarkt, wo die OTC-Käufe seit anderthalb Jahren ein Defizit erzeugt haben. Der Silberpreis hatte das erste Mal seit 2012 seinen Widerstand bei 35 Dollar erreicht und damit dieses Ziel abgearbeitet. Mit dem Bruch der 32,50-Dollar-Unterstützung besteht nun die Möglichkeit eines weiteren Rücksetzers auf 26 Dollar. Dies erscheint besonders wahrscheinlich, da der Goldpreis nach einem Anstieg von fast fünfundfünfzig Prozent in den letzten dreizehn Monaten stark überkauft ist. Der Aufwärtstrend im Goldmarkt wurde bereits gebrochen, und selbst eine Korrektur bis auf 2.500$ wäre lediglich eine gesunde Anpassung innerhalb eines übergeordneten Aufwärtstrends. Eine stärkere Korrektur im Silbermarkt wäre daher ebenfalls denkbar.

Der Silberpreis bewegte sich über anderthalb Jahre hinweg in einer engen Handelsspanne zwischen 22$ und 26$. Erst mit der kräftigen Rallye des Goldpreises, die weit über das bisherige Allzeithoch hinausging, wurde auch die Investmentnachfrage nach Silber wieder weiter angefacht. Dies führte vorübergehend zu einem Angebotsdefizit und einem Preissprung auf 35$. Obwohl der Goldpreis weiterhin stark zulegte, konnte Silber bisher nicht im gleichen Maße folgen. Je länger sich der Goldpreis auf dem aktuell hohen Niveau halten kann – und möglicherweise im nächsten Jahr sogar neue Höhen erreicht – desto größer wird der Kaufdruck am Silbermarkt. Dies könnte letztlich zu einem weiteren signifikanten Preisanstieg führen.

In einer Phase der Stagflation, die von einer schwächeren industriellen Nachfrage geprägt ist, spielt die Investmentnachfrage eine entscheidende Rolle. Sie wird maßgeblich bestimmen, ob der Silberpreis gemeinsam mit Gold weiter ansteigen kann. Sollte der Goldpreis jedoch nach seiner beeindruckenden Rallye eine stärkere Korrektur durchlaufen, wäre auch für Silber ein Rückgang bis mindestens zur Unterstützung bei 26 Dollar denkbar, insbesondere angesichts der historisch überkauften COT-Daten.

Erst wenn die Zentralbanken auf eine Rezession oder einen exogenen Schock, wie beispielsweise einen Krieg, mit umfangreichen quantitativen Lockerungen (QE) reagieren, könnte Silber das Potenzial entfalten, die Marke von 50 Dollar zu überschreiten. Allein Zinssenkungen dürften hierfür nicht ausreichen. Das geplante Ende des Quantitative-Tightening-Programms (QT) und weitere Zinssenkungen könnten jedoch den Gold- und Silberpreis zumindest leicht unterstützen.

Langfristige Analyse

Der Silberpreis stieg in diesem Jahr über den Widerstandsbereich zwischen 28 und 30 Dollar an und konnte in der Folge bis zum nächsten Widerstand bei 35 Dollar vorstoßen. Der frühere Widerstand bei 28 Dollar dient nun als Unterstützung, die bei einer Korrektur zunächst Halt bieten dürfte. Darunter liegt eine weitere Kreuzunterstützung entlang eines Aufwärtstrends im Bereich um die 26 Dollar. Im schlimmsten Fall eines stärkeren Preisrückgangs am Goldmarkt im Zuge einer Krise wäre auch ein Rücksetzer auf 22 Dollar denkbar, was jedoch ein Niveau für antizyklische Käufe wäre.

Sollte sich der Goldpreis hingegen auf dem aktuellen hohen Niveau behaupten, ohne eine stärkere Korrektur zu durchlaufen, und im nächsten Jahr sogar neue Allzeithochs erreichen, dann wird eine weiter ansteigende Investmentnachfrage dazu führen, dass der Silberpreis auch den Widerstand bei 35 Dollar überwinden wird. Dies könnte dann zu einem raschen Anstieg auf den nächsten Widerstandsbereich zwischen 48 und 50 Dollar führen. In diesem Szenario wäre es durchaus wahrscheinlich, dass der Silberpreis erstmals seit 1980 ein neues Allzeithoch über 50 Dollar erreicht.

Kurzfristig besteht jedoch ein hohes Risiko für eine Korrektur, abhängig von der wirtschaftlichen und politischen Entwicklung. In einem deflationären Crash wäre ein starker Rückgang am Silbermarkt möglich. Auch bei einer moderaten Korrektur des Goldpreises um 200 bis 300 Dollar könnte der Silberpreis aufgrund des ausgeglichenen Verhältnisses am physischen Markt kurzzeitig bis auf 22 Dollar zurückfallen. Insgesamt stehen die Chancen sehr gut, dass der Silberpreis im nächsten Jahr womöglich ein neues Allzeithoch erreichen wird, wobei kurzfristig eine Korrektur noch einmal eine gute Kaufchance bieten dürfte.