Märkte unter Verkaufsdruck – Gold bleibt stark

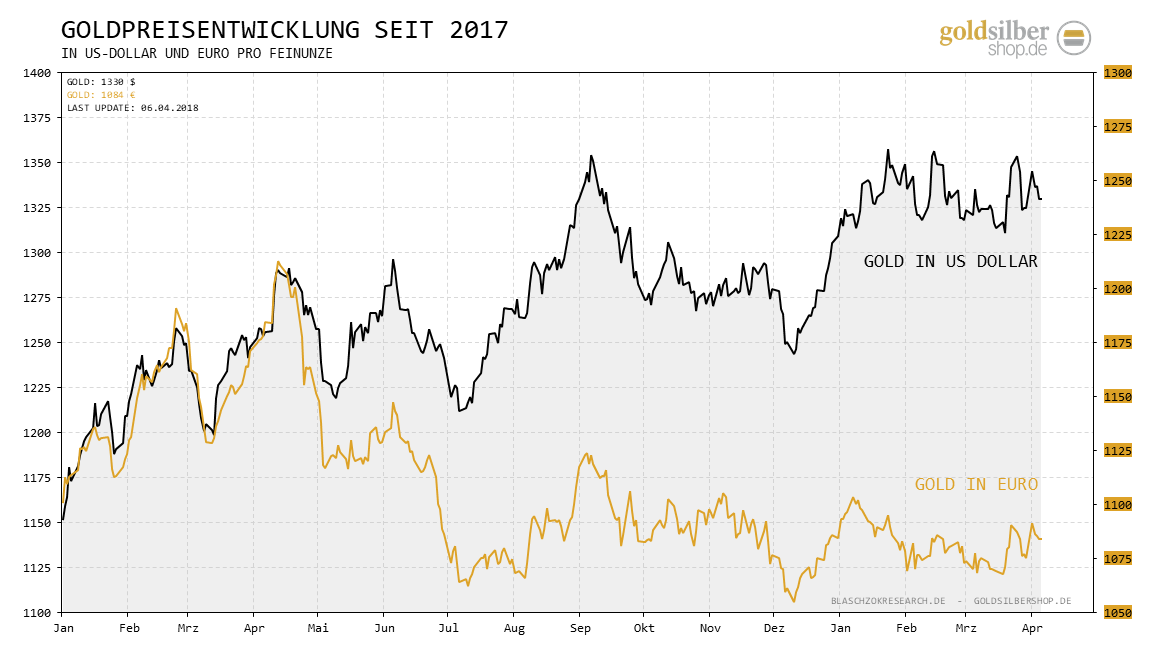

Der Goldmarkt hielt sich mit aktuell 1.324$ in dieser Handelswoche weiterhin stark in der engen Handelsspanne zwischen 1.300$ auf der Unterseite und 1.360$ auf der Oberseite. Die schnelle Erholung am Aktienmarkt in den letzten beiden Handelstagen brachte den Goldpreis kurzzeitig etwas unter Druck, da der Goldmarkt in den letzten Wochen als sicherer Hafen gesucht war. Der Aktienmarkt fiel bis auf den langfristigen Aufwärtstrend und die 200-Tagelinie zurück und so war es nicht verwunderlich, dass es hier zu Shorteindeckungen der Bären und mutigen Käufen von Bullen kam, die auf eine Fortsetzung der Hausse setzen. Sollten die amerikanischen Aktienindizes Dow Jones und S&P500 in den kommenden Wochen jedoch unter die Tiefs dieser Handelswoche fallen, so könnte Panik an den Märkten ausbrechen und es einen stärkeren Abverkauf am Aktienmarkt geben. Davor warnte in dieser Woche auch J amie Dimon, der Vorsitzende von JP Morgan, eine der einflussreichsten Banken der Welt.

amie Dimon, der Vorsitzende von JP Morgan, eine der einflussreichsten Banken der Welt.

Nach den massiven QE Programmen und der weltweiten Flutung der Märkte mit billigem Geld und künstlich historisch niedrigen Zinsen, wurde der Zufluss frischen Geldes in den vergangenen Monaten stark gedrosselt. Weiterhin wurden die Zinsen in den USA deutlich angehoben und weitere inflationsinduzierte Zinsschritte seitens der FED stehen aus, was die Volkswirtschaften und insbesondere die Aktienmärkte, welche die Zukunft eskomptieren, stark unter Druck bringen könnte. Die Industrieproduktion in Deutschland sank im Februar mit -1,6% unerwartet stark und auch der Handelsstreit zwischen den USA und dem Rest der Welt ist ein weiter Faktor, der das stagflationäre Umfeld aus steigenden Preisen bei einer gleichzeitigen Kontraktion der Weltwirtschaft befeuern wird.

Da die steigenden Zinsen inflationsbedingt sind, konnte selbst die kürzliche Zinserhöhung der US-Notenbank auf 1,75% dem Goldpreis in den letzten Wochen nichts anhaben, was ein positives Vorzeichen für die Zukunft des monetären Edelmetalls ist. Silber zeigt weiterhin relative Schwäche, wobei wir erwarten, dass diese sukzessive verschwinden und es zum Gold aufholen und letztlich überholen wird, sobald dem Goldpreis der nachhaltige Sprung über den Abwärtstrend bei 1.360$ gelang. Platin und Palladium gaben, unserer Prognose entsprechend, in dieser Handelswoche weiter nach, wobei sich die Spekulation am Terminmarkt weiter bereinigt und langsam das Umfeld für einen neuen Anstieg geschaffen wird.

Gold wurde als sicherer Hafen gesucht, weshalb es sich im Vergleich zu den anderen Edelmetallen in den vergangenen Wochen relativ stark hielt.

Gold wurde als sicherer Hafen gesucht, weshalb es sich im Vergleich zu den anderen Edelmetallen in den vergangenen Wochen relativ stark hielt. Bitcoin fällt um 65%

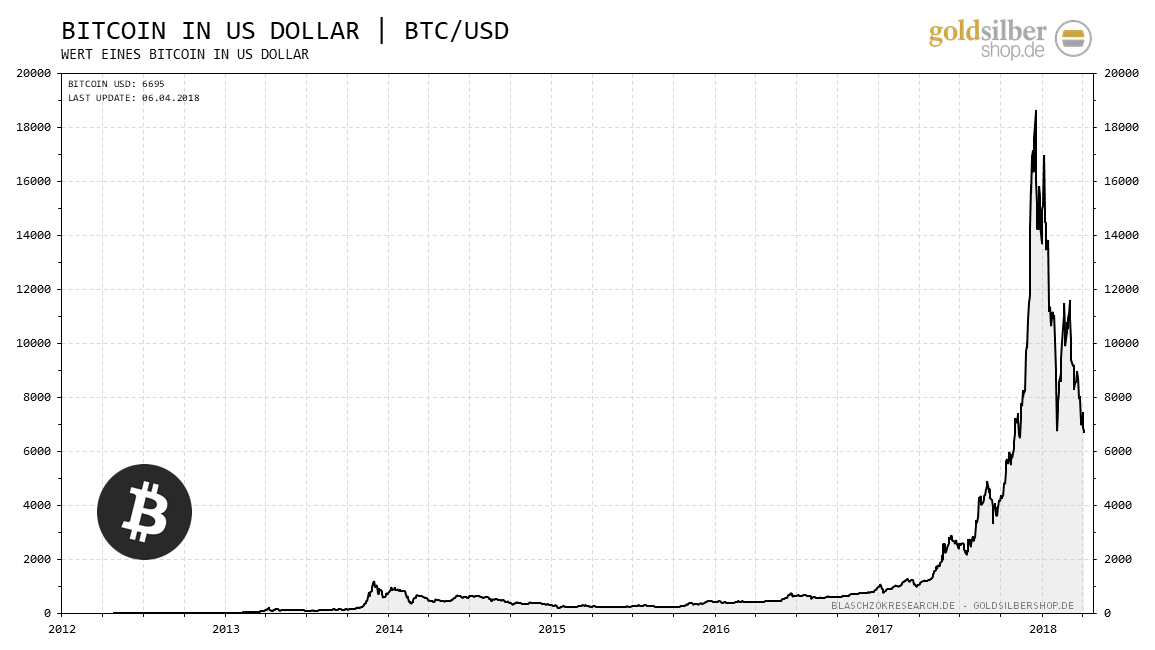

Die Ernüchterung am Kryptomarkt hält an und das Geld jener, die spät in der Manie eingestiegen sind, schmilzt dahin wie Eis in der Sommersonne. Während der Bitcoin Mitte Dezember noch für 20.000 US Dollar gehandelt wurde, so ist der Kurs in dieser Woche auf 6.500$ gefallen, was einem Minus von 65% seit dem Hoch entspricht. Im Januar hatten wir einen Rückgang des Bitcoins bis auf 2.000$ prognostiziert, was einem Einbruch von 90% entsprechen würde. Es kehrte bereits etwas Ernüchterung am Kryptomarkt ein, doch ist die Stimmung noch keineswegs bärisch bzw. pessimistisch, weshalb wir die Korrektur erst zu 50% abgeschlossen sehen und an unserem Preisziel festhalten.

Wir waren jedoch keineswegs schon immer bärisch für dieses Spekulationsobjekt, denn Mitte 2015 hatte ich in meinem Research den Bitcoin bei 250$ zum spekulativen Kauf mit einem Ziel bei 2.500$ empfohlen. Wie in jedem anderen Markt, ist das Timing von Einstieg und Ausstieg entscheidend, um langfristig an den Märkten Geld zu verdienen. Im besten Fall wird sich in diesem Jahr irgendwann langsam ein Boden bei den Kryptowährungen ausbilden, auf dem im nächsten oder übernächsten Jahr ein erneuter Hype folgen wird. Im pessimistischen Fall ist die Kryptoblase bereits geplatzt, ebenso wie die Dotcom-Blase im Jahr 2000, worauf letztlich ein weiterer Niedergang und ein langfristiges Siechtum der einst begehrten Spekulationsobjekte folgen würde. Eine sichere langfristige Anlage und damit Konkurrenz zu Edelmetallen, sehen wir in den hochvolatilen, ungedeckten und teilweise kurzlebigen Kryptoanteilen nicht.

Der Bitcoin verlor mittlerweile 65% seit seinem Hoch Mitte Dezember

Der Bitcoin verlor mittlerweile 65% seit seinem Hoch Mitte Dezember Euro gerät unter Druck

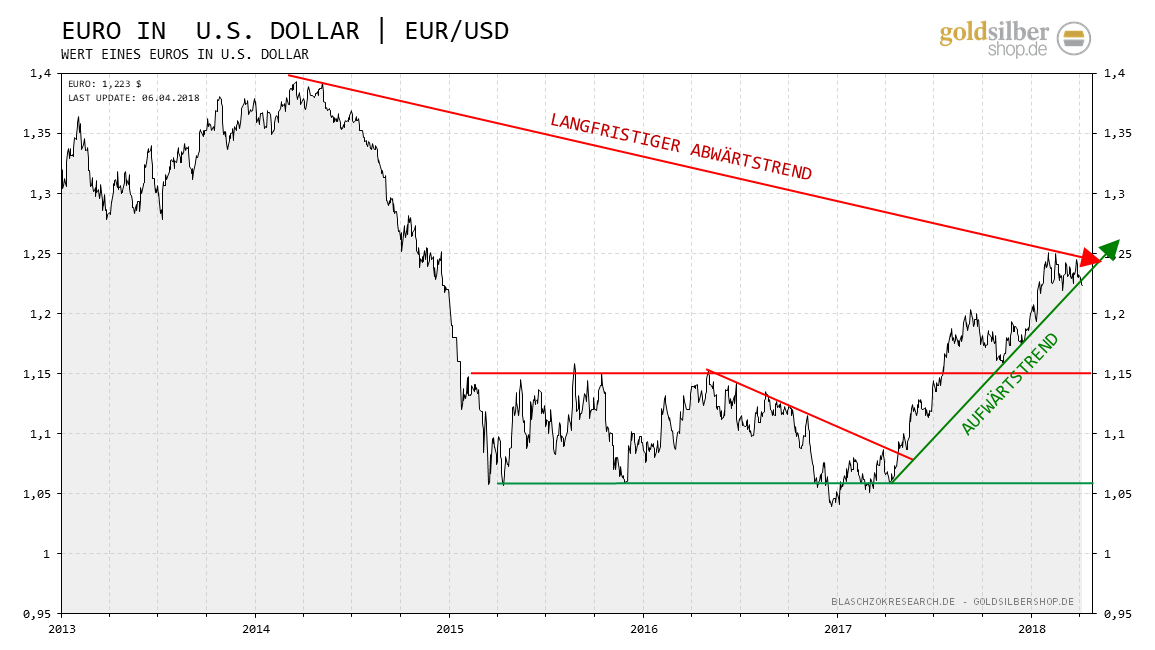

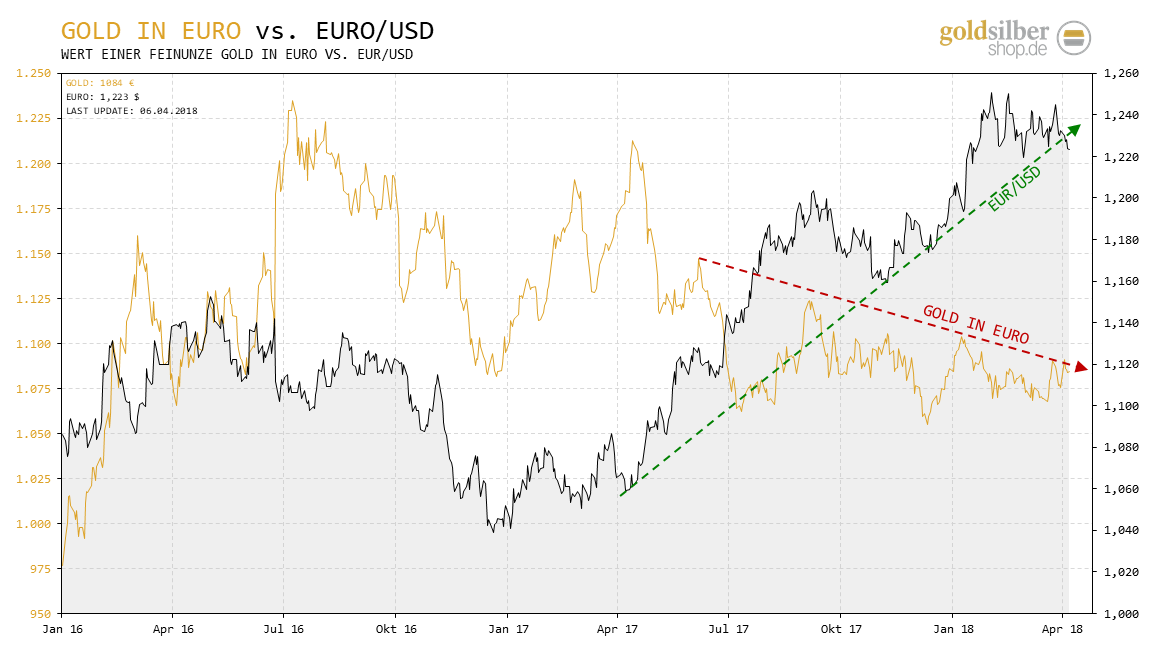

Nachdem sich der Wechselkurs zwischen dem langfristigen Abwärtstrend bei 1,25$ und dem mittelfristigen Aufwärtstrend bei 1,225$ eingekeilt hat, hat die Volatilität abgenommen und es baut sich Druck auf. Dieser wichtige Aufwärtstrend wurde heute im Laufe des Handelstages bereits getestet – bricht dieser in den nächsten Handelstagen, so steht dem Euro ein erster Abverkauf bis ca. 1.20$ bevor.

Der Euro ist vorerst am langfristigen Abwärtstrend gescheitert – folgt nun eine neue Schwäche des Euros?

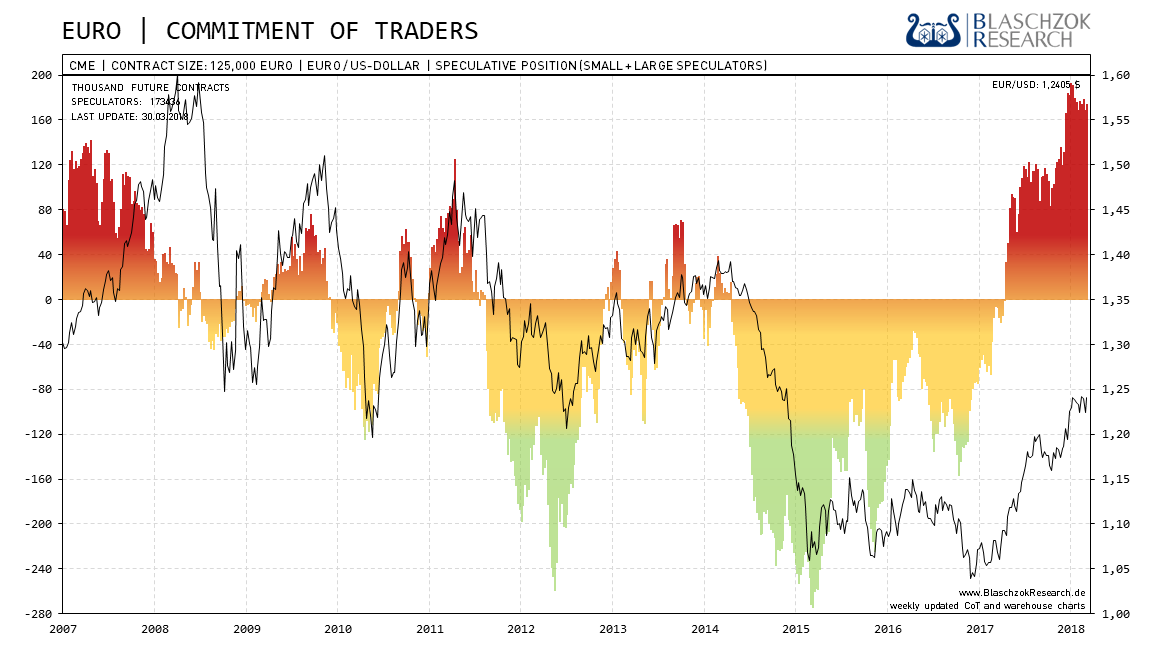

Der Euro ist vorerst am langfristigen Abwärtstrend gescheitert – folgt nun eine neue Schwäche des Euros? Dieser Trendbruch könnte auch eine große Trendumkehr bei diesem Währungspaar bedeuten. Die gigantische bullische Spekulation auf den Euro am Terminmarkt, die historisch einmalige Ausmaße angenommen hat, ist zumindest ein mahnendes Warnzeichen hierfür. Dazu kommt, dass aufgrund der faulen Kredite im europäischen Bankensystem, insbesondere in Italien, weiterhin mit einer lockeren Geldpolitik seitens der EZB zu rechnen ist. Diese kann sich im aktuellen instabilen europäischen Umfeld keine restriktive Geldpolitik leisten. Dies wird den Zinsspread zwischen den USA und Europa weiter vergrößern und den Euro zusätzlich unter Druck bringen. Eine Neubewertung des Euros könnte die Folge sein mit einem spekulativen Abverkauf der Gemeinschaftswährung, was zu einem Kaufkraftverlust des Euros von 20% in diesem Jahr führen könnte.

Der Terminmarkt zeigt eine deutliche fundamentale Schwäche der europäischen Gemeinschaftswährung

Der Terminmarkt zeigt eine deutliche fundamentale Schwäche der europäischen Gemeinschaftswährung Dieser starke Kaufkraftverlust wird letztlich die Ersparnisse der Europäer, insbesondere jene der Deutschen, entwerten. Gold in Euro wird als Absicherung gegen die Entwertung von Papierwährungen mit entsprechend starken Anstiegen reagieren. Sollte es also zu einem Bruch des Aufwärtstrends beim Euro kommen, auf den ein Platzen der Blase am Terminmarkt folgt, so wird der Goldpreis in Euro den mittelfristigen Abwärtstrend verlassen und eine starke Rallye beginnen. Der Goldpreis könnte bei diesem Szenario noch in diesem Jahr schnell um 20% in die Höhe steigen. Sollte dazu auch noch der Aktienmarkt in einem stagflationären Umfeld einbrechen und eine Flucht in den sicheren Hafen Gold einsetzen, so wäre das Umfeld für eine deutlich stärkere Rallye am Goldmarkt perfekt.

Gold in Euro würde stark von einer Trendwende beim Euro zum US Dollar profitieren

Gold in Euro würde stark von einer Trendwende beim Euro zum US Dollar profitieren US Arbeitsmarkt schwach

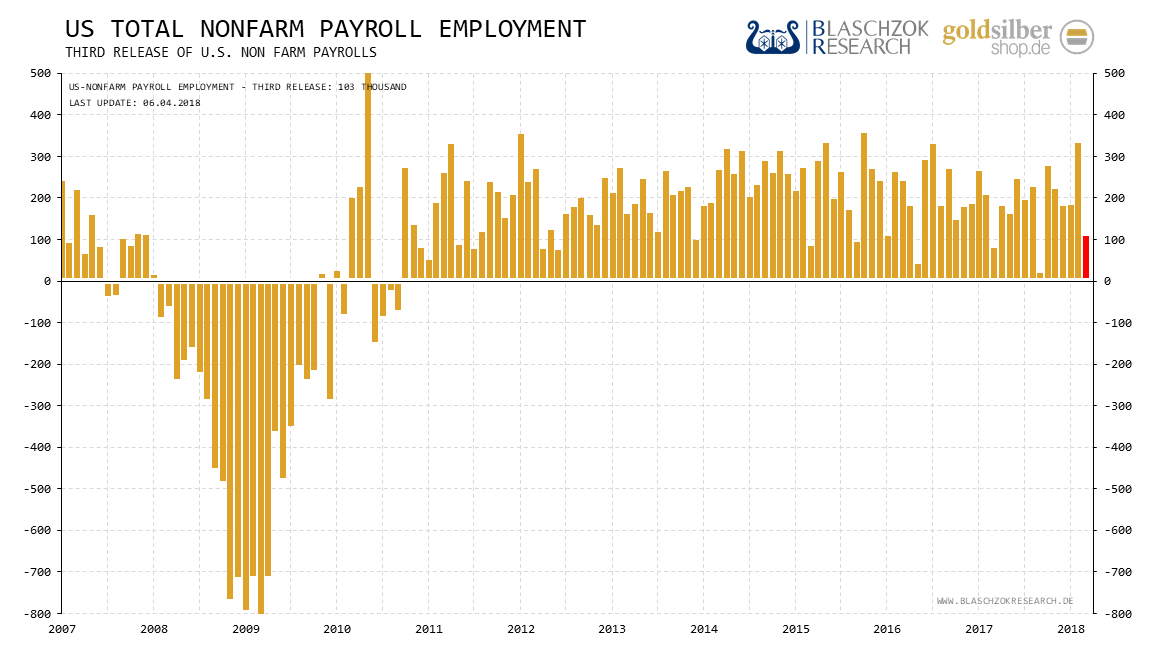

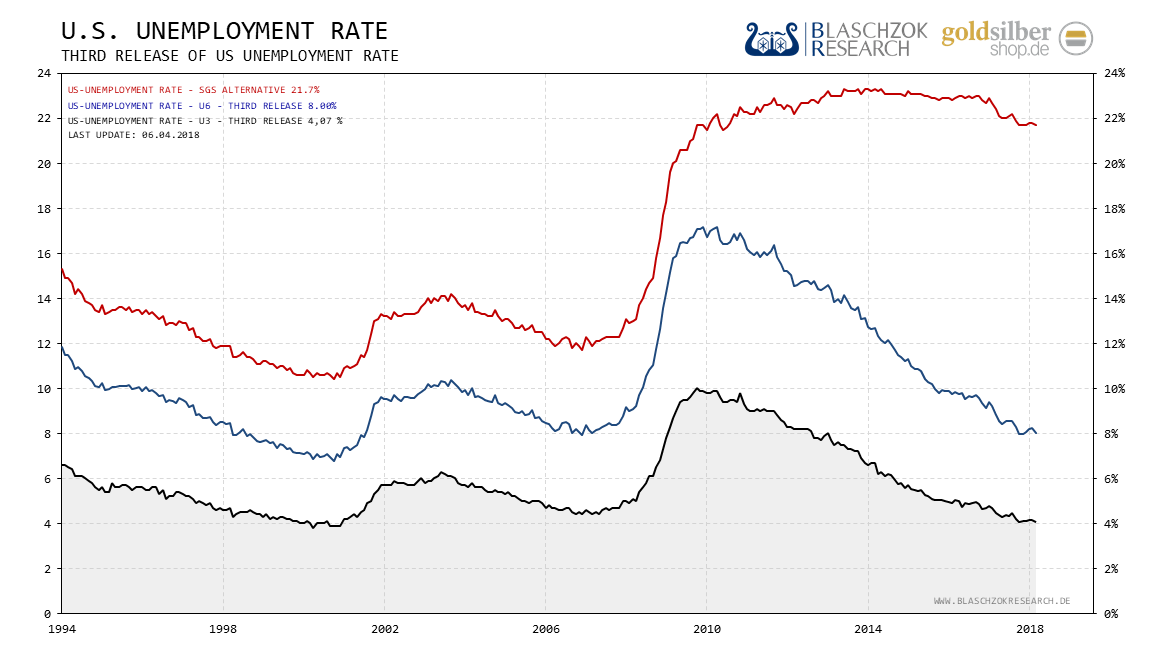

Ein Bruch des Aufwärtstrends des Euros zum US-Dollar wurde heute gerade noch einmal durch einen schlecht ausgefallenen Arbeitsmarktbericht aus den USA verhindert. Nur 103 Tsd. neue Stellen wurden außerhalb der Landwirtschaft geschaffen, während der Markt mit 185 Tsd. neuen Jobs rechnete. Dies führte dazu, dass der Dollar unter Druck kam und der Euro zurück in den Aufwärtstrend springen konnte. 150 Tsd. Amerikaner waren vergangenen Monat wegen schlechtem Wetter nicht in der Lage zu arbeiten, was zu den schlechten Zahlen zumindest beitrug. Die Arbeitslosenquote U-3 blieb unverändert bei 4,1%, wobei man einen Rückgang auf 4,0% erwartet hatte. Die breiter gefasste Arbeitslosenquote U-6 liegt aktuell bei 8% und die Quote von Shadowstats verharrt bei hohen 21,7%. Ob die schlechten Daten das Potenzial haben, den Dollar weiter am Boden und den Euro vor einem Ausbruch aus dem Abwärtstrend zu bewahren, wird sich kommende Woche erst zeigen, doch man sollte darauf gefasst sein und entsprechende Absicherungen aufbauen.

Außerhalb der Landwirtschaft wurden im vergangenen Monat nur 103 Tsd. neue Stellen in den USA geschaffen

Außerhalb der Landwirtschaft wurden im vergangenen Monat nur 103 Tsd. neue Stellen in den USA geschaffen  Die offizielle Arbeitslosigkeit ist gering in den USA – die inoffizielle Quote jedoch noch sehr hoch

Die offizielle Arbeitslosigkeit ist gering in den USA – die inoffizielle Quote jedoch noch sehr hoch TECHNISCHE ANALYSE ZU SILBER

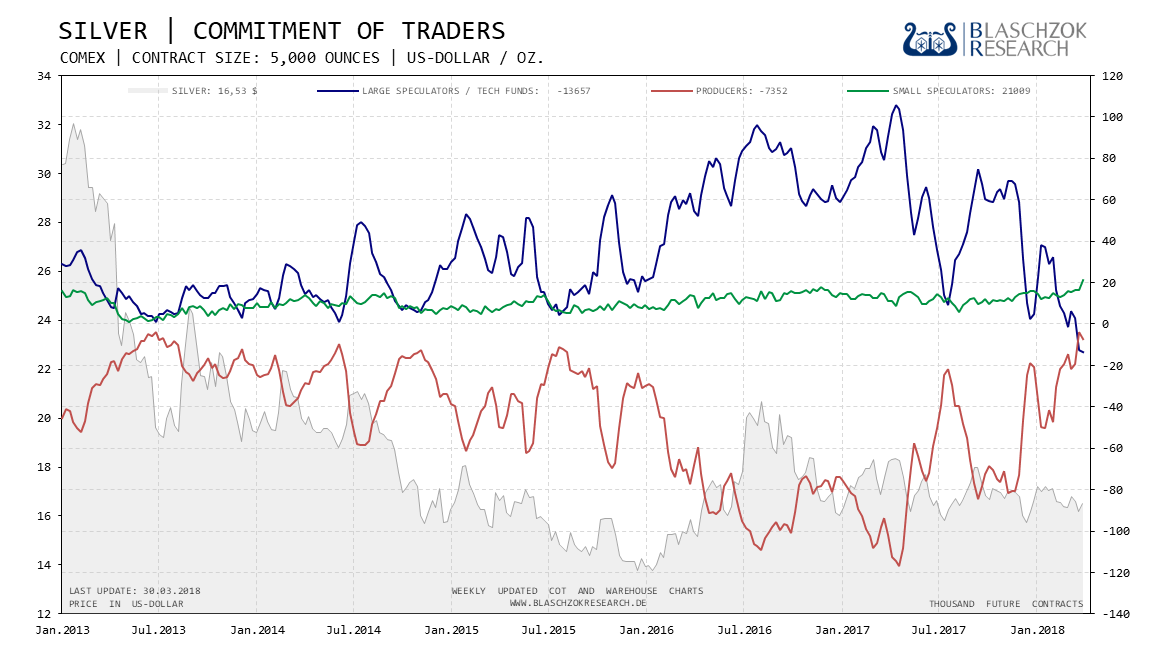

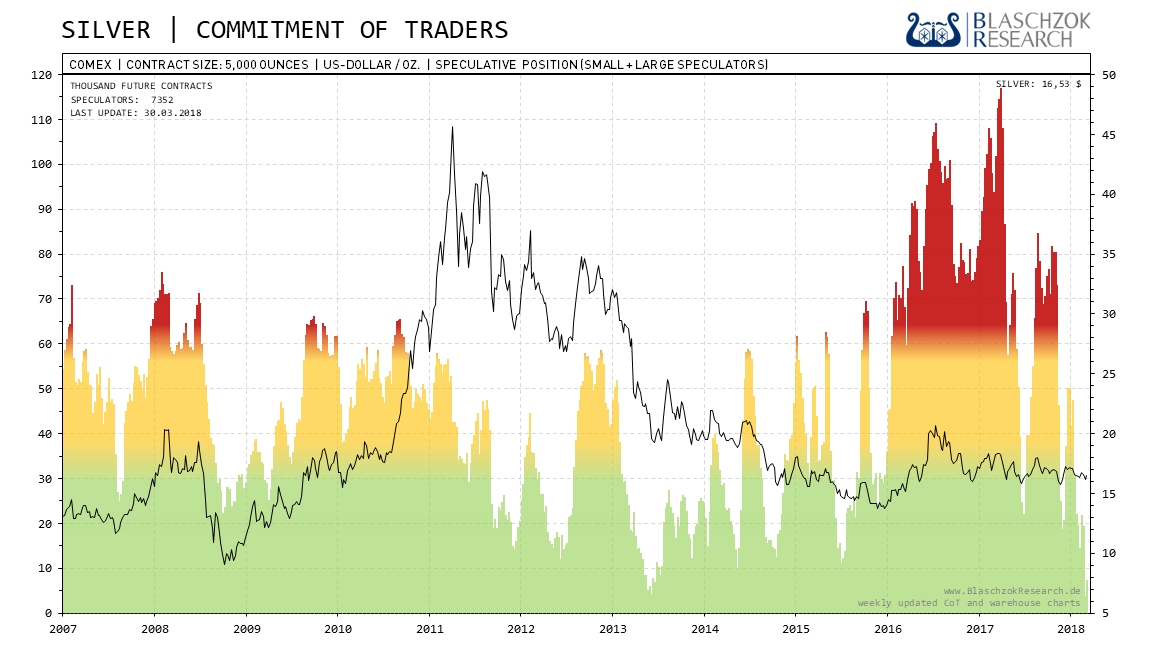

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten, Daten für Silber zeigen eine starke Positionierung der Spekulanten auf fallende Preise. In der Geschichte des Terminmarktes an der COMEX waren die Spekulanten noch nie so bärisch positioniert wie aktuell. Dies ist grundsätzlich bullisch und bringt zumeist ein antizyklisches Kaufsignal. Jedoch wird diese spekulative Übertreibung auf der Shortseite aktuell von einer relativen Schwäche des Silbers begleitet, weshalb dies kurzfristig noch zur Vorsicht mahnt, auch wenn das Risiko für fallende Preise aktuell sehr begrenzt zu sein scheint. Sobald die Intermarketanalyse grünes Licht gibt, stehen die Chancen sehr gut für einen antizyklischen Kauf.

Die Spekulanten sind extrem negativ gestimmt für Silber, was wiederum bullisch ist.

Die Spekulanten sind extrem negativ gestimmt für Silber, was wiederum bullisch ist.  Die einfache Darstellung zeigt, dass sich Silber im grünen bullischen Terrain befindet.

Die einfache Darstellung zeigt, dass sich Silber im grünen bullischen Terrain befindet. Weitere CoT-Charts zu insgesamt 27 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

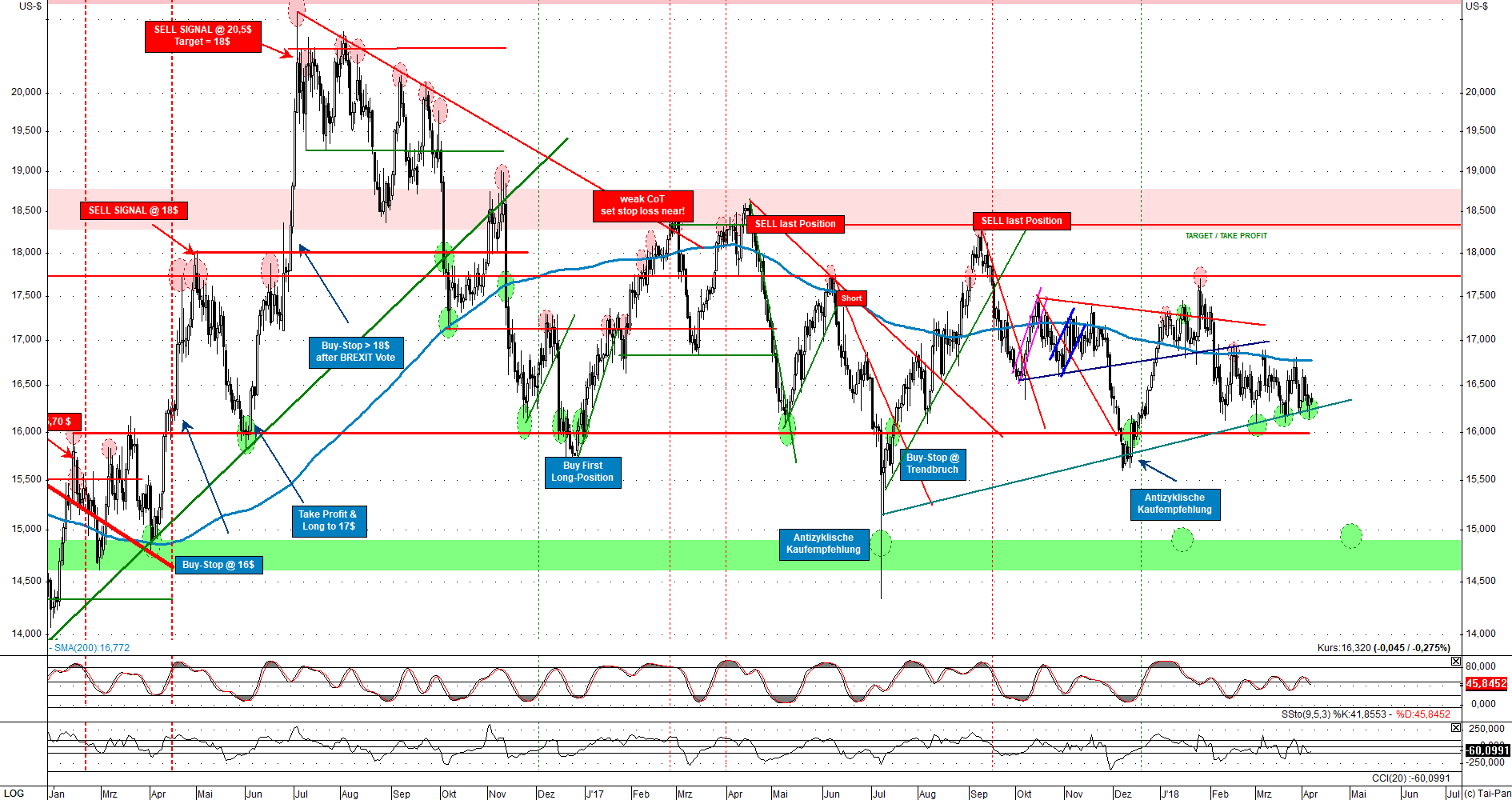

Chartanalyse zu Silber in US-Dollar

Seit über drei Jahren bildet der Silberpreis, gefangen in einer engen Handelsspanne zwischen 14,50$ auf der Unterseite und 18,50$ auf der Oberseite, einen Boden aus. In den letzten beiden Jahren nahm die Volatilität zunehmend ab, da sich Spekulanten anderen Märkten mit mehr kurzfristigem Renditepotenzial, wie dem Aktien- oder Kryptomarkt, zuwandten und dem Silber die kalte Schulter zeigten.

Kurzfristig besteht noch die Gefahr, dass Silber im Zuge einer finalen Bereinigung mit Sell Off im Edelmetallsektor sowie den Minen unter Druck kommt, die Unterstützung bei 16$ nach unten durchschlägt und bis in den Bereich um die 15$ abrutscht. Dies ist als unser Wunschszenario zu sehen, denn das würde uns im Trading die optimale Gelegenheit für einen antizyklischen Long-Trade mit sehr hohem Chance/Risiko-Verhältnis geben. Bei einem derartigen Ereignis würden wir also blind in das fallende Messer greifen für einen kurzfristigen Trade auf Sicht der nächsten Wochen oder Monate eingehen.

Mittelfristig hat Silber Probleme, denn die relative Schwäche dürfte noch etwas anhalten. Erst mit einem Anstieg des Goldpreises über 1.360$ würden spekulative Investoren sukzessive auch in den Silbermarkt gehen und das steigende Momentum letztlich zu einer Outperformance von Silber auf langfristige Sicht führen. Sollte der Goldpreis noch einmal einen Abverkauf erleben und sich Silber währenddessen unter Stärke halten, so wäre dies ein mittelfristig sehr positives Signal, sodass wir antizyklisch auch bei 16$, mit einem dann sehr guten CRV, in Silber einsteigen würden.

Das Risiko auf der Unterseite ist auf Sicht der kommenden drei bis sechs Monate sehr begrenzt. Im schlimmsten Fall erwarten wir einen Sell Off bis in den Bereich von 15,00$, was wir jedoch als Kaufchance sehen würden.

Silber bewegt sich seit zwei Jahren in einer engen Handelsspanne

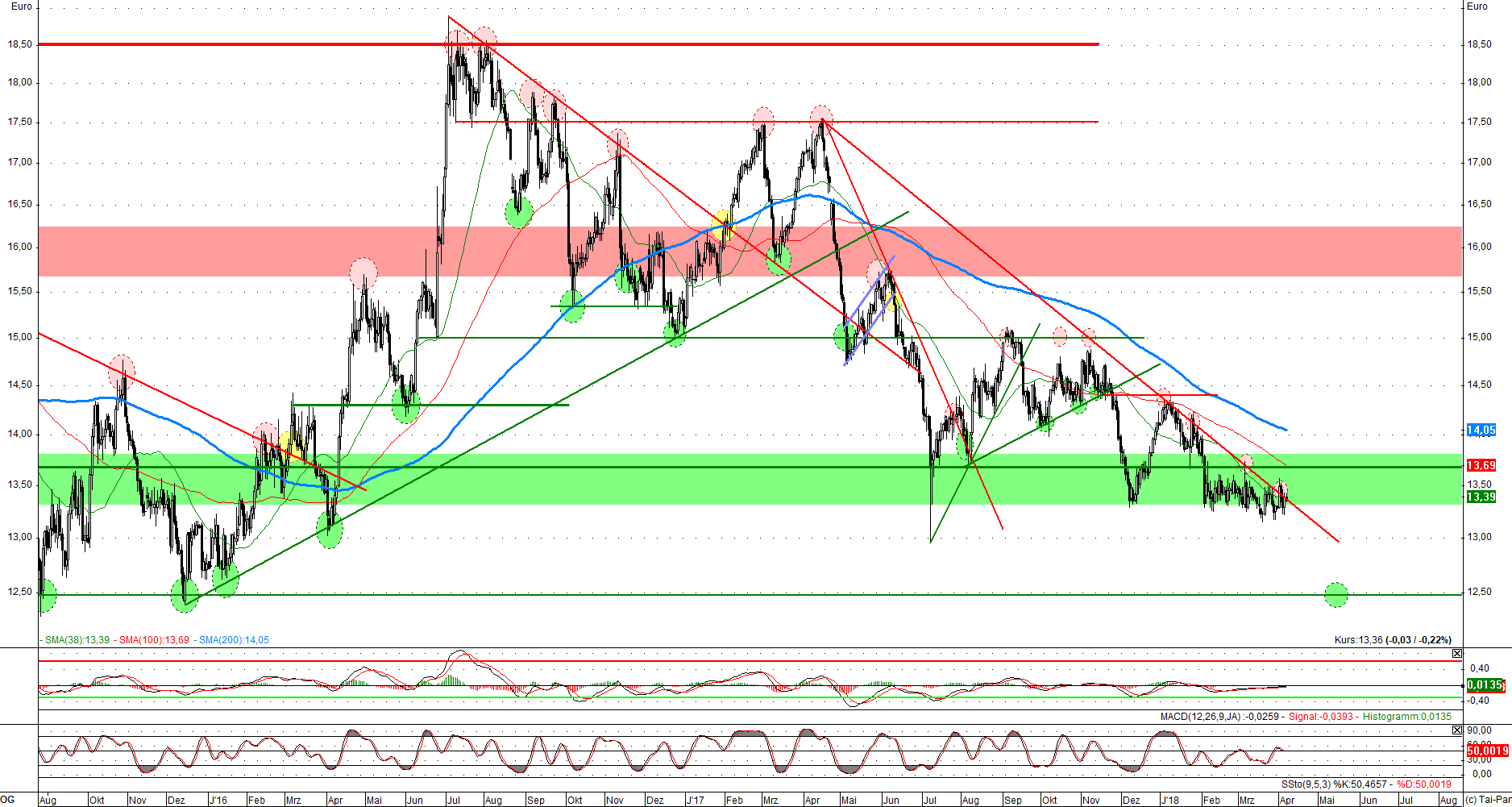

Silber bewegt sich seit zwei Jahren in einer engen Handelsspanne Chartanalyse zu Silber in Euro

Im Chart für Silber in Euro zeigt sich die relative Schwäche noch deutlicher aufgrund des in den vergangenen Monaten starken Euros zum US-Dollar. Auch hier sieht man, dass ein finaler Sell Off bis an die Unterstützung bei 12,50 Euro je Feinunze sehr gut möglich ist und charttechnisch gut in das Bild passt.

Antizyklisch sehen wir um die Marke von ca. 12,50 Euro ein antizyklisches Kaufniveau. Alternativ entstünde ein Kaufsignal, wenn der rot eingezeichnete Abwärtstrend mit Notierungen darüber bricht. Das Risiko nach unten beträgt nur noch einen Euro auf Sicht der kommenden drei bis sechs Monate – die Chancen liegen jedoch bei 16 Euro bis 18 Euro je Feinunze auf der Oberseite für diesen Zeitraum. Sollte es sich womöglich um ein langfristiges Tief handeln, wäre das die letzte Chance günstig zu kaufen, bevor ein neuer Bullenmarkt inflationsbedingt im Silbermarkt startet.

Silber in Euro leidet aktuell noch unter dem irrational starken Euro

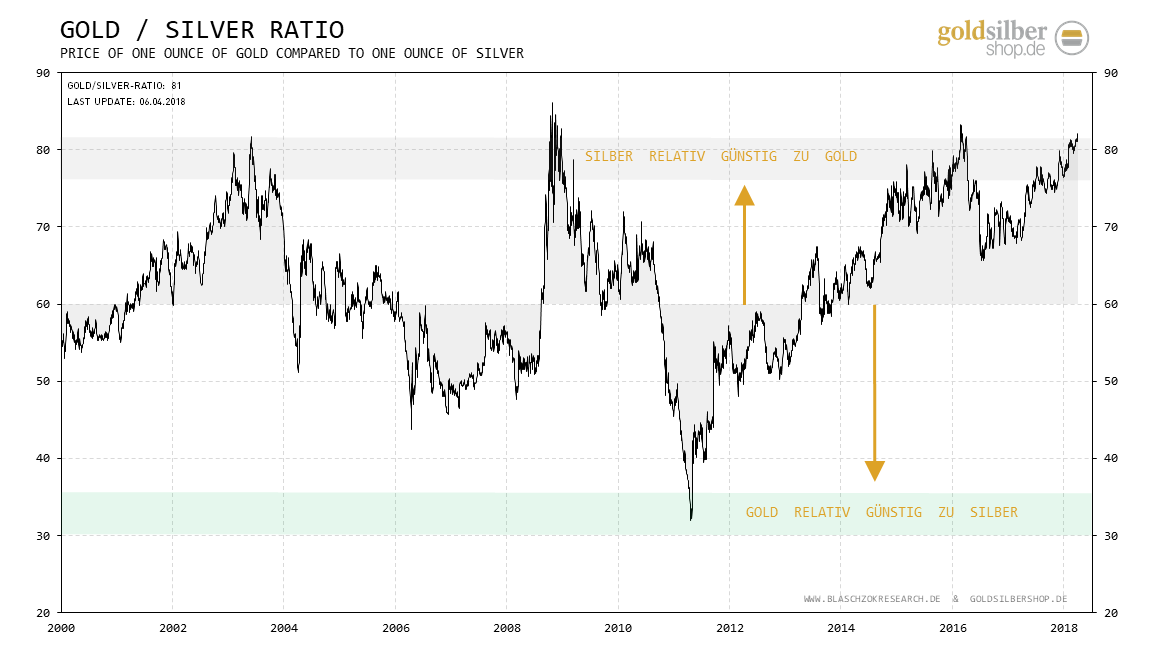

Silber in Euro leidet aktuell noch unter dem irrational starken Euro Gold / Silber Ratio – Silber hat enorme Chancen!

Das Ratio des Goldes zum Silber ist mit 81 auf einem hohen Niveau, das in den vergangenen 18 Jahren nur viermal erreicht wurde. Dies zeigt eine langfristige Unterbewertung des Silbers zum Gold auf. Es ist davon auszugehen, dass sich das Ratio wieder seinem Mittel im Bereich um die 60 annähern und am Ende eines künftigen Bullenmarktes sogar wieder bis in den Bereich von 30 oder tiefer fallen sollte.

Dies bedeutet, Silber dürfte vom aktuellen Niveau aus, auf Sicht der kommenden zehn Jahre, den Goldpreis outperformen. Silber könnte sich dabei zwei- bis dreimal so gut entwickeln wie der Goldpreis. Daher sollte man aktuell strategisch langfristig überproportional mehr in Silber als in Gold investieren.

Das Gold/Silber-Ratio zeigt, dass Silber sehr günstig im Verhältnis zum Gold ist

Das Gold/Silber-Ratio zeigt, dass Silber sehr günstig im Verhältnis zum Gold ist