Neuer Superstaat? Notenbanken dovish – Gold steigt - Silberanalyse

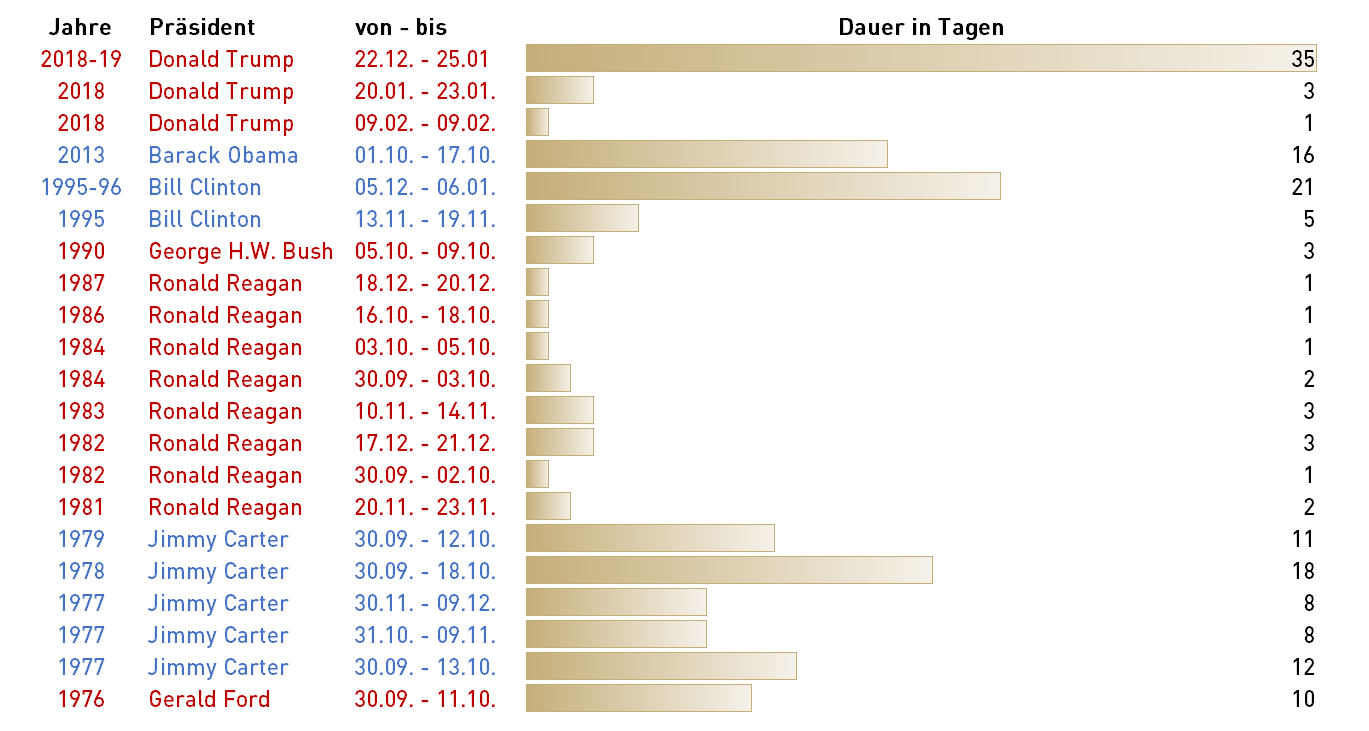

US-Präsident Trump kündigte am Freitag an, dass der teilweise Stillstand der US-Regierung, der mit 35 Tagen der längste der US-Geschichte war, vorübergehend beendet wird. Die Demokraten baten um ein Ende des Shutdowns und versprachen die Diskussion über die Mauer danach weiterzuführen. Deshalb drohte Trump einen erneuten Shutdown an, wenn Demokraten und Republikaner sich in den nächsten 21 Tagen nicht auf eine Finanzierung der Grenzsicherung einigen. Jetzt sind die Demokraten dazu gezwungen über die Grenzsicherung zu debattieren, anstatt über die vermeintlich veherrenden Folgen des Shutdowns. Ein Kompromiss dürfte eine „Smart Wall“ anstatt einer Betonmauer sein, da sie flexibler, effizienter und weitreichender ist. Dies macht Sinn, da sich die USA aufgrund der demografischen Entwicklung in Texas längst in einem Rückzugsgefecht befinden.

Trump beendete auf Bitten der Demokraten den längsten Shutdown der US-Geschichte

Trump beendete auf Bitten der Demokraten den längsten Shutdown der US-Geschichte Erkenntnisse aus dem Shutdown:

US-Beamte werden für die Zeit der Beurlaubung nachträglich ihre Gehaltsschecks erhalten, obwohl sie nichts gearbeitet haben, was bisher nach jedem Shutdown so gehandhabt wurde.

Anstatt den bezahlten Sonderurlaub zu genießen, demonstrierten und beschwerten sich viele Beamte über die vorübergehend fehlenden Schecks. Die Ersparnisse der Beamten sind so gering, dass sie nicht einmal wenige Wochen überbrücken können, was deren Kurzsichtigkeit aufgrund vermeintlicher Job-Sicherheit vor Augen führt. Ebenso verschwenderisch und nicht nachhaltig handeln Regierungen mit Steuergeldern, da sie jederzeit mehr Geld vom Steuerzahler rauben können. Trotz eines zehnjährigen Konjunkturaufschwungs und rekordhohen Steuereinnahmen hat die linke deutsche Bundesregierung weder Steuern gesenkt noch Schulden getilgt. Man kann sich jedoch sicher sein, dass die gleichen Politiker in der nächsten, kurz bevorstehenden Rezession die Steuern und Schulden auf Rekordstände anheben werden. Das moralische Problem über das Geld Dritter verfügen zu können, jedoch nicht dafür haften zu müssen, nennt man „Moral Hazard“, weshalb schon deshalb jegliche staatliche Umverteilung ineffizient und nettowohlfahrtsmindernd ist.

Nach einer Umfrage von 2017 haben 40% der Amerikaner so geringe Ersparnisse, dass sie nicht einmal eine notfallmäßige Ausgabe von nur 400$ stemmen können. Dies zeigt, dass es in einer Rezession schnell zu einer ausfallbedingten Kreditkontraktion kommen wird, auf die die US-Notenbank letztlich mit Rettungsprogrammen für die Banken reagieren muss.

Eigentlich handelte es sich um keine Schließung der Regierung, da die Steuern weiterhin eingezogen werden und alle Beamten nachträglich ihren Lohn erhalten. Während der ersten 28 Tage des Shutdowns lagen die Ausgaben des Bundes mit 12 Mrd.$ am Tag nur 7% unter den durchschnittlichen Monatsausgaben des Jahres 2018.

Obwohl 800.000 Beamte nicht ihren Dienst verrichteten, fiel den meisten Amerikanern nicht einmal auf, dass die Regierung geschlossen war. Die Welt drehte sich auch ohne Bürokraten, die sich in das Leben fleißig arbeitender Menschen einmischen, weiter wie davor. Regierungen sind überflüssig, wobei die äußere Sicherheit wohl die einzige Aufgabe ist, die man einem Staat zugestehen könnte. Ironischerweise entstand der Haushaltsstreit in den USA gerade aufgrund der Weigerung der linken staatsverherrlichenden Demokraten, diese fundamentale Grundaufgabe der Grenzsicherung eines Staates zu finanzieren.

Trump schätzt die Chancen, dass sich die eingesetzte Gruppe aus 17 Abgeordneten in den nächsten drei Wochen auf eine Finanzierung der Grenzmauer einigen werden auf unter 50 Prozent, womit ein weiterer Shutdown folgen würde. In diesem Fall würde Trump wohl Notstandsvollmachten zum Schutz der Nation erhalten und das Militär mit dem Errichten einer Mauer und der Grenzsicherung beauftragen.

Wegen des Haushaltsstreits weigerte sich die US-Terminmarktaufsicht CFTC über fünf Wochen hinweg einen CoT-Report zu veröffentlichen. Außer Probleme für unser Trading aufgrund des Unwillens der CFTC, brachte der Shutdown in den USA letztlich nur fünf Wochen bezahlten Urlaub für die Beamten und Angestellten der US-Regierung. Scheinbar kamen einige Politiker im Hintergrund doch unter Druck, weshalb sich die Demokraten nun kooperativer zeigen, auch wenn die Fake News verbreitenden Medien Trump als Verlierer des Shutdowns darstellen. Wahrscheinlich werden heute Nacht um 21:30 MEZ neue CoT-Daten veröffentlicht werden, die wir dann sofort analysieren, um so eine Einschätzung des Sentiments am Goldmarkt und der weiteren Preisbewegung treffen zu können.

Merkel und Macron erwarten Zerfall der EU

Die Eurozone und die politische EU drohen aufgrund ihrer unvereinbaren Unterschiede zu zerbrechen. Nationale Bestrebungen in einigen Staaten, der Brexit Englands, und das Scheitern des unmöglichen Multilateralismus weltweit zwingen Merkel und Macron zu einem „Plan B“ und somit zu einem machtpolitischen Alleingang. Beide forderten eine Europaarmee und eine vertiefte ökonomische Zusammenarbeit, wobei Macron deutsches Steuerzahlergeld für Frankreich will, das ihm gerade um die Ohren fliegt.

Die politische Opposition in Frankreich und Deutschland kritisierte diesen heimlichen Freundschaftsvertrag zwischen Frankreich und Deutschland, den Merkel und Macron unter Anfeindungen der Bevölkerung in Aachen unterschrieben haben, scharf. So auch der ehemalige tschechische Präsident Vaclav Claus, der darin einen „Geheimvertrag über den faktischen Zusammenschluss Frankreichs und Deutschlands zu einem neuen Superstaat“ sieht. Es sei zu befürchten, dass ein paralleles Integrationsprojekt zur EU entstehe. Gerade die Zusammenarbeit im militärischen Bereich sei, nach seiner Ansicht, höchst beunruhigend.

Interessant ist, dass der, angesichts nicht endender Proteste, vor der Absetzung stehende Präsident Macron und Merkel scheinbar schon das Scheitern der EU akzeptiert und mit der Umsetzung von Plan B begonnen haben. Zerbricht die EU, wird auch der Euro zerbrechen oder dessen Kaufkraft aufgrund von Rettungsmaßnahmen über die Notenpresse der Zentralbanken auf einen Promillebereich seiner aktuellen Kaufkraft kollabieren.

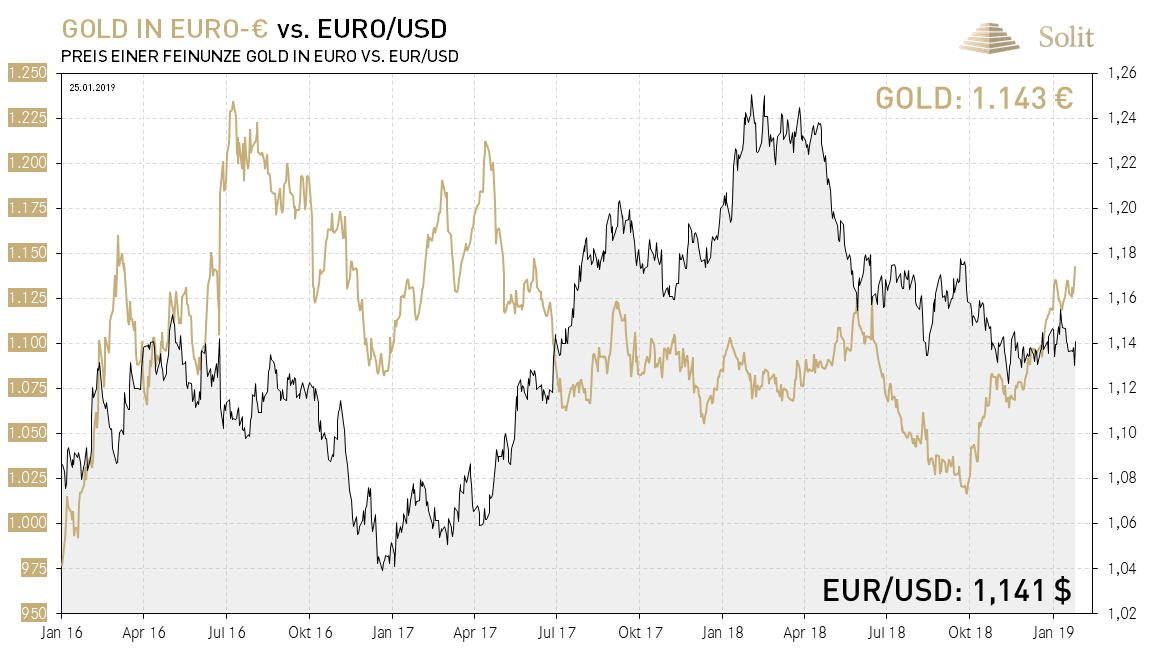

Der Euro hatte vergangene Woche bereits zum sechsten Mal die Unterstützung bei 1,13$ getestet, was die Schwäche der Gemeinschaftswährung demonstriert. Draghi sagte am Donnerstag: „Für die Wirtschaft im Euro-Raum überwiegen inzwischen die Risiken.“ Nichts Neues für Sie, da wird das schon seit zwei Jahren unermüdlich wiederholen und stets klarstellen, dass der Bias auf einem stärkeren Dollar liegt. Die Märkte realisieren langsam, dass es keine Chance für eine Zinserhöhung in Euroland in diesem Jahr gibt. Wie im Live-Webinar am Dienstag gesagt, wird 2020 vermutlich schon die Rezession da sein, somit eine Zinserhöhung verhindern und wahrscheinlich Draghi zum Anwerfen der Notenpresse zwingen. Die EZB hat mittlerweile wieder laut über langfristige Refinanzierungsgeschäfte (TLTRO) diskutiert, jedoch noch keinen Beschluss gefasst. Erst im Dezember hatte die EZB ihre auf mehr als 2,6 Billionen Euro angeschwollenen Wertpapierkäufe eingestellt. Strukturell steht Europa viel schlechter da als die USA und wir sehen keinen fundamentalen Grund, warum der Euro zum US-Dollar in den kommenden Monaten aufwerten sollte. Im Gegenteil erwarten wir, dass sich mehr Druck auf den Euro aufbauen wird, was wir in den Terminmarktdaten in den kommenden Monaten beobachten dürften. Fällt die Unterstützung bei 1,13$, so steht dem Euro ein erneuter Abverkauf bevor.

Der Euro bleibt schwach – Gold in Euro haussiert im Moment daher

Der Euro bleibt schwach – Gold in Euro haussiert im Moment daher Der Goldpreis in Euro könnte dann in 2019 und 2020 stark aufwerten, wobei Ersparnisse sowie Renten- und Pensionsanwartschaften in Euro massiv an Kaufkraft verlieren werden. Gold ist und bleibt der sichere Hafen und man sollte angesichts eines möglichen Zusammenbruchs des Euros in den kommenden Jahren nicht auf Sparvermögen setzen, die auf Euro lauten.

Notenbanken auf dem Rückzug – Goldbullen starten durch

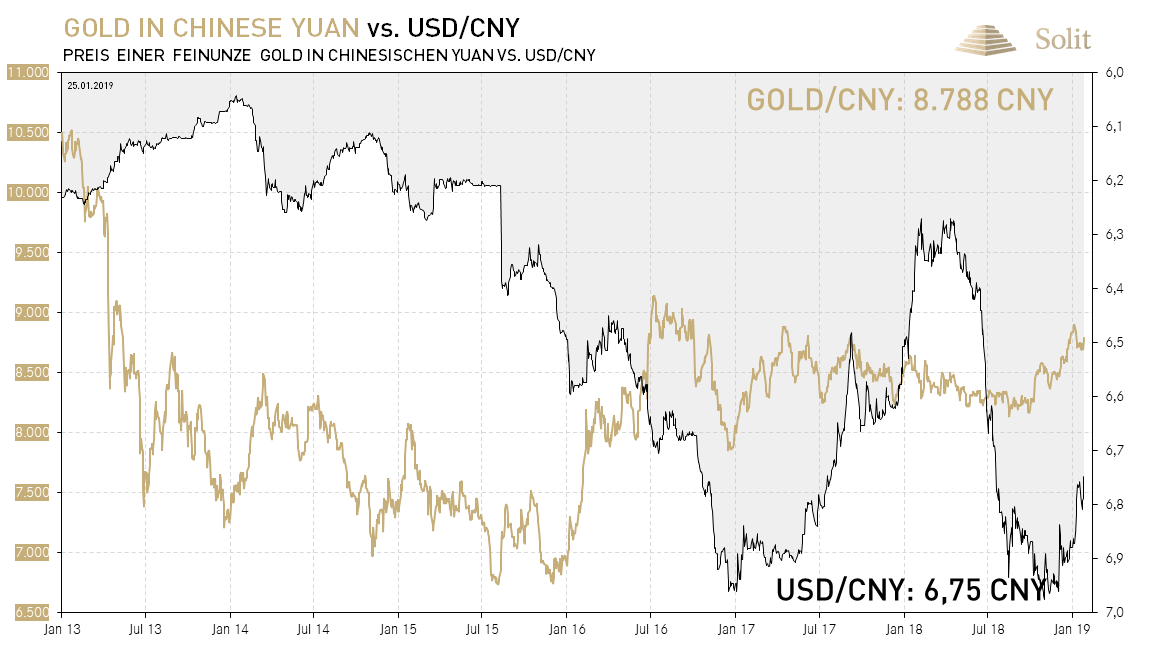

Nicht nur die EZB hat wieder günstige Kredite für die Banken in der Eurozone diskutiert, sondern auch China hat vergangene Woche eine Art quantitative Easing an den Start gebracht, um die strauchelnde Wirtschaft und das Bankensystem am Laufen zu halten. Die People’s Bank of China ermutigte Geschäftsbanken unbefristete Kredite zu vergeben. Weiterhin plant die PBoC eine weitere Senkung der Mindestreservequote um 100 Basispunkte, nachdem diese im vergangenen Jahr bereits um 250 Basispunkte reduziert wurde. Damit erhöht sich der Hebel, mit dem die Banken Geld zu niedrigen Zinsen aus dem Nichts erzeugen und in die Wirtschaft pumpen können. In Europa sind solche Maßnahmen nicht möglich, da hier mit einem Mindestreservesatz von einem Prozent längst jeglicher Spielraum ausgeschöpft wurde. Das Ergebnis dieser Politik ist jedoch nur das Verschieben einer Rezession, was man mit einer Reduzierung der Eigenkapitalquote der Banken erkauft, die somit anfälliger für Krisen werden. Künftige Rezessionen werden dafür umso stärker ausfallen. Diese Art der Politik nimmt letztlich am Ende des Tages immer einen katastrophalen Ausgang und führt zu einer Entwertung der Fiat Währungen.

Auch der Goldpreis in chinesischen Yuan steigt seit Monaten wieder

Auch der Goldpreis in chinesischen Yuan steigt seit Monaten wieder Der IWF schlägt unterdessen Alarm und sieht einen konjunkturellen „Abschwung früher als erwartet“. Es gebe zahlreiche Risiken und „wenn der Abschwung kommt, dann sind die meisten Länder schlechter gerüstet als zehn Jahre zuvor.“ Der Ifo-Geschäftsklima Index für Deutschland sank von 101 auf 99,1 Punkte, womit die Stimmung in den Chefetagen so schlecht wie seit zwei Jahren nicht mehr ist. Auch die deutsche Bundesregierung hat ihre Wachstumsprognose für das laufende Jahr kräftig nach unten korrigiert. Bisher erwartete man ein Wirtschaftswachstum von 1,8% für 2019, was nun auf 1% reduziert wurde. Die Bundesregierung ist sich scheinbar bewusst, dass die Rezession aufzieht, wobei man sich sicher sein kann, dass Regierungsprognosen immer noch geschönt sind. In Japan flog vergangene Woche die Regierung mit der Manipulation ihrer Statistiken auf, nachdem die geschönten Zahlen für die Märkte nicht mehr glaubwürdig waren. Der Arbeitsminister konstatierte, dass die Lohnsteigerungen von 2012 bis 2018 zu hoch ausgewiesen wurden, wie beispielsweise im letzten Jahr um 0,7%. Tokyo gab nun zu, dass 40% der Wirtschaftsdaten „Fake News“ seien. Meiner Meinung nach ist auch diese Aussage Fake News, da 100% der Wirtschaftsdaten Fake News sein dürften.

Wir kritisieren seit langer Zeit, dass die offiziellen Inflationsraten in den USA und Europa politisch motiviert zwischen 5% und 7% zu niedrig ausgewiesen werden, um die Märkte zu stabilisieren, während die Finanzielle Repression der Bürger das System am Laufen hält.

Angesichts der sich eintrübenden Konjunkturlage und den Schritten zu einer lockereren Geldpolitik in Europa und China, verwundert es nicht, dass es mittlerweile auch Hinweise seitens der FED gibt, dass das QT-Programm, mit dem aktuell monatlich 50 Mrd. Dollar den Märkten entzogen werden, früher enden könnte, als erwartet. Ende 2018 sagte die FED noch, das QT würde wie geplant weitergehen, um am 4. Januar zu verkünden, dass man flexibel sei und nun scheint das QT Programm in Bälde reduziert zu werden.

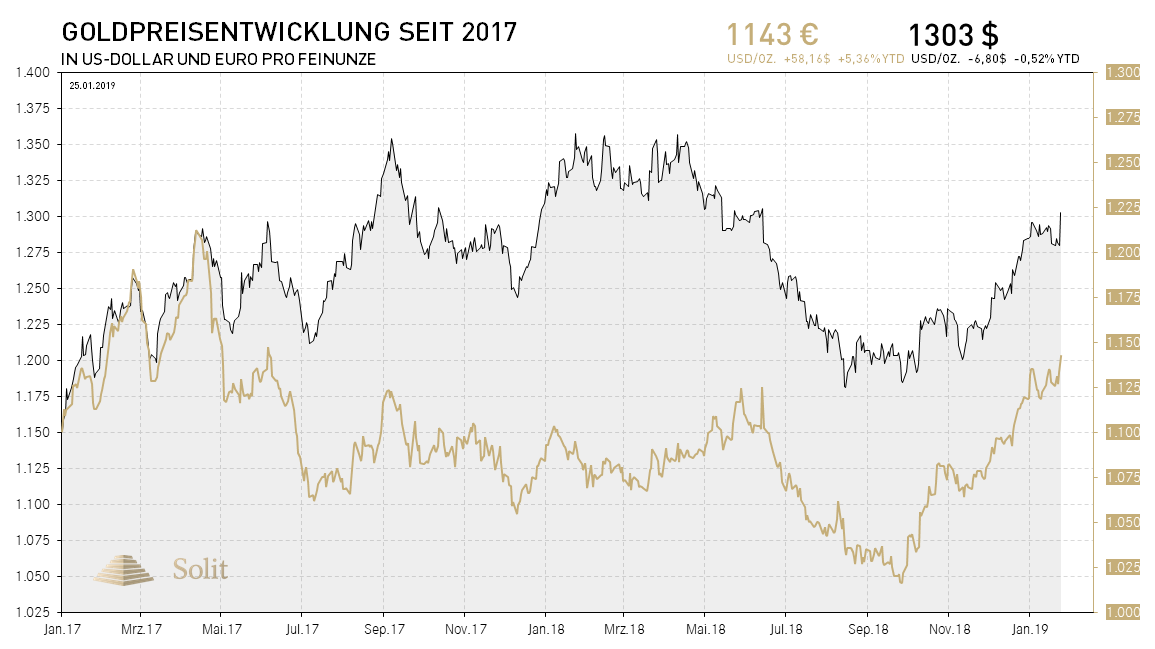

Die Märkte reagierten auf die Aussagen der Notenbanken euphorisch. Die amerikanischen Aktienmärkte halten sich nach der deutlichen Erholung auf hohem Niveau in der neutralen Zone. Auch die Edelmetallpreise konnten zum Wochenschluss noch einmal kräftig zulegen, was die logische Konsequenz aus einer Ankündigung einer lockereren Geldpolitik ist. Wie oft wiederholt in den letzten Monaten, werden smarte Investoren sofort Edelmetalle akkumulieren, wenn die Notenbanken nur Hinweise auf eine wieder lockere Geldpolitik geben. Dies hat das Potenzial all unsere Prognosen für die Edelmetalle der kommenden Monate deutlich nach oben zu korrigieren.

Die Minenaktien konnten mit dem Anstieg des Goldpreises zum Ende der letzten Woche auch noch einmal deutlich zulegen, wobei dem HUI ein Sprung bis auf 160 Punkte und dem XAU-Minenindex bis auf 71 Punkte gelang. Der XAU hatte erst kürzlich den Aufwärtstrend gebrochen und war im Begriff einzubrechen, was durch die Meldungen seitens der Notenbanken in der letzten Woche bisher verhindert wurde.

Gold konnte Ende vergangener Woche deutlich zulegen

Gold konnte Ende vergangener Woche deutlich zulegen TECHNISCHE ANALYSE

Terminmarkt zuletzt noch im neutralen Bereich

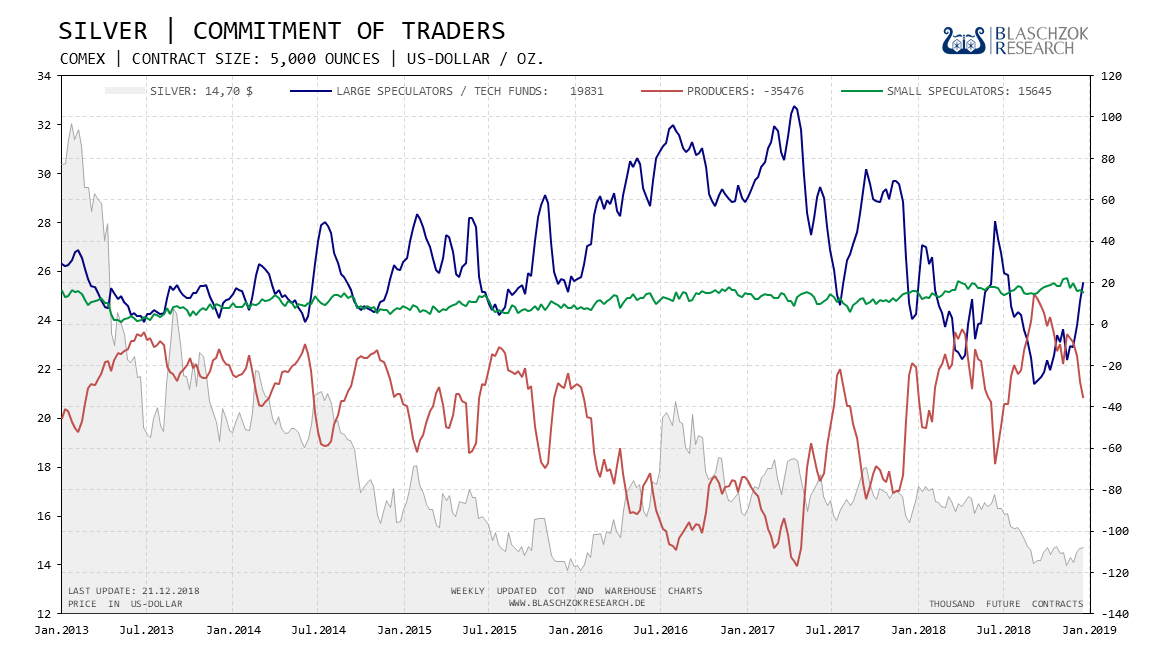

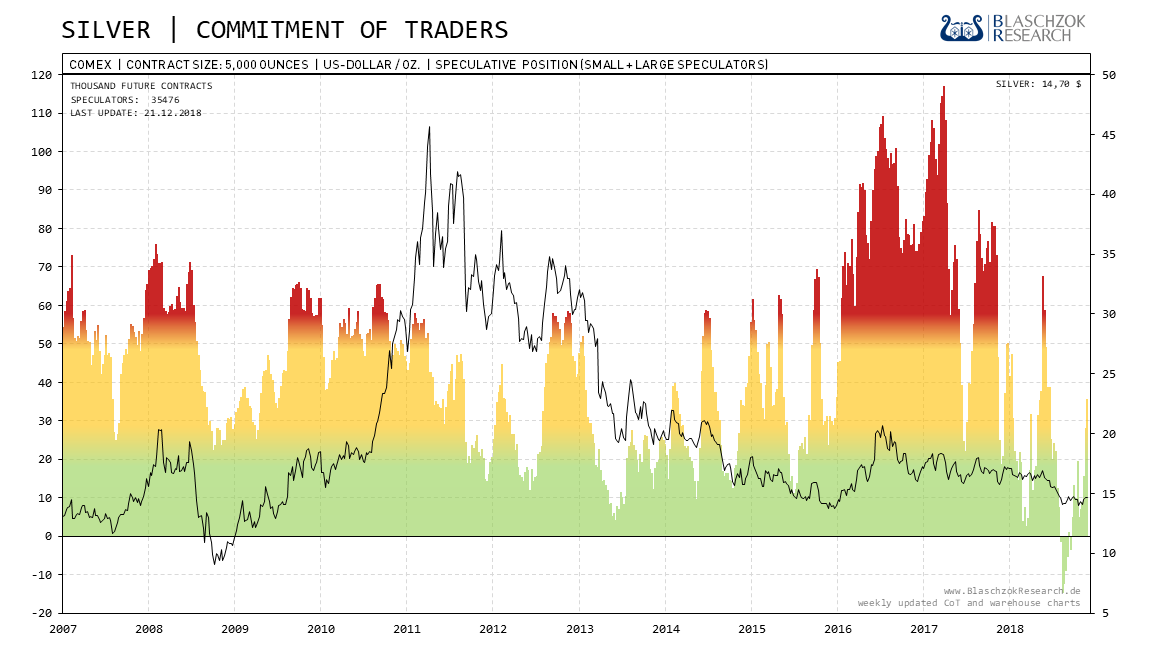

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Stilllegung der Regierung in den USA im Zuge des Haushaltsstreits zwischen den Demokraten und den Republikanern hat dazu geführt, dass die US-Terminmarktaufsicht den CoT-Report seit dem 21.12.2018 nicht mehr veröffentlicht hat. Nachdem am Freitag der Shutdown vorübergehen beendet wurde, erwarten wir, dass die US-Börsenaufsicht heute Nacht um 21:30 Uhr MEZ neue Daten veröffentlichen wird. Diese hat die Daten sicherlich seitens der Börsen automatisiert längst vorliegen, sich bisher jedoch geweigert, diese online zu stellen.

Zum Stichtag des 18. Dezember waren die Terminmarktdaten für Silber noch im neutralen Bereich, wobei diese mittlerweile auf überkauften Niveau stehen dürften. Im gesamten Jahr 2018 zeigte sich relative Schwäche, die vermutlich nicht von einen auf den anderen Tag verschwunden sein dürfte. Erst mit einem neuen CoT-Report, vermutlich am heutigen Tag, werden wir genaue Informationen erhalten.

Der Terminmarkt war zum 18. Dez. noch neutral, doch dürfte dieser mittlerweile eher überkauft sein

Der Terminmarkt war zum 18. Dez. noch neutral, doch dürfte dieser mittlerweile eher überkauft sein  Die einfache Darstellung zeigt, dass die Positionierung zum 18. Dez. noch im neutralen Bereich war

Die einfache Darstellung zeigt, dass die Positionierung zum 18. Dez. noch im neutralen Bereich war Silber: Widerstand bei 16$ bisher noch ein Hindernis

Mit dem Anstieg des Goldpreises auf 1.300$, bekamen auch die Bären beim Silber zum Jahreswechsel Angst, weshalb diese im Dezember ihre Shorts erst einmal schlossen und in Warteposition gingen. Dies sorgte dafür, dass die Bullen die Oberhand bekamen und den Preis über den Widerstand der Handelsspanne bei 14,85$ hieven konnten. Zuletzt hatten wir Anfang Dezember ein Preisziel bei 16$ genannt, das auch exakt erreicht wurde.

An dem Widerstand angekommen, erreichte zeitgleich auch der Goldpreis einen Widerstand bei 1.300$, weshalb antizyklisch agierende Spekulanten bei 16$ im Silber wieder auf einen fallenden Preis setzten. Antizyklisch zeigen unsere Indikatoren, dass eine Korrektur bevorstehen dürfte, doch die Änderungen in der Geldpolitik in der vergangenen Woche, könnten nun zu einer fundamentalen Stärke führen. Sollte der Silberpreis über 16,20$ ansteigen können und den Kreuzwiderstand mit dem Abwärtstrend überwinden können, so wären auch 17,30$ denkbar und somit eine Rückkehr in die alte Handelsspanne. Die Wahrscheinlichkeit für dieses Szenario schätzen wir im Augenblick als gering ein. Ein neuer CoT-Report in dieser Woche wird uns die Lage besser einschätzen lassen.

Der Abwärtstrend für Silber in US-Dollar ist noch intakt

Der Abwärtstrend für Silber in US-Dollar ist noch intakt Silber in Euro – bessere Performance ist zu erwarten

Die dovishen Aussagen Draghis in der vergangenen Woche haben wieder Druck auf den Euro ausgeübt. Geht der Euro in 2019 nach einer Zwischenerholung wieder auf Talfahrt, um in Richtung der Parität zum US-Dollar zu fallen, so wird der Silberpreis in Euro deutlich davon profitieren.

Silber in Euro steht unmittelbar davor einen Kreuzwiderstand und damit den Abwärtstrend zu überwinden. Aufgrund der katastrophalen Geldpolitik der EZB ist ein Anstieg des Silberpreises in 2019 bis an die Oberseite der alten Handelsspanne auf 16€ durchaus möglich, was einem Plus von 2€ oder 14% entsprechen würde. Damit würde mindestens die Abwertung des Euros ausgeglichen, wenn dieser auf die Parität zum Dollar fällt. In diesem Fall dürfte jedoch neue Investmentnachfrage aufkommen, die den Preis auch schnell bis 18,50€ treiben könnte, was einem Plus von 32% entsprechen würde. Potenzial ist für 2019 definitiv vorhanden. Kurzfristig ist Silber in Euro jedoch erst long, wenn der Kreuzwiderstand mit einem Preis über 14€ je Feinunze nachhaltig überwunden wurde und darüber bleibt. Bis dahin muss man mit einer Fortsetzung des Abwärtstrends und einem Test der Tiefs rechnen.

2019 könnte ein Jahr der Trendwende am Edelmetallmarkt werden, wobei gerade das ausverkaufte Silber deutlich und überproportional davon profitieren dürfte.

In Euro gerechnet ist Silber gerade dabei einen Kreuzwiderstand nach oben zu durchbrechen

In Euro gerechnet ist Silber gerade dabei einen Kreuzwiderstand nach oben zu durchbrechen Lustiges und Memes

Lustiges und Memes