Notenbanken beeinflussen gezielt die Politik

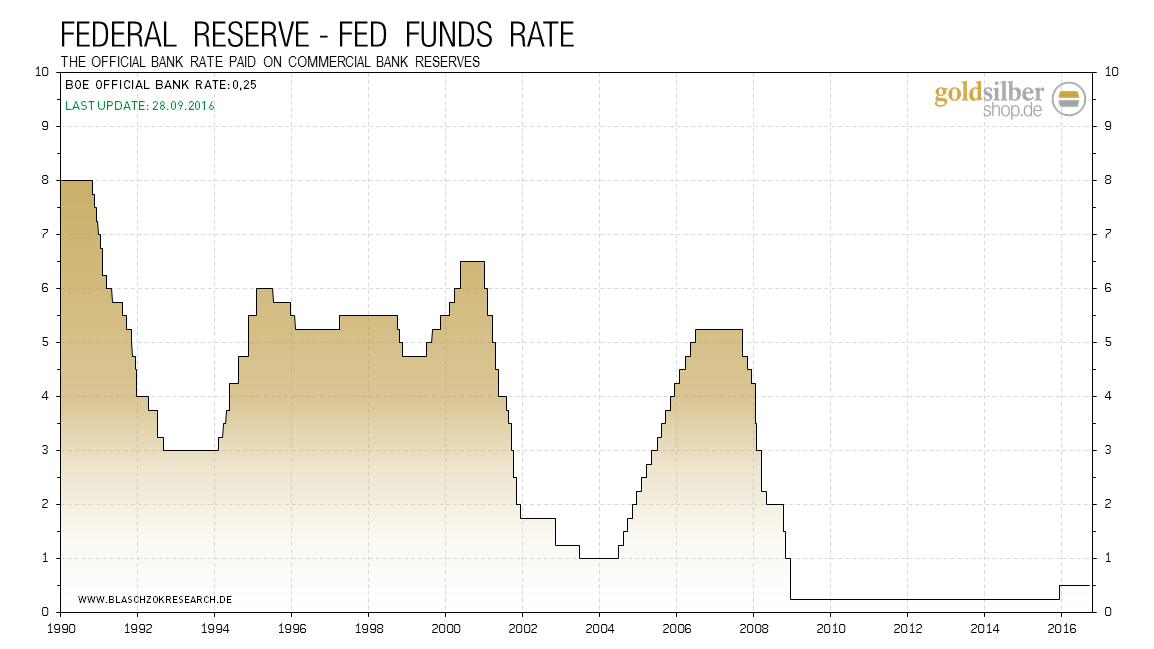

Die US-Notenbank hatte es trotz der vielen Willensbekundungen vergangene Woche wieder einmal nicht gewagt den Leitzins anzuheben und beließ diesen stattdessen unverändert bei 0,5%. Da der Markt ohnehin nur noch mit einer Wahrscheinlichkeit von zuletzt 18% eine Zinserhöhung erwartet hatte und die Wirtschaftsdaten sowie die langfristigen Wachstumserwartungen schwach sind, waren die Reaktionen auf den Zinsentscheid an den Märkten verhältnismäßig gering. Mehr Volatilität wäre hingegen zu erwarten gewesen, wenn das FED-System wider erwarten ernst gemacht und die Zinsen angehoben hätte, doch so konnten der US-Dollar, die Edelmetalle sowie die Aktienmärkte leichte Gewinne verbuchen.

Die FED zögert die Zinswende weiterzuführen und belässt den Leitzins auf künstlich niedrigem Niveau

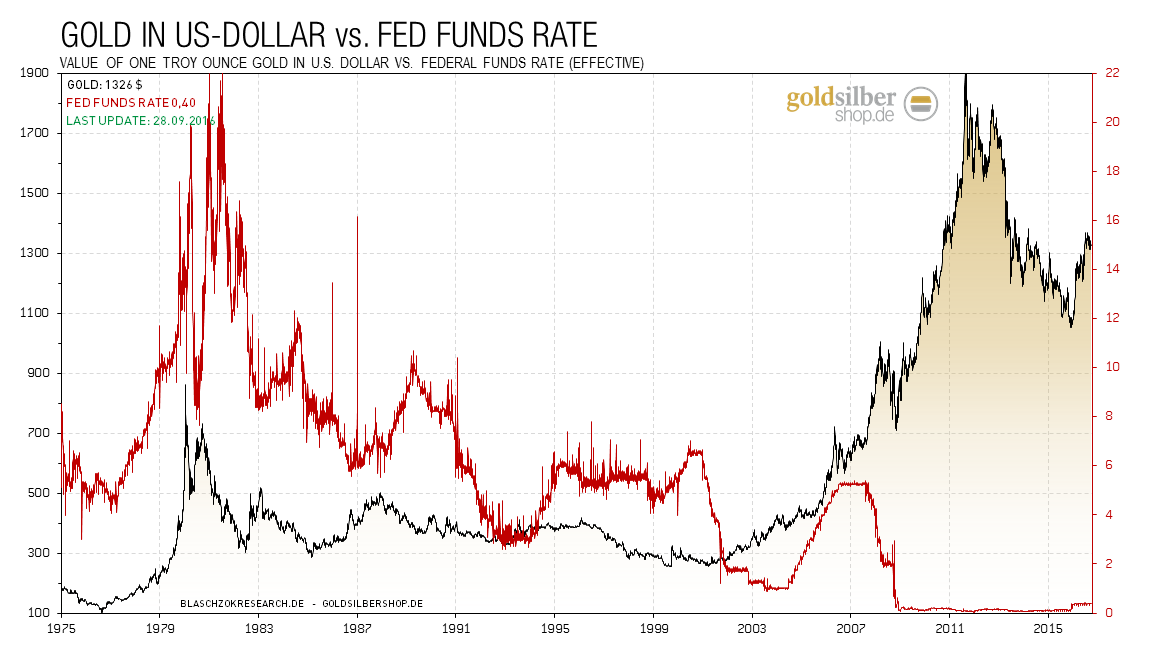

Die FED zögert die Zinswende weiterzuführen und belässt den Leitzins auf künstlich niedrigem Niveau  Die effektiven US-Leitzinsen im Langfristchart im Vergleich zum Goldpreis

Die effektiven US-Leitzinsen im Langfristchart im Vergleich zum Goldpreis Ganz so, wie wenn man wiederholt unbegründet Feuer ruft, verlieren die Ankündigungen einer Zinsanhebung zunehmend an Bedeutung, da die FED Chefin ihren Worten einfach keine Taten folgen lässt. Viele Investoren sehen darin sogar diametral gegensätzlich die Bestätigung, dass die US-Notenbank ebenso wie die BoE, BoJ und die EZB bald wieder gezwungen sein dürfte, die Geldpolitik lockern. Erst im Dezember, sobald der US. Präsidentschaftswahlkampf vorbei ist, erwartet der Markt wieder mit einer Wahrscheinlichkeit von aktuell 48% eine Zinsanhebung.

FED-Chefin Yellen verspielt die Glaubwürdigkeit der FED, da sie ihren Worten nicht Taten folgen lässt.

FED-Chefin Yellen verspielt die Glaubwürdigkeit der FED, da sie ihren Worten nicht Taten folgen lässt. Die Erklärung auf diese Verzögerungstaktik scheint der republikanische Präsidentschaftskandidat Donald Trump zu haben, denn dieser hatte kürzlich die private US-Notenbank beschuldigt über die niedrigen Zinsen in die Politik einzugreifen. Die FED wolle einen Crash an den Märkten absichtlich verzögern, um so die Chancen für die sozialistische Gegenkandidatin Hillary Clinton zu verbessern, die starke Verbindungen zu der sozialistischen Regierung von Barack Obama habe. Kurioserweise nahm die FED-Chefin Yellen zu dieser Anschuldigung in ihrer letzten Pressekonferenz Stellung und log, dass sich die Balken bogen, als sie sagte: „Nun, ich denke, der Kongress hat sehr weise das Federal Reserve System als unabhängige Behörde geschaffen. … Parteipolitik spielt keine Rolle in unserer Entscheidung über die angebrachte Haltung zur Geldpolitik. … Wir diskutieren keine Politik in unseren Meetings und wir berücksichtigen die Politik auch nicht.“

Angesichts der gegen die Souveränität der US-Regierung putschartigen Verabschiedung des Federal-Reserve-Acts am Tag vor Weihnachten des Jahres 1913, kann man absolut nicht davon sprechen, dass der Kongress irgendetwas weise oder bedacht beschlossen hätte. Weitere Versuche zur Gründung einer privaten Notenbank konnten in den beiden Jahrhunderten davor noch vereitelt werden und die freiheitlichen Gründerväter der USA hatten stets vor der Errichtung einer staatlichen Notenbank gewarnt, doch der Putsch mit der Übertragung des Geldmonopols auf ein privates Bankenkartell war klar ein krimineller Akt gegen die Interessen der Amerikaner und zulasten derer. Es könnte nichts politischer sein, als die Macht mit eigens gedrucktem Geld kaufen zu können, was einem beliebt, sowie Wirtschaft und Gesellschaft zu lenken sowie korrupte Politiker zu kaufen. Der ehemalige Kongressabgeordnete Ron Paul stellte unmissverständlich fest, dass Zentralbanken und sozialistische Regierungen in einer Symbiose auf Kosten der Allgemeinheit existieren.

Auch einer der einflussreichsten Vertreter der Österreichischen Schule der Nationalökonomie der zweiten Generation, Ludwig von Mises, wies explizit darauf hin, indem er schrieb: „Das Wichtigste ist, zu verstehen, dass Inflation kein Akt Gottes ist, dass sie keine Naturkatastrophe ist und keine Krankheit. Inflation ist eine politische Strategie.“ Ganz so, wie der gemeine Dieb seine Taten leugnet, so hatte auch Janet Yellen am vergangenen Mittwochabend ihre Unschuldsmine aufgesetzt und jedes politische Interesse dieser privaten Einrichtung an politischen Entwicklungen geleugnet, wobei dies offenkundig der einzige Grund ihrer Existenz ist.

„Gib mir die Kontrolle über das Geld einer Nation und es interessiert mich nicht, wer dessen Gesetze macht.“ – Mayer Amschel Rothschild (jüdischer Kaufmann und Bankier aus Deutschland)

Weiterhin sagte Janet Yellen: „Wir versuchen die besten Entscheidungen zu treffen, um Preisstabilität und Vollbeschäftigung zu pflegen, wobei wir eine Anzahl von Risiken managen müssen.“ Die planwirtschaftlich keynesianische Idee der Konjunktursteuerung ist die wohl bekannteste und gleichzeitig dümmste Legitimation für das Handeln der Notenbanken, die Profiteure, wie beispielsweise der Staat, gerne propagandistisch ausschlachten. Tatsächlich ist es jedoch so, dass Notenbanken immer prozyklisch und nicht antizyklisch agieren und so Trends sowie Zyklen verlängern, was nicht etwa deren Trägheit geschuldet ist, sondern der Verpflichtung gegenüber dem Bankensystem, dieses im Falle von Liquiditätsproblemen vor dem Kollaps über Bail Outs auf Kosten der Allgemeinheit zu bewahren. Weiterhin ist die Idee der Steuerung von Preisen und Produktion in einer Rezession über künstlich niedrige Zinsen nicht nur naiv, sondern brandgefährlich. Ähnlich dumm ist beispielsweise die aktuelle Diskussion über eine Ausweitung er sozialistischen Fiskalpolitik in der Bundesrepublik zur Kompensation einer vermeintlichen Nachfragelücke, die der Staat durch erhöhte Ausgaben zu kompensieren vermag. Der Staat besitzt kein Geld weshalb jede Subventionierung einer Branche über höhere direkte oder indirekte Steuern finanziert werden muss, wobei den Menschen weniger Geld übrigbleibt, das sie in Güter und Dienstleistungen mit höherer Priorität investieren könnten. Letztlich sorgt eine geldpolitische sowie eine fiskalische Konjunktursteuerung nur zu einer Umverteilung von Vermögen zugunsten privilegierter Gruppen auf Kosten des Wohlstands der Allgemeinheit, wobei die Nettowohlfahrt abnimmt und die Wirtschaft noch stärker schrumpft. Die einzigen beiden Nettoprofiteure einer lockeren Geldpolitik waren und bleiben einzig und allein die Privatbanken sowie der Staat zulasten der Allgemeinheit. Die volkswirtschaftlichen Schäden durch die US-Notenbank FED in den letzten einhundert Jahren dürfte sich deshalb auf Hunderte von Billionen Euro belaufen.

Die Entscheidung, die Zinsen noch nicht anzuheben basiert also nicht auf einer weisen Beurteilung, dass es keine Anzeichen für eine Überhitzung der Wirtschaft gäbe, die eine private Behörde behutsam drosseln müsse, sondern kurzfristig womöglich durchaus auch aus wahltaktischen Gründen, um den Sozialisten (Demokraten) erneut an die Macht in den USA zu verhelfen, was Trump bereits offen kritisiert hatte. Unterstützung bekam Trump durch die Aussagen des Chef Globalstrategen der Investmentbank JP Morgan, der in einem Interview auf CNBC sagte, „dass das Ausbleiben einer Zinsanhebung langfristigen Schaden an der Volkswirtschaft verursache. Das unangebracht niedrige Zinsniveau irritiert die Märkte, erzeugt Blasen und wird vermutlich in Inflation enden. Eine Zinsanhebung zu diesem Zeitpunkt könnte einen Einbruch der Märkte verursachen und so die Wahlen zugunsten Trumps beeinflussen, weshalb die US-Notenbank kurzfristig weiter zulasten der Zukunft die Zinsen niedrig hält“. Sollte Trump die Wahl gewinnen, obwohl Janet Yellen und der scheinlibertäre Kandidat Gary Johnson, der in Wirklichkeit ein Sozi ist, alles versucht haben, um diesen Sieg zu verhindern, so wäre es vorstellbar, dass die US-Notenbank dann Trumps Wunsch folgen, die Zinsen anheben und eine Finanzkrise auslösen würde. Trump müsste letztlich kriechend die Bankiersfamilien anbetteln die Geldpolitik mit einem neuen QE-Programm zu lockern, um nicht als Präsident des Crashs schnell wieder aus dem Amt gefegt zu werden.

Die Banken befinden sich schon seit vielen Monaten in einem Abwärtsstrudel, doch gerade jetzt wird das Thema um einen möglichen Bail Out einer möglicherweise bankrotten Deutschen Bank laut in den Medien gehandelt, was man schon fast als antizyklisches Kaufsignal sehen könnte. Angeblich verneint der Bund eine Rettung der Deutschen Bank im Falle einer Pleite, doch wird Kanzlerin Merkel auch dieses Problem mit einem „Wir schaffen das“ schnell wieder auf Kosten der Steuerzahler über einen Bail Out regeln, sollte die Deutsche Bank wirklich in Schieflage geraten. Eine zweite Bankenkrise wie die von 2008 mit der Pleite von Lehman Brothers, kann sich das System heute nicht mehr leisten, ohne dabei Gefahr zu laufen, die Kontrolle über die labilen Märkte zu verlieren. So oder so wird also billiges Geld die Märkte weiter und vermehrt fluten, sodass die westlichen Währungen nur weiter abwerten und die Edelmetallpreise vice versa aufwerten können.

BILLIGES GELD TREIBT DIE MÄRKTE

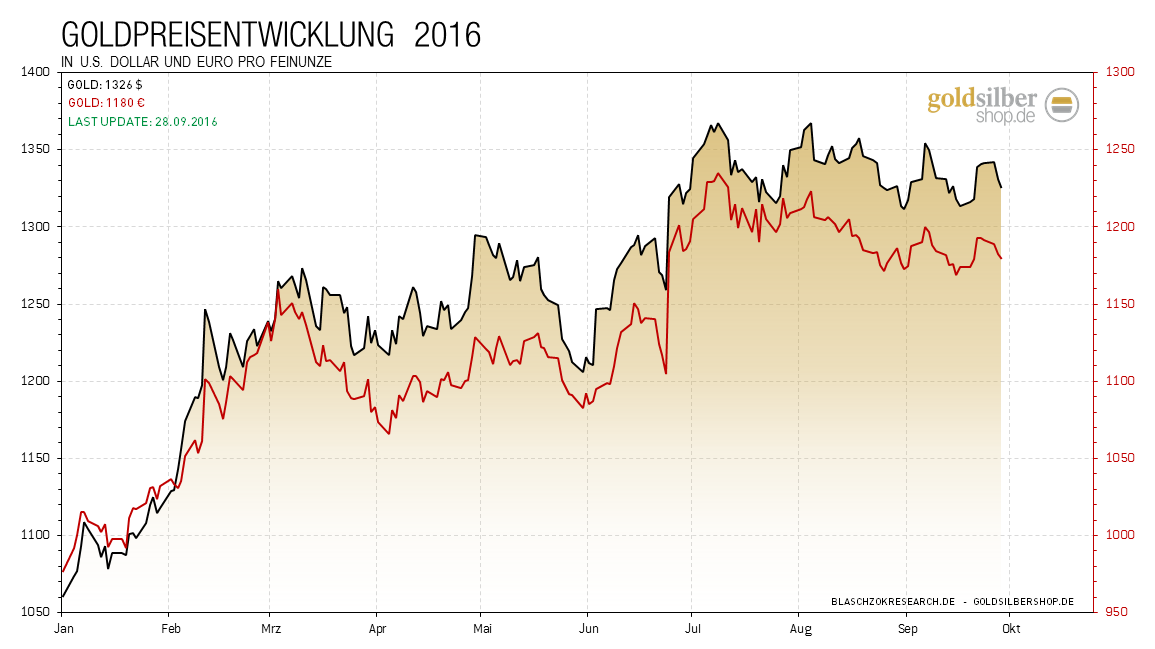

Die Märkte gelangen zunehmend zu der Überzeugung, dass sich die Notenbanken in eine Sackgasse manövriert haben, aus der sie nicht mehr herauskommen, weshalb diese sich keine striktere Geldpolitik mehr leisten können. Eine Zinsanhebung würde ein Absaufen der mit viel Geld erkauften Konjunkturblüte bedeuten und könnte eine nicht mehr zu kontrollierende Krise verursachen, was die US-Notenbank zum Schutz des Bankensystems nicht wagen würde, so die Meinung vieler Investoren. Sollte die FED im Dezember nach den Wahlen in den USA die Zinsen ein weiteres Mal anheben, so wäre eine Rezession einige Monate später sehr wahrscheinlich, auf welche die Notenbank dann wiederum mit einem neuen QE-Programm und noch mehr billigem Geld reagieren müsste. Dies würde den Einbruch an den Märkten sofort stoppen und Aktienmärkte sowie insbesondere den Goldpreis zu einer enormen Rallye verhelfen. Das erneute Zögern der FED deutet auf noch mehr Geld seitens der FED hin, weshalb der Goldpreis nach der Notenbanksitzung um 35$ ansteigen konnte, womit dieser wieder nahe dem letzten Verlaufshoch notierte.

Der Goldpreis konsolidiert immer noch auf hohem Niveau

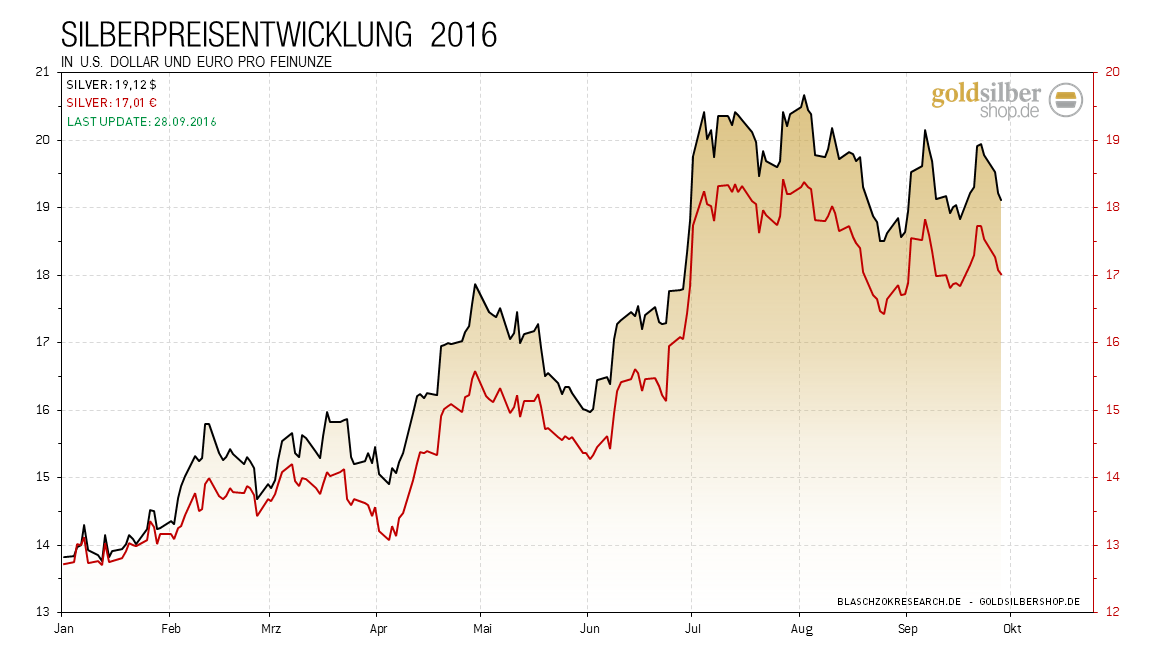

Der Goldpreis konsolidiert immer noch auf hohem Niveau Auch der Silberpreis konnte von der fehlenden Entschlossenheit der Notenbank profitieren und wieder auf 20,10$ ansteigen, was nur 40 US-Cent von dem letzten Verlaufshoch entfernt ist.

Der Silberpreis zeigte in der vergangenen Woche relative Stärke zum Gold

Der Silberpreis zeigte in der vergangenen Woche relative Stärke zum Gold Der amerikanische Aktienmarkt S&P 500 konnte die Verluste der letzten beiden Wochen nahezu wettmachen, wobei jedoch erst ein Anstieg über 2.190 Punkte ein erneutes Kaufsignal und somit eine deutliche Entspannung bringt. Auch die Aktienmärkte, die ohnehin unter besonderem Schutz der Zentralbanken stehen, konnten von dem Zinsentscheid in dieser Woche mit einem deutlichen Anstieg profitieren. Selbst der US-Präsidentschaftskandidat Donald Trump hat diese einfache Wahrheit erkannt, indem er sagte, die FED hätte eine „Blase am Aktienmarkt“ sowie eine falsche Wirtschaft erschaffen, durch die künstlich niedrigen Zinsen. „Sie lassen die Zinsen solange niedrig, dass Obama im Januar aus dem Amt gehen, Golf spielen und sagen kann, er hätte einen guten Job gemacht. Das einzige was stark ist, ist der Aktienmarkt. Er ist stark wegen des kostenlosen Geldes weil die Zinsen so niedrig sind und es schwer ist keinen guten Aktienmarkt zu haben, wenn die Zinsen so tief sind.“ Aus Sicht der Österreichischen Schule muss man ihm völlig zustimmen, womit Trump wieder einmal in einem Punkt den Nagel auf den Kopf trifft.

Der amerikanische Aktienmarkt konnte sich schnell wieder erholen

Der amerikanische Aktienmarkt konnte sich schnell wieder erholen Besonders der Deutsche Aktienindex DAX konnte die wichtige Unterstützung bei 10.500 Punkte zeitweise zurückerobern, womit die Konsolidierungsformation wieder in den Fokus gerückt ist. Ein Anstieg über 10.800 Punkte würde ein erneutes Kaufsignal liefern, das zu einer weiteren Rallye führen könnte, solange die Notenbanken weiter die Geldschleusen offenhalten. Sollte es zur Wahl von Hillary Clinton als erste US-Präsidentin kommen, so dürfte die US-Notenbank dafür sorgen, dass die Aktienmärkte noch einige Zeit haussieren, damit sie einen glanzvollen Amtsantritt hat.

Der DAX konnte die wichtige Unterstützung bei 10.500 Punkte zurückerobern

Der DAX konnte die wichtige Unterstützung bei 10.500 Punkte zurückerobern Langfristig lässt sich sagen, dass die Aktienmärkte relativ teuer sind im Vergleich zu den unterbewerteten Edelmetallen, weshalb wir in den kommenden Jahren von einer massiven Outperformance der Edelmetallpreise im Vergleich zu den Standardaktienmärkten ausgehen.

TECHNISCHE ANALYSE ZU SILBER

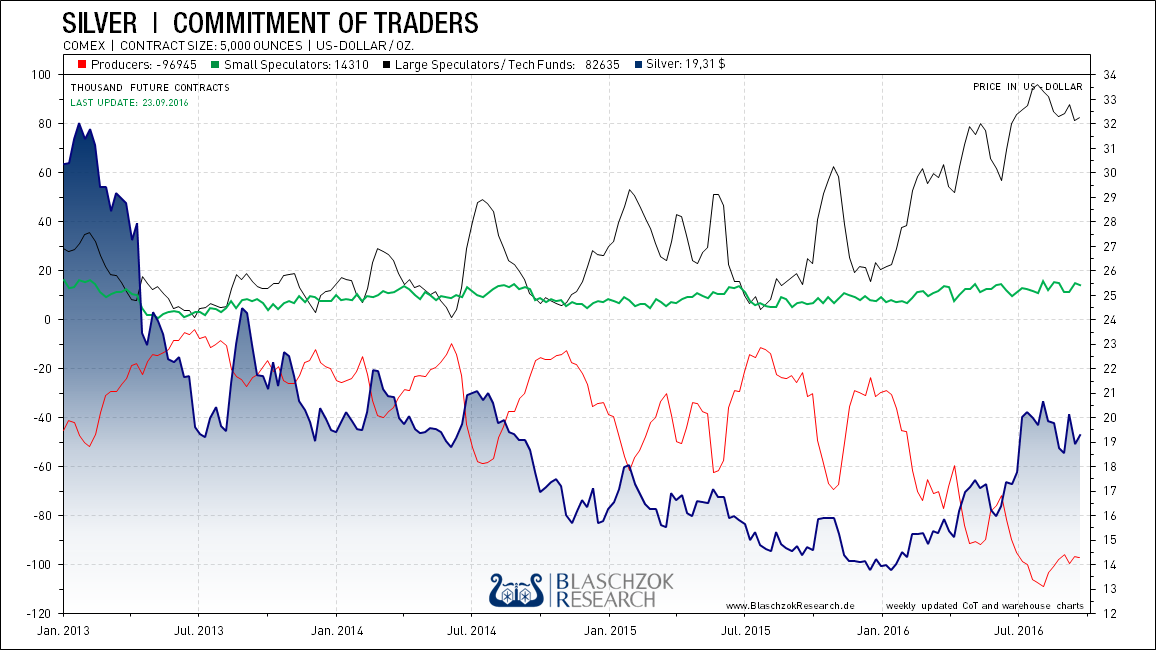

Die wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten Daten für Silber zeigen, dass die Spekulanten weiterhin und unverändert eine historisch hohe Netto-Longposition halten. Da die FED ihre lockere Geldpolitik fortsetzt und solange Gold über der Unterstützung von 1.300$ bleibt, gibt es seitens der Terminmarktdaten nicht mehr viel Potenzial, was bedeutet, dass steigende Preise durch erhöhte physische Nachfrage oder Investmentnachfrage in ETFs seitens institutioneller Investoren begleitet werden müssen. Diese Nachfrage sehen wir nur aufgrund exogener Faktoren entstehen, die jedoch nicht prognostizierbar sind. Wenn das Umfeld also bullisch ist und die Gesamtnachfrage am Markt gut ist, können die Terminmarktdaten weiterhin auf diesem hohen Niveau bleiben, ähnlich den Jahren 2010 und 2011, als es trotz der Extremposition starke Anstiege gab.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt hat eine historisch einseitige Positionierung

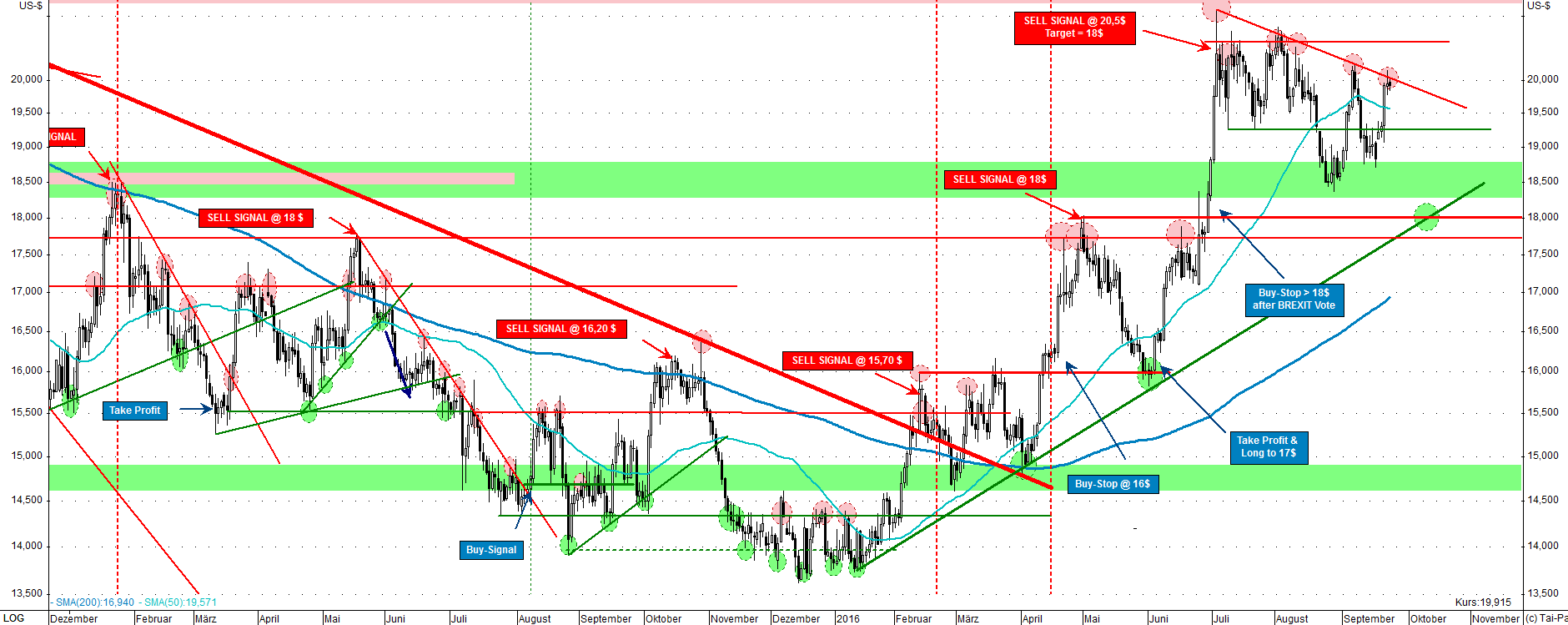

Der Terminmarkt hat eine historisch einseitige Positionierung SILBER IN U.S. DOLLAR

Der Silberpreis in U.S. Dollar konsolidiert weiterhin auf hohem Niveau, nachdem dieser in diesem Jahr um über 50% angestiegen war. Dass eine Zinsanhebung seitens der US-Notenbank am Mittwoch wieder einmal verschoben wurde, verschaffte dem Silberpreis eine kleine Rallye zu dem kurzfristigen Abwärtstrend, der sich gebildet hat und an dem wir in den Vorwochen bereits Manipulationen ausmachen konnten. Gelingt dem Silberpreis der Anstieg über diesen Abwärtstrend, so gäbe es Potenzial bis zu dem Widerstand bei 20,50$ oder gar bis 21$. Ohne Bereinigung des Terminmarktes fehlen im Moment die Impulse für einen weiteren nachhaltigen Anstieg, weshalb man kurzfristig auf exogene Faktoren achten sollte, die eine weitere Rallye entfachen könnten. Fundamental bleibt der Silberpreis aufgrund der weiterhin billigen Geldpolitik in der gesamten Welt stark untermauert und man darf weiterhin davon ausgehen, dass Silber in der ersten Jahreshälfte die Trendwende hin zu einem neuen Bullenmarkt vollzogen hat. Langfristig sehen wir den Silberpreis deutlich in den dreistelligen Eurobereich ansteigen, weshalb aktuelle Preise immer noch als günstige Einstiegschance zu sehen sind bei einem langfristigen Investment.

Der Silberpreis hält sich bisher stark auf hohem Niveau

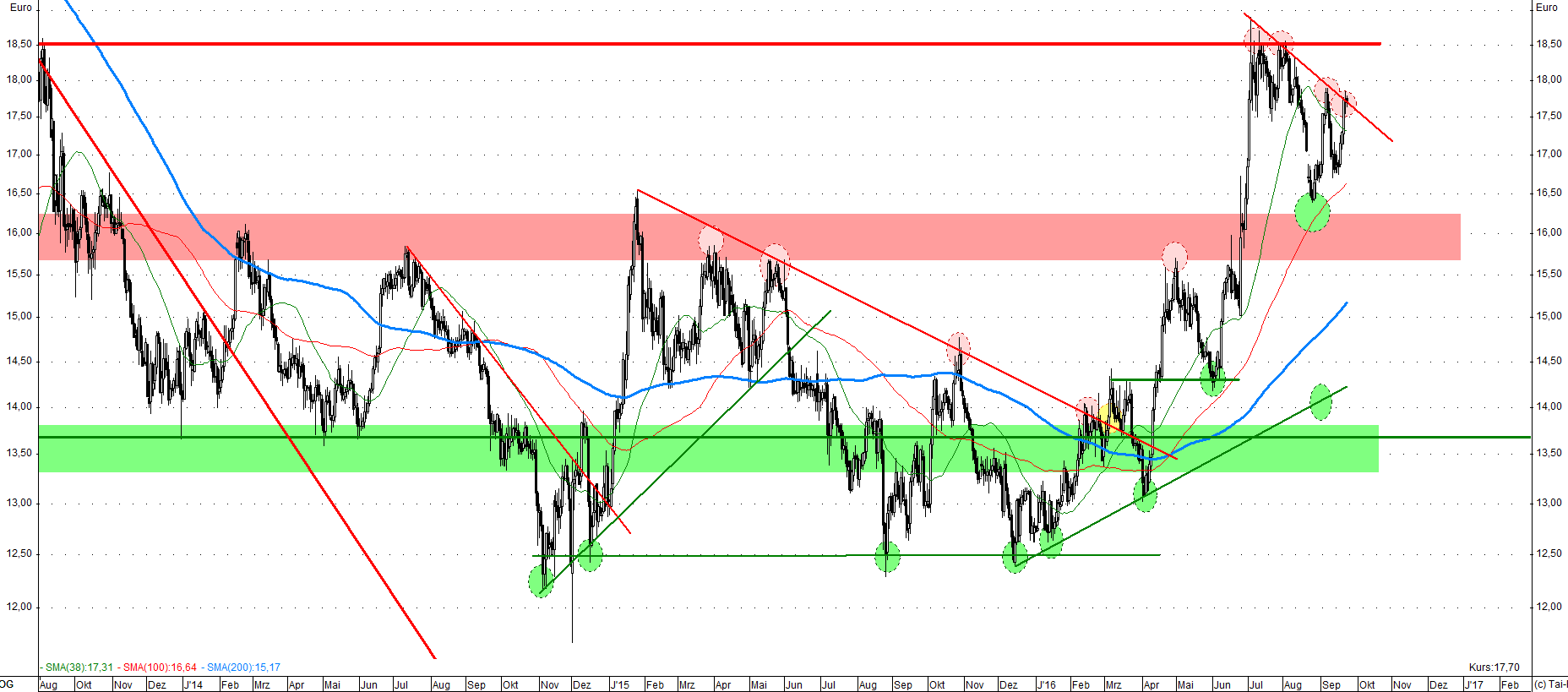

Der Silberpreis hält sich bisher stark auf hohem Niveau SILBER IN EURO

In Euro hatte der Silberpreis bei 18,50€ die erwartete Korrektur des Anstiegs eingeleitet und auch exakt unser Mindestkorrekturziel bei 16,50€ abgearbeitet. Auch hier hat sich ein kurzfristiger Abwärtstrend herausgebildet, bei dessen Bruch ein erneuter Anstieg bis 18,50€ je Feinunze zu erwarten ist. Solange keine Zinsanhebung in den USA kommt und der Goldpreis weiterhin über der wichtigen Unterstützung bei 1.300$ notiert, ist die Wahrscheinlichkeit gut, dass es zu keinem Rückfall in die langjährige Handelsspanne mehr kommt. Mit dem Ausbruch aus der Handelsspanne zwischen 12,50€ und 16,50€ wurde die große Trendwende vermutlich eingeleitet, weshalb man Rücksetzer und zwischenzeitliche Bereinigungen dafür nutzen sollte, um erneut Positionen aufzubauen.

In Euro wurde mit einem Pull Back an das Ausbruchsniveau im Bereich von 16€ der Ausbruch bestätigt

In Euro wurde mit einem Pull Back an das Ausbruchsniveau im Bereich von 16€ der Ausbruch bestätigt