Schuldenmeister Obama oder Trump?

Donald Trump ist nun der 45. Präsident der Vereinigten Staaten von Amerika und Millionen feiern den Wechsel zurück zu den alten amerikanischen Werten von Freiheit und Selbstbestimmung. Trumps Kompetenz als Unternehmer wird honoriert, was die Aktienmärkte mit ihrer Rally seit der US-Präsidentschaftswahl unter Beweis stellen. Sein Amtsantritt wurde jedoch von linksextremen Protesten und Demonstrationen begleitet, wobei die linken Chaoten ganze Straßenzüge verwüstet hattet und sich teilweise bürgerkriegsähnliche Szenen abspielten. Die USA polarisieren sich weiter in einen freiheitlichen liberalen Teil hinter Trump sowie einen kommunistisch faschistischen Teil hinter dem bisherigen Establishment und der sozialistischen „demokratischen Partei“.

Trump scheint die letzte Chance für das alte Amerika der Gründerväter, dem Amerika der Freiheit und Selbstbestimmung zu sein – dem Amerika, in dem die Menschen frei waren und jeder die Chance hatte, es vom Tellerwäscher zum Millionär zu schaffen, wenn er denn nur hart genug arbeitete. Die Mehrheit der Ökonomen erwarten durch Trumps Politik eine Stärkung der US-Wirtschaft. Grundsätzlich sind seine Pläne zur Deregulierung sowie zu Steuersenkungen für die US-Wirtschaft besser, als die gegenteilige Politik seines sozialistischen Vorgängers. Dennoch stehen Trumps Pläne unter einem schlechten Stern, denn die Demokraten hinterlassen nach acht Jahren unter Obama einen gigantischen Schuldenberg und eine US-Wirtschaft in einem katastrophalen Zustand. Unter Obama ging die Schere zwischen Arm und Reich immer weiter auseinander, während der Mittelstand zerstört wurde. Offiziell liegt die Arbeitslosigkeit in den USA bei 4,6%, doch nach der alten Berechnungsmethode zeigt sich eine alternative Arbeitslosigkeit von 22,8%.

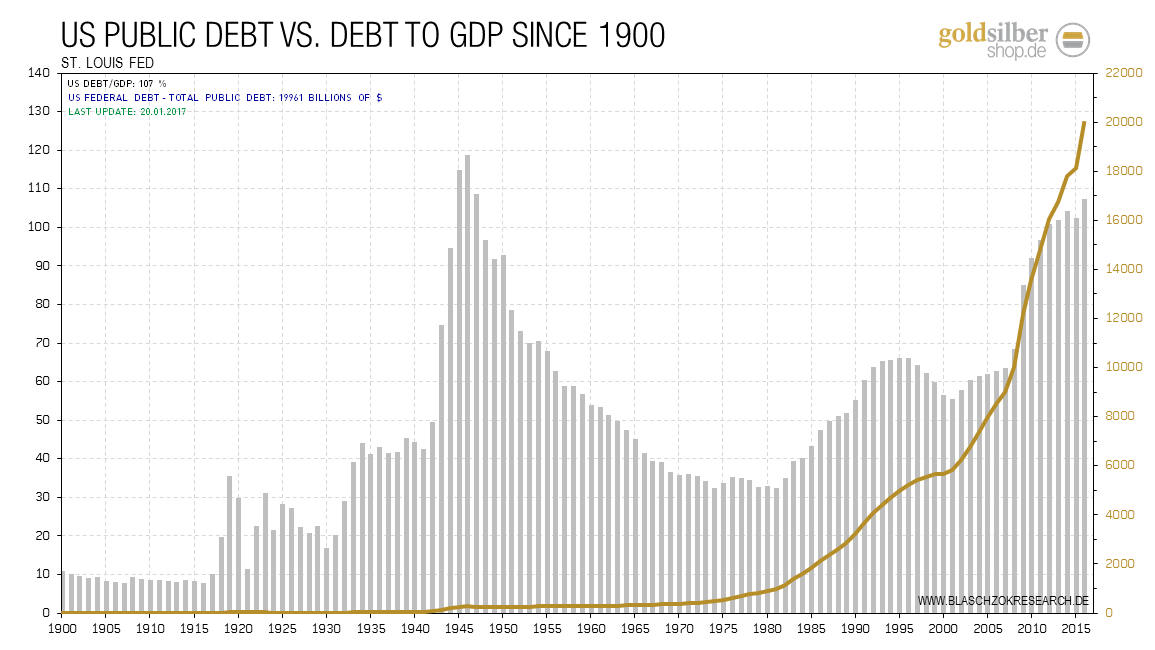

Die US-Staatsverschuldung erreichte unter Obama ein Rekordhoch von 20 Billionen US-Dollar

Die US-Staatsverschuldung erreichte unter Obama ein Rekordhoch von 20 Billionen US-Dollar Mit 19,961 Billionen US-Dollar Staatsverschuldung gelang es Obama gerade noch das Amt zu verlassen, bevor die symbolträchtige Schuldenmarke von 20 Billionen überschritten wurde. Diese Ehre wird nun Trump zuteilwerden und seinem Amtsantritt die ersten Negativmeldungen bescheren, obwohl dies die Vorgängerregierung verursacht hat. Der ehemalige US-Präsident Barack Hussein Obama hat die Staatsschulden der USA in den acht Jahren seiner Amtszeit von 10 Billionen auf 20 Billionen US-Dollar verdoppelt. Im Verhältnis zum Bruttoinlandsprodukt (BIP) stiegen die Staatsschulden von 67% des BIP auf 106% des BIP zum Ende des Jahres 2016 an. Im Verhältnis zur Wirtschaftsleistung stiegen die Schulden langsamer als nominal, da die Inflation zu einem künstlichen nominalen Anstieg des Bruttoinlandsprodukts führte. Die US-Notenbank hat in den Jahren seit 2008 die Geldbasis in den USA fast vervierfacht. In Deutschland stiegen Staatsschulden in der gleichen Zeit lediglich von 62% auf 64% des BIPs an, was letztlich auch an dem Gelddruckprogramm der Europäischen Zentralbank und der gefolgten massiven Abwertung des Euros liegt, die zu einer Entwertung der Staatsschulden führte.

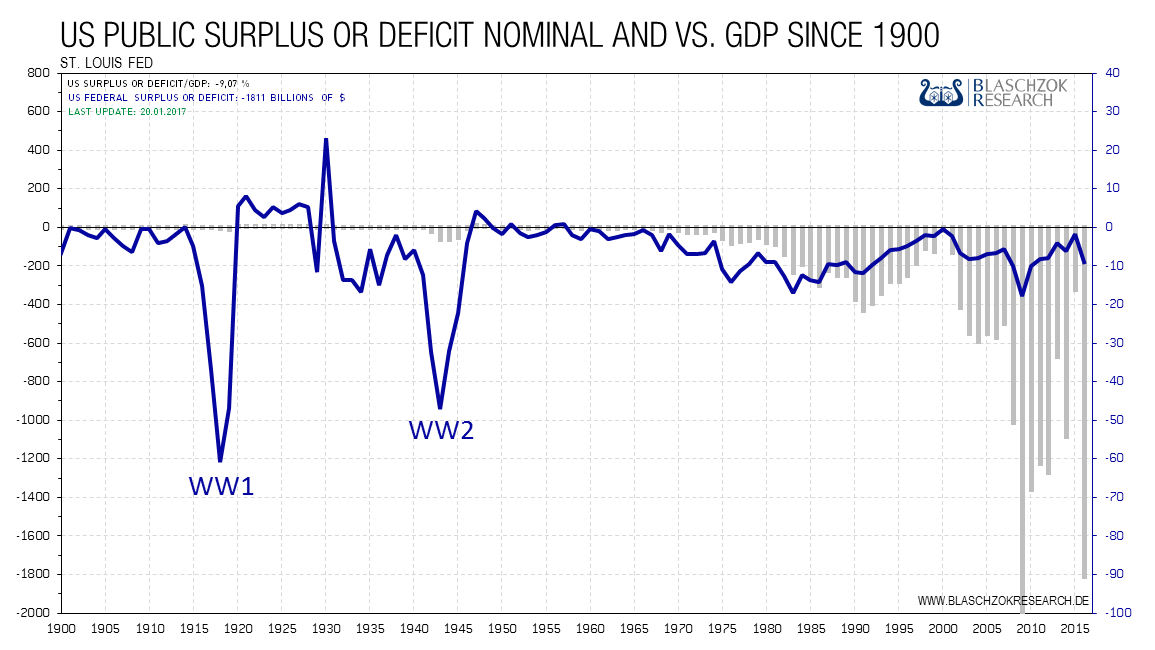

Der folgende Chart zeigt einmal das nominale Haushaltsdefizit der USA (graue Balken) sowie das Defizit im Verhältnis zu der Wirtschaftsleistung (blaue Linie). Nur während des ersten und zweiten Weltkrieges hatten die USA die Staatsausgaben stärker ausgeweitet als zum aktuellen Zeitpunkt. Von Haushaltsdisziplin war unter der demokratischen Regierung nichts zu sehen. Zum Wohle der Banken gab es Bail Outs auf Staatskosten, was wiederum bedeutet, dass der Steuerzahler für diese neuen Schulden aufkommen muss. Die vermeintliche Großzügigkeit der Sozialisten wird durch einen Griff in die Tasche der Bürger finanziert.

Nur in Kriegszeiten hat sich der US-Staat mehr verschuldet

Nur in Kriegszeiten hat sich der US-Staat mehr verschuldet DEUTSCHE STAATSSCHULDEN WERDEN EXPLODIEREN

Dass die Deutschen Staatsschulden in den vergangenen sieben Jahren im Verhältnis zum BIP gesunken sind, ist nur ein kurzfristiger Effekt, der durch die Abwertung des Euros entstand. Die Schulden könnten jedoch bald explodieren, denn die Bundesregierung, die EZB, der ESM und weitere hatten seit 2008 Garantien für die Schulden von Staaten, Unternehmen und Banken ausgesprochen. Sollten diese bankrottgehen, muss der Steuerzahler für diese geradestehen. Die ersten Ausläufer dieser drohenden Schuldenwelle treffen nun bereits Hamburg und Schleswig-Holstein, für die es jetzt richtig teuer wird. Die Krise der HSH Nordbank hat sich soweit zugespitzt, dass die Garantien der Länder in Höhe von zehn Milliarden Euro schon in diesem Jahr gezogen werden müssen. Ursprünglich rechnete man damit, dass dies nicht vor 2025 der Fall sein würde. Die erwarteten Verluste aus dem Engagement bei der Bank werden nun früher in den Haushalten beider Länder zu Buche schlagen als erwartet. Im Falle einer großen Wirtschafts- und Finanzkrise, die sehr wahrscheinlich ist, werden ein großer Teil der Garantien und Schulden, die die EZB bereits übernommen hat, dem Steuerzahler aufs Auge gedrückt. Die Staatsverschuldung könnte sich dann schnell vervielfachen. Darüber hinaus gibt es noch Forderungen Deutschlands aus dem Target2 System in Höhe von aktuell 750 Mrd. Euro, die abzuschreiben wären, wenn die Eurozone zerfällt. Diese Schuldenblase hat das Potenzial alle Vermögen größtenteils zu entwerten, wenn sie platzt. Die Chancen dafür, dass all diese Schulden letztlich über Inflation entwertet werden in den kommenden Jahren, sind leider hoch, sodass man sich vor dieser Inflation schützen muss.

TRUMP WIRD DEN GOLDPREIS TREIBEN

Trump hatte bereits im Wahlkampf angekündigt durch ein gigantisches Infrastrukturprogramm in Höhe von 500 Mrd. Euro die Konjunktur beleben zu wollen. Wenn es Trump jedoch nicht gelingt, das Geld hierfür aus dem Ausland zu besorgen, so wird er dies wahrscheinlich über eine Ausweitung der Staatsverschuldung finanzieren müssen. Dies wird letztlich wieder die US-Notenbank auf den Plan rufen, denn irgendwer muss der US-Regierung die neuen Schulden abkaufen, da sonst die Zinsen ansteigen würden. Ein Anstieg der Zinsen würde die fragile geldinduzierte Konjunkturblüte zerstören und eine Rezession in den USA auslösen, für die man Trump die Schuld geben würde.

Trump hat ein Land übernommen, das über beide Ohren verschuldet ist, dessen Wirtschaft deindustrialisiert wurde und dessen Konjunktur mit einer Verdoppelung der Staatsschulden nicht nur teuer erkauft, sondern auch auf Sand gebaut wurde. Wenn Trump nicht dem gleichen Weg der Sozialisten folgt, dann wird die US-Wirtschaft unweigerlich in eine starke Rezession abgleiten. Trump führt ohnehin einen Krieg gegen die Medien des Establishments, die ihn hüben wie drüben verunglimpfen. Eine Rezession würde das Medienkartell als Trumps Schuld ausschlachten, sodass die Menschen die wahre Ursache der Rezession in den politischen Maßnahmen der Vorgängerregierung nicht erkennen und so letztlich Trump wieder abwählen werden. Deshalb bleibt Trump nichts anderes übrig, außer mit der US-Notenbank zu kooperieren und ebenso die Druckerpressen auf Hochtouren laufen zu lassen. Dies wird einen neuen Bullenmarkt für die Edelmetalle befeuern, da die Menschen versuchen werden ihr Vermögen vor der Inflation zu schützen. Wir dürften Ende 2017 daher die Wiederaufnahme der billigen Geldpolitik in den USA sehen und spätestens dann auch wieder eine deutliche und nachhaltige Rally am Gold- und Silbermarkt.

TRUMP MUSS WEITER GELD DRUCKEN – GOLD WIRD STEIGEN!

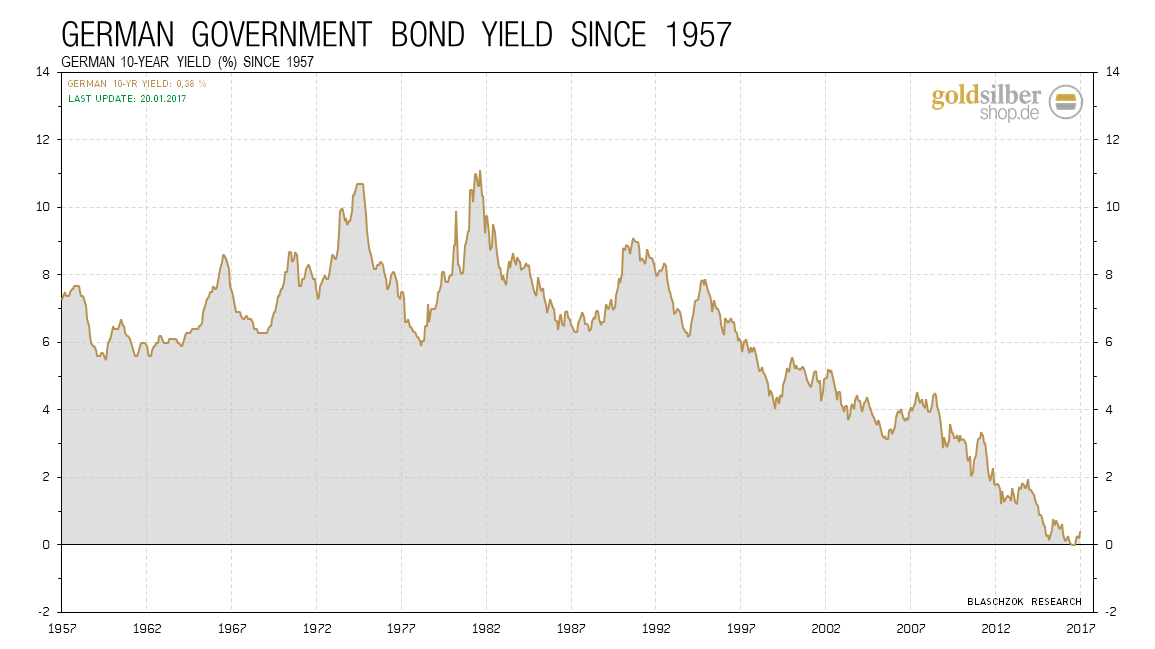

Der EZB-Rat kündigte in der vergangenen Woche auf seiner Sitzung an, dass die Leitzinsen und alle anderen geldpolitischen Stellschrauben für den Euroraum unverändert bleiben. Im Vormonat hatte die EZB verkündet, das Anleihekaufprogramm mit einem Volumen von monatlich 60 Mrd. Euro um 9 Monate bis Ende 2017 zu verlängern. Dabei ließ man die Türe für eine weitere Verlängerung des Programms offen. Die zuletzt deutlich gestiegenen Preise ignorierte Draghi. Stattdessen wiederholte er, dass man das Ankaufprogramm ohne zu zögern ausweiten werde, wenn die Preise nicht schnell genug steigen sollten. Mario Draghi war mit seiner Geldpolitik zufrieden und rief zur Geduld auf – „die Wirtschaft werde sich zusehends erholen und die realen Zinsen steigen“. Der folgende Chart zeigt, dass die Zinsen zuletzt leicht angestiegen sind, doch die Wirtschaft in der Eurozone konnte trotz einer Verdoppelung der Geldbasis nicht wachsen.

Die Zinsen in Deutschland stiegen zuletzt wieder leicht an

Die Zinsen in Deutschland stiegen zuletzt wieder leicht an Dass eine Volkswirtschaft durch das Drucken von Geld nicht belebt wird, ist nur logisch. Wäre dem so, so müsste man einfach nur Papier drucken und die Zentralbanken könnten das Wachstum einfach herbeizaubern. Dass dies unsäglicher Unsinn ist, wollen die Notenbanker natürlich nicht zugeben und verkaufen ihre eigennützigen geldpolitischen Maßnahmen als Wohltat für das Volk. Das Drucken von Geld führt lediglich zu einer Umverteilung von Vermögen. Dadurch können sich die Banken sowie die Regierung entschulden. Die Zeche hierfür zahlt jedoch die Bevölkerung, deren Ersparnisse massiv an Wert verlieren.

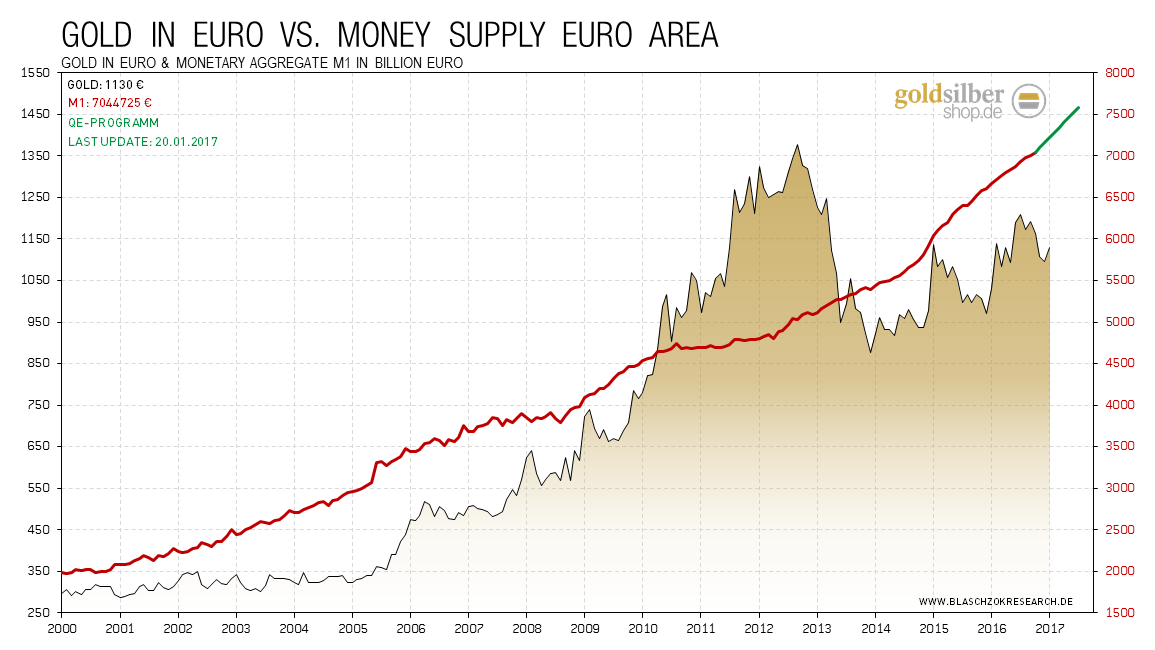

Die Wirtschaft wächst also nicht durch das Drucken von Geld, doch steigen der Goldpreis sowie die Konsumgüterpreise dadurch deutlich an, was der folgende Chart vor Augen führt. Die Europäische Zentralbank hat seit der Jahrtausendwende die Geldmenge von 2.000 Mrd. Euro auf 7.000 Mrd. Euro ausgeweitet und dadurch die Kaufkraft des Euros reduziert. Da das Baumwollgeld zunehmend an Wert verlor, stieg der Goldpreis im Verhältnis zu diesem zunehmend schwachen Euro immer weiter an. So stieg dieser im gleichen Zeitraum von 350€ auf aktuell 1.130€ an und glich somit den Kaufkraftverlust des Euros wieder aus. Wer also seine Altersvorsorge auf Gold und Silber baute, hat heute gut Lachen – wer hingegen in klassische Anlageprodukte ging oder Bargeld hielt, der hat in den letzten 16 Jahren den Großteil seiner Ersparnisse bzw. Renten- und Pensionsansprüche verloren.

Der Goldpreis stieg, weil die EZB so viel neues Geld gedruckt hat.

Der Goldpreis stieg, weil die EZB so viel neues Geld gedruckt hat. TECHNISCHE ANALYSE ZU PLATIN

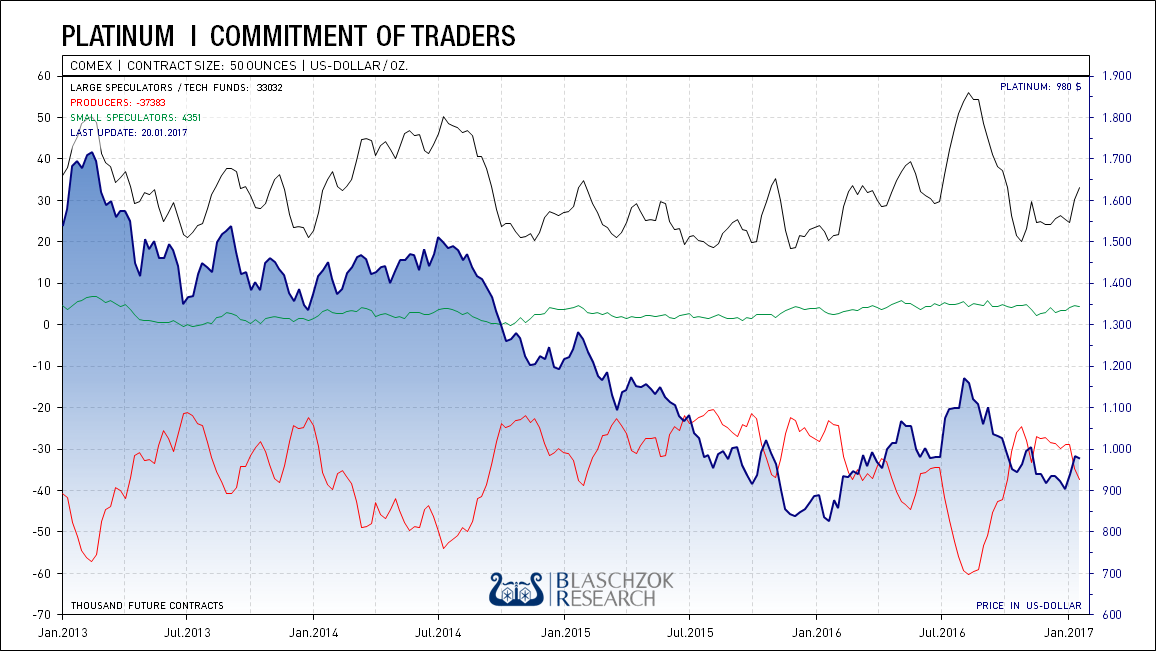

Die wöchentlich von der US-Terminmarktaufsicht „CFTC“ veröffentlichten Daten für Platin zeigten zur Vorwoche deutliche Schwäche. Der CoT-Index steht schon wieder bei 57 Punkte, was enttäuscht. Insgesamt sind die CoT-Daten jetzt neutral bis gut und ließen noch einen weiteren Anstieg zu, wenn Gold und Silber stark bleiben.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt im Silber steht nahe einem Extremwert

Der Terminmarkt im Silber steht nahe einem Extremwert PLATIN IN US-DOLLAR

Gleich am ersten Handelstag des neuen Jahres schoss der Preis für Platin in die Höhe. Dabei wurde der Abwärtstrend gebrochen, was einen Anstieg bis 1.000$ auslöste. Über diesem Widerstand bei 1.000$ gibt es ein weiteres Kaufsignal im Platin bis 1.100$ und darüber gar bis 1.200$. Ob es soweit kommt, hängt im Augenblick etwas vom Goldpreis ab. Kann sich dieser über 1.200$ behaupten und weiter ansteigen, so dürften die Spekulanten den Preis für Platin auch weiter nach oben treiben. Ein weiteres Kaufsignal entsteht also, sobald der Platinpreis über 1.000$ ansteigt. Mittel- bis langfristig sind wir extrem positiv für Platin gestimmt. Auf Sicht der kommenden Monate ist ein erneuter Anstieg bis 1.200$ gut möglich und technische Kaufsignale darf man mit den neutralen CoT-Daten immer noch annehmen, solange Gold über 1.200$ notiert.

Platin stieg zu Jahresbeginn sofort um 100$ an.

Platin stieg zu Jahresbeginn sofort um 100$ an. PLATIN IN EURO

In Euro ist der Platinpreis aufgrund des schwachen Euros natürlich besser unterstützt. Da die EZB weiterhin so viel Geld druckt und den Euro abwertet, ist es unwahrscheinlicher, dass die Unterstützung bei 850€ je Feinunze noch einmal fallen wird. Deshalb bieten sich unter 850€ antizyklische Käufe an. Über 940€ gibt es ein weiteres prozyklisches Kaufsignal. Platin sollte man in jedes gut diversifizierte Edelmetalldepot zu 5% bis 10% beimischen

Platin stieg zu Jahresbeginn sofort um 100$ an.

Platin stieg zu Jahresbeginn sofort um 100$ an.